Денежное обращение в эпоху перемен

ModernLib.Net / Финансы / Юровицкий Владимир / Денежное обращение в эпоху перемен - Чтение

(стр. 11)

|

Автор:

|

Юровицкий Владимир |

|

Жанр:

|

Финансы |

|

-

Читать книгу полностью

(2,00 Мб)

- Скачать в формате fb2

(2,00 Мб)

- Скачать в формате doc

(427 Кб)

- Скачать в формате txt

(412 Кб)

- Скачать в формате html

(2,00 Мб)

- Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41

|

|

А это суммы совершенно различные. И потому если в чековой денежной системе денежные агрегаты мультиплицированных денежных средств играют определенное значение, являются активной денежной массой, то в счетной они играют лишь косвенную роль, ибо весь товарообмен идет исключительно на эмиссионные денежные средства, а мультипликация денежных средств за счет кредитной деятельности только способствует ускорению движения денег. Но сами кредитные денежные средства в товарообороте вообще не принимают участия, а при наличии обязательных резервов даже, наоборот, способствуют уменьшению объема активных денежных средств. Вот почему все рассуждения Центрального банка о том, что он все делает так же, как в американской или европейской денежных системах, ложны, так как отличаются сами денежные системы. Из понимания различия в денежных системах России и Запада возникает проблема, а не стоит ли и России перейти на такую же западную чековую систему? Ни в коем случае. Во-первых, чековая система может работать лишь при высокой степени законопослушности населения. Но в условиях криминализации российского общества использовать чековую систему просто немыслимо. Чековая система к тому же очень дорога. Обслуживание ее требует строительства большого количества чрезвычайно дорогостоящих фабрик по обработке и сортировке чеков. Наконец, чековая система с точки зрения тенденций развития денег является устаревшей, она препятствует созданию современной высококомпьютеризированной и полностью автоматизированной денежной системы. Так что отсутствие в России чековой денежной системы есть ее великое преимущество, именно в России чрезвычайно просто перейти на современную электронно-счетную денежную систему, на систему виртуальных денег ХХI века, что гораздо труднее сделать в США. Более того, денежная система США на самом деле еще более сложна, она даже не двух-, а трехкомпонентна, является налично-чеково-кредитнокарточной. Преобразовать ее в денежную систему информационного общества будет чрезвычайно сложно. В то же время в России это сделать гораздо проще. В предыдущем разделе мы показали, как это может быть сделано в кратчайшие сроки без всяких общественных потрясений или расстройств денежной системы.

Заключение

Три мероприятия могут быть осуществлены в кратчайшие сроки, не потребовав от государства никаких расходов, но одновременно резко изменив всю ситуацию в сфере денежного обращения, создав этим самым предпосылки для выхода из экономического кризиса. Это:

ликвидация института обязательного банковского резервирования;

введение в России механизма простой денежной эмиссии в рамках бюджетного процесса с направлением эмиссионных средств на инвестиционные цели (в бюджет развития);

изменение финансово-правового статуса наличных денег.

Четвертое мероприятие также является неотложным. Это создание регулярного финансового механизма дотируемого сельского хозяйства.

Либерально-демократическая партия готова принять на себя ответственность за проведение этих мероприятий в денежно-финансовой сфере в случае прихода к власти. Однако мы не отказываемся от сотрудничества и с нынешним правительством, и с любым иным в деле оздоровления финансовой, экономической, социальной и правовой ситуации в России и готовы активно поддержать соответствующие действия правительства.

Теория валютных отношений

В настоящее время проблемы валютных отношений привлекают все большее внимание российской общественности. Становится все более очевидным, что валютные взаимоотношения рубля с иными валютами играют для экономики и всего развития России не меньшую (если не большую) роль, чем законы и иные государственные акты политического и государственного руководства. Но в настоящее время в этой области царит полная эмпирия, валютные курсы и «валютные коридоры» устанавливаются из совершенно непонятных для общества соображений, воздействие их на экономику до сих пор научно не описано. Вот почему построение современной теории валютных отношений, и прежде всего для развивающихся стран, в разряд каковых перешла и Россия, – одна из неотложнейших задач финансовой науки.

Типология валют

Напомним, что

валютными отношенияминазываются отношения национальных (резидентных) денег с другими (нерезидентными) деньгами.

Деньги, рассматриваемые с точки зрения их валютных отношений, называются

валютой.

Рубль в магазине или в бухгалтерии предприятия – просто деньги. Но тот же рубль в обменном пункте – уже валюта.

В современном мире валютные отношения приобретают все более важную роль, в том числе и в России, особенно после перехода к рыночным отношениям и превращения российского рубля в конвертируемую валюту.

Все национальные валюты делятся на два главных класса – конвертируемые и неконвертируемые.

К

конвертируемымотносятся валюты, которые могут с той или иной степенью свободы обмениваться на иные, нерезидентные валюты.

К

неконвертируемымотносятся те, которые не могут свободно обмениваться на иные валюты, обмен осуществляется лишь по установленным государством правилам, по фиксированным государством курсам и лишь установленным государством субъектам.

Ясно, что невозможно абсолютно жестко провести грань между конвертируемыми и неконвертируемыми валютами. Степень свободы обмена имеет самые разнообразные градации.

Валюты стран социализма относились и относятся до сих пор к неконвертируемым валютам. В этих странах граждане и предприятия имеют чрезвычайно ограниченные и жестко установленные возможности обмена, хранения и использования иностранных денег и тем самым выхода на мировые рынки, поездки за границу и т. д.

Конвертируемые валюты, в свою очередь, разделяются на свободно конвертируемые (СКВ) и внутренне конвертируемые (ВКВ).

К

свободно конвертируемымвалютам (СКВ) относятся валюты, которые используются за пределами собственных стран. Это валюты высокоразвитых стран – США, Японии, Великобритании, Швейцарии и т. д. Естественно, что и среди свободно конвертируемых валют есть свои градации по степени использования их в мировой финансовой системе. Валюта США – американский доллар – наиболее широкоиспользуемая. Валюты других высокоразвитых стран используются уже меньше. В настоящее время к СКВ относят примерно 12 валют.

Наконец, к

внутренне конвертируемымвалютам (ВКВ) относят конвертируемые валюты, которые вне стран-резидентов почти или совсем не используются. К ВКВ относятся валюты стран третьего мира с рыночной экономикой.

Легко видеть, что разделение всех стран и их социальных систем на страны первого (высокоразвитые страны), второго (социалистические страны) и третьего (слаборазвитые и развивающиеся страны) мира четко коррелируется с характером их валют.

Поэтому возникает даже вопрос: что является первичным – характер валюты и валютных отношений или социально-экономическая структура общества?

Ясно, что социалистическая структура общества с государственно управляемой экономикой

требуетнеконвертируемой валюты. Государственное управление экономикой невозможно без монополии внешней торговли, а последняя ведет с неизбежностью к неконвертируемости валюты. Но и, наоборот, неконвертируемость валюты с неизбежностью приводит к государственно управляемой экономике. Действительно, современное производство не может работать вне связи с мировым рынком. И если эта связь может осуществляться исключительно через госорганы, то это с неизбежностью ведет к сосредоточению всех рычагов управления экономикой в руках государства.

Таким образом, конвертируемость валюты – вопрос не экономический, а чисто политико-правовой. Допускает законодательно или де-факто государство юридическим и физическим лицам владеть и использовать нерезидентные денежные средства – имеем конвертируемую валюту, запрещает – имеем неконвертируемую. Поэтому сейчас кажется даже странным, что еще несколько лет назад в СССР велись дебаты, устраивались конкурсы на тему «Как сделать рубль конвертируемым», хотя все, что для этого надо было сделать, – прекратить уголовное и административное преследование граждан и физических лиц за обладание иностранными деньгами.

Еще более важную роль валютные отношения играют в современной открытой рыночной экономике. Причем это влияние распространяется не только на экспортно-импортный сектор экономики, но и на все остальные, чисто внутренние секторы.

От уровня курса доллара зависит не только выгодность экспорта или импорта, но и конкурентоспособность отечественного производства и товаров по сравнению с зарубежными на внутреннем рынке.

Фактически решения и действия Центробанка по управлению валютным курсом отражаются на экономике страны более существенно и значимо, чем решения правительственных инстанций.

К сожалению, необходимо констатировать, что в области валютного регулирования Центробанк идет эмпирическим путем, так как теория внутренних валютных курсов в современной финансово-экономической науке отсутствует.

Таким образом, создание теории валютных отношений представляет весьма актуальную задачу.

Введение в теорию внутренних валютных курсов

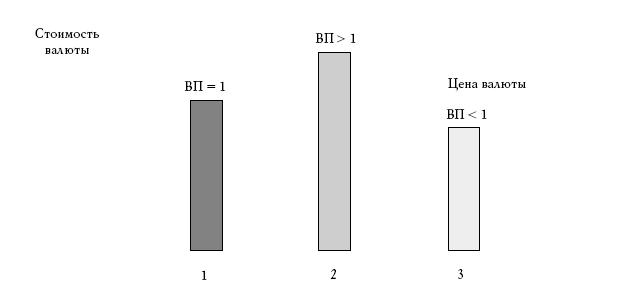

Рассмотрим экономическую систему с внутренне конвертируемой валютой, а также валютный курс некоторой нерезидентной валюты. Это может быть валютный курс доллара США, другой используемой на мировом валютном рынке валюты, наконец, это может быть валютный курс некоторой коллективной валюты, основанной на пуле мировых свободно конвертируемых валют. Так как по этому курсу данная нерезидентная валюта продается и покупается на внутреннем валютном рынке (разницей между ценой покупки и продажи пока пренебрегаем), то его можно назвать «ценой» валюты, которая может рассматриваться как товар на внутреннем рынке, использующем резидентную валюту (национальные деньги). Но можно установить также реальную стоимость валюты, если взять цену в национальной валюте такого количества товаров национального производства, которое на мировом рынке стоит одну валютную единицу. Эту величину мы будем называть «стоимостью валюты». Естественно, что по различным товарам стоимость валюты может сильно меняться. Поэтому для ее определения используется обычный корзинный подход. Таким образом, внутренние валютные отношения определяются двумя основными параметрами – ценой валюты и ее стоимостью. Отношение стоимости валюты к ее цене назовем «валютным паритетом национальной валюты» (ВП национальной валюты). Рассмотрим все возможные случаи взаимоотношений цены и стоимости валюты и соответственно валютных паритетов. На рис. 7 изображены три возможных случая. Случай 1, когда валютный паритет близок к единице, характерен для высокоразвитых стран – стран первого мира.

Рис. 7. Три возможных случая взаимоотношений цены и стоимости валюты

Ситуация 2, когда валютный паритет больше единицы, характерна для стран с государственной экономикой – стран социализма, стран второго мира. Имеем заниженный курс нерезидентных валют и завышенный курс национальной валюты. В этом случае чрезвычайно выгоден импорт товаров. А так как имеет место монополия внешней торговли, то государство получает большие бюджетные доходы от импорта товаров. Кроме того, имеется важный идеологический мотив – доходы населения, пересчитанные, к примеру, в доллары, имеют высокую величину. Наконец, случай 3, когда валютный паритет существенно ниже единицы, имеет место обычно в странах третьего мира – слаборазвитых странах с более или менее открытой экономикой. Как правило, в этих странах выгоден экспорт товаров (по преимуществу сырьевого комплекса), и потому экспортная деятельность определенным образом регулируется государством. В настоящее время Россия перешла из стран второго мира (мира социализма) в страны третьего мира и для нее характерна именно ситуация 3.

Центральный закон финансовой экономики развивающихся стран

В связи с этим возникает вопрос о наиболее целесообразном значении валютного паритета национальной валюты. Это особенно актуально для целей проведения государственной экономической политики, так как значение ВП не является чисто рыночной характеристикой даже для стран с рыночной экономикой. Валютный паритет фактически устанавливается центральными банками. Валютный рынок дает лишь некоторую мелкомасштабную флуктуацию его, а масштаб этой величины задается центро-банками. Инструментом воздействия являются валютные интервенции или скупка валюты на внутреннем валютном рынке. Впрочем, в некоторых странах центробанки устанавливают фиксированные курсы или оставляют для рыночных флуктуаций некоторый коридор. Но в любом случае важно, чтобы валютная политика центральных банков была осмысленной и опиралась на финансовые и экономические законы. Если же этого нет, если главный орган страны, определяющий валютную политику, не имеет никакой членораздельной концепции регулирования, кроме выбранного с потолка «коридора», то это может оказать на экономику страны совершенно неблагоприятное влияние, ведущее нередко к полной экономической стагнации. Правило выбора наиболее оптимального значения валютного паритета национальной валюты мы и назовем

Центральным законом финансовой экономики развивающихся стран. Действительно, важность этого соотношения невозможно переоценить, так как от валютного паритета зависит все экономическое и социальное развитие развивающихся стран. Попытаемся установить это правило. Страны третьего мира характеризуются сравнительно отсталой экономикой и низкой производительностью труда. Если принять производительность труда высокоразвитых странах за единицу, то можно определить показатель

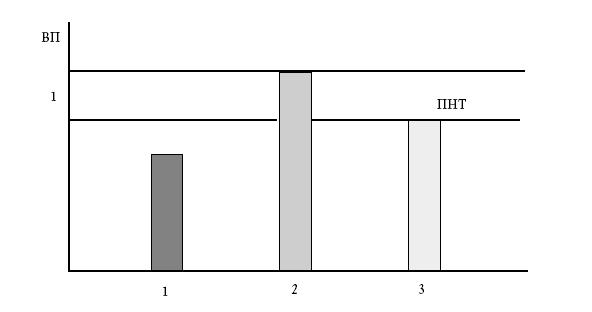

производительности национального труда(ПНТ). Показатель ПНТ – величина, показывающая отношение производительности национального труда в странах третьего мира к производительности труда в высокоразвитых странах. Значение ПНТ для этих стран меньше единицы. В соответствии с этим мы можем иметь три случая соотношения между величинами ПНТ и ВП (рис. 8). Ситуация 1 представляет положение, когда валютный паритет национальной валюты (ВП) меньше показателя производительности национального труда. Ситуация 2 обратная, когда ВП превышает показатель ПНТ. И наконец, ситуация 3, когда ВП и показатель ПНТ примерно одинаковы. В случае ситуации 1 имеются хорошие условия для национального производства. Так как показатель национальной производительности труда выше валютного паритета, то товары выгодно экспортировать. Но при этом уровень жизни населения падает ввиду большой стоимости экспортных товаров. Другими словами, эта ситуация благоприятна для производителя, но не очень хороша для потребителя. При ситуации 2 происходит стагнация национальной экономики, ибо национальное производство становится неконкурентоспособным по отношению к импорту товаров иностранного производства. Зато импортные товары являются сравнительно доступными. Эта ситуация неблагоприятна для производителя, но хороша для потребителя. Наконец, наиболее оптимален, по-видимому, случай 3, когда имеется примерное соответствие между величиной ВП и показателем ПНТ. В этом случае имеется и определенная конкурентоспособность товаров национального производства по отноше-

Рис. 8. Три случая соотношения между ПНТ и ВП

нию к экспортным товарам, и уровень жизни населения не падает слишком низко при данном уровне производительности национального труда. Таким образом, мы можем сформулировать

Центральный закон финансовой экономики стран третьего мира

: валютный курс в развивающейся стране необходимо поддерживать на таком уровне, чтобы валютный паритет национальной валюты был примерно равен показателю производительности национального труда. Или в математическом виде:

Валютный паритет еще иногда называют

показателем твердости национальной валюты. Чем ВП меньше, тем валюта «мягче», чем ВП больше, тем валюта «тверже». Центральный закон финансовой экономики показывает наиболее эффективный путь повышения «твердости» национальной валюты. Это путь повышения производительности национального труда, в который включается как уменьшение издержек производства, так и повышение качества продукции, создания и производства товаров высокого научно-технического уровня, пользующихся спросом на мировом рынке. Соответственно мы можем параллельно с этим увеличивать и твердость национальной валюты. Опыт всех стран третьего мира, вышедших или стоящих на пути выхода в разряд высокоразвитых, показывает, что все они начинали с весьма «мягкой» валюты, которая является стимулирующим фактором в развитии национального производства, и лишь постепенно, по мере роста экономики, повышения производительности национального труда, они повышали «твердость» своей национальной валюты. Нет ни одного примера, когда бы страна, стремящаяся к выходу на передовые рубежи экономического развития и социального благополучия, повышала «твердость» своей валюты чисто финансовыми средствами путем насыщения внутреннего финансового рынка нерезидентными валютными средствами и ограничением внутренней денежной массы. Таким образом, Центральный закон финансовой экономики развивающихся стран дает путеводную нить для проведения осмысленной и оптимальной валютной стратегии полномочными органами этих стран Центробанком или правительством.

Валютная политика в России

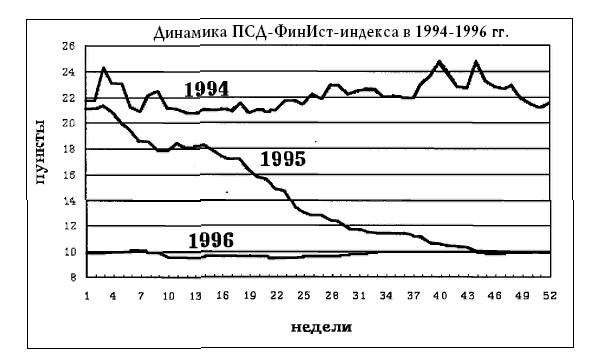

Проанализировать валютную политику в России за период рыночных реформ наиболее удобно на основании данных Информационно-аналитического агентства «ФинИст», которое ведет мониторинг этой политики с самого начала рыночных преобразований – с начала 1992 года. Для оценки этой ситуации агентством был разработан

индекс покупательной способности доллара (ПСД – ФинИст – индекс)

, который неоднократно публиковался в различных органах массовой и деловой информации, регулярно распространяется по сети агентства Рейтер и по сети РЕЛКОМ. Этот индекс более прост в наблюдении и расчете по сравнению с валютным паритетом, однако он является достаточно хорошим его индикатором. Для вычисления ПСД-ФинИст-индекса была создана товарная корзина, и на ее основе рассчитывается индекс цен. На основе данных о валютных курсах определяется индекс курса доллара. Отношение индекса курса доллара к индексу цен дает

ПСД-ФинИст-индекс, причем значение индекса на 01.01.92 было принято за 100 пунктов. Увеличение ПСД-ФинИст-индекса соответствует падению валютного паритета рубля (обесценения рубля по отношению к доллару), его падение – росту ВП рубля, увеличению «твердости» российской национальной валюты. К началу рыночных преобразований валютный паритет рубля находился на чрезвычайно низком уровне и, по оценкам, составлял менее 0,1. Доллар был чрезвычайно дорог. Вспомним, как в 1991 году можно было за доллар пересечь всю Москву на такси, за несколько сот долларов можно было приобрести автомобиль или дачу. После освобождения цен в 1992 году начался бурный рост цен и одновременно рост валютного паритета рубля, что выражалось падением ПСД-ФинИст-индекса. Это явление в свое время поражало иностранных финансовых специалистов, ибо ранее они всегда наблюдали, что инфляция, тем более гиперинфляция, сопровождается падением валютного паритета резидентной валюты. К началу 1994 года валютный паритет стабилизировался на уровне приблизительно 0,4–0,5. И весь 1994 год со сравнительно небольшими вариациями ЦБР под руковод-

Рис. 9. Динамика ПСД-ФинИст-индекса в 1994–1996 гг.

ством В.В. Геращенко поддерживал этот паритет, что отражается на графике динамики ПСД-ФинИст-индекса (рис. 9) изломанной линией, колеблющейся вблизи значения 22 пунктов. Видимо, это значение валютного паритета соответствовало оптимальному в соответствии с Центральным законом финансовой экономики для условий России. Но в 1995 году ЦБР под руководством Т.В. Парамоновой предпринял до сих пор необъясненную акцию по резкому, более чем двухкратному повышению паритета рубля, что выразилось на графике ПСД-ФинИст-индекса 1995 года крутой падающей линией. В результате к концу 1995 года валютный паритет рубля достиг значения, по разным оценкам, от 0,7 до 0,9, то есть рубль с чисто финансовой точки зрения стал «твердой», а, по некоторым оценкам, даже «сверхтвердой» валютой. В 1996 году ЦБР под руководством С.В. Дубинина вел политику сохранения валютного паритета рубля, достигнутого на конец прошлого года, что выразилось практически горизонтальной прямой на графике ПСД-ФинИст-индекса. 1997 год характеризуется вновь некоторым ужесточением рубля и понижением эффективной стоимости доллара. Таким образом, 1995–1997 годы полного нарушения Центрального закона финансовой экономики развивающихся стран. И это нарушение не прошло для России даром. Результат – остановка производства, рост безработицы, неконкурентоспособность отечественной продукции даже на внутреннем рынке, не говоря уж о внешнем. Высокий паритет рубля можно было поддерживать только резким ограничением денежной массы резидентной валюты. Потому 1996–1997 годы войдут в историю России как годы неплатежей, годы фактического краха денежной системы России, место денег все больше и больше занимают всякого рода денежные суррогаты. Такова цена «финансовой стабилизации». Россия вместо страны «развивающейся» превратилась в страну «стагнирующую». Какой же может быть выход из создавшейся ситуации? Можно ли сейчас вновь понизить ВП рубля? Можно, но результат может оказаться плачевным. Чтобы привести ВП рубля к оптимальному значению, необходимо довести курс доллара, к примеру до 50 рублей, а значит, требуется увеличить денежную рублевую массу в 2–3 раза. Это вызовет новый всплеск гиперинфляции, возможно, еще более резкий, чем это было в 1992–1994 годах. Таким образом, классические рецепты здесь уже просто непригодны. Невозможно развивать экономику при таком сверхтвердом рубле и разрушенной денежной системе, но невозможно и понизить «твердость» рубля, ибо это грозит гиперинфляцией. А запустив ее, вновь справиться уже вряд ли удастся. Фактически страна попала в финансо-экономический тупик. На наш взгляд, выход возможен. Но он лежит уже в «неклассической области». Для этого необходима коренная перестройка денежной системы России, которая сейчас фактически разрушена почти до основания, перестройка, основанная на новейших тенденциях в области денег и финансов начала XXI века. Но для этого необходим принципиально новый конвертационный механизм.

Конвертация валют

В современном мире известны два механизма конвертации валют – нормативный и рыночный. Нормативная конвертация – конвертация по жестко установленным государством курсам – использовалась в СССР, и теперь, естественно, не может быть восстановлена, так как этот механизм возможен лишь в условиях государственной экономики.

Рыночную конвертацию, когда курс устанавливает рынок или даже государство или Центробанк, но на основе рыночной информации, мы теперь тоже испытали на собственном опыте. И видим, что и то, и другое плохо. Причем плохо всегда. И при низком курсе национальной валюты, и при высоком ее курсе. При низком паритете национальной валюты резко понижается уровень жизни, следовательно, плохо потребителям. При высоком паритете становится неконкурентоспособной отечественная промышленность. Конечно, существует некий компромисс «наименьшей плохости». Но все равно, при любом курсе экономика оказывается в навязываемых ей извне условиях.

Можно ли создать такой механизм конвертации, который бы, с одной стороны, не препятствовал общению с мировой хозяйственной системой, а, с другой стороны, давал и определенную свободу национальной экономике по отношению к мировой?

Оказывается, такой механизм конвертации можно создать. Он представляет комбинацию двух вышеописанных конвертационных механизмов, и поэтому его можно назвать

«нормативно-рыночным»конвертационным механизмом.

Суть его в том, что валюту на рубли меняют по нормативному установленному раз и навсегда курсу. А валюту за рубли покупают по рыночному курсу.

Установив «твердый» и неизменный курс обмена валюты, мы, по выражению Председателя Центробанка г-на С. Дубинина, привязываем мертвый якорь на инфляционные процессы и окончательно подавляем инфляцию. А свободно продавая валюту за рубли, мы открываем возможности для подключения к мировой хозяйственной системе.

В результате этого создаются два валютных курса: валютный курс обмена валюты на рубли и валютный курс продажи валюты за рубли. Естественно, что курс продажи будет выше, чем курс обмена. Действительно, курс обмена не подлежит никаким рыночным веяниям. Он установлен раз и навсегда и не подлежит пересмотру. Но курс продажи связан с количеством валюты, предлагаемой к продаже. Потребность в валюте, естественно, весьма велика, ведь она нужна для поездок за границу, для покупки новейшего оборудования и так далее. В то же время объем предложения ее вряд ли сможет удовлетворить все потребности рынка, потому и курс продажи будет сначала достаточно высок. Например, если ввести этот механизм в настоящее время при курсе доллара 30 рублей и установить курс обмена, к примеру, 35 рублей за доллар, то в зависимости от предлагаемого к продаже количества валюты рыночный курс продажи доллара может возрасти и до 50 рублей.

Реальная стоимость доллара при этом окажется в промежутке между этими двумя значениями.

Если теперь вы импортируете товар и предлагаете его за рубли, то фактически вы конвертируете доллары по курсу 50 рублей за доллар, так как превратить ваши рубли в доллары вы можете именно по этому курсу. В то же время товары национального производства выходят на рынок с фактическим курсом 35 рублей. Таким образом, национальное производство внутри страны становится конкурентоспособно по сравнению с импортом. Становится выгоден экспорт, причем, естественно, он выгодней, чем внутренняя продажа. Но для экспорта нужно иметь определенное качество. Этим самым происходит присоединение к мировому народному хозяйству. Но в то же время это подсоединение эластичное, не такое жесткое, как сейчас. На основе этого механизма конвертации может быть создана принципиально новая система движения валюты в стране, что и будет описано далее.

Деньги в глобальной мировой политике

Как было показано ранее, военное значение денег весьма велико и значительно. Но существует и обратное воздействие – воздействие войн на деньги.

Можно прямо сказать, что именно войны оказывают на развитие денег решающее влияние. Да и подавляющее большинство крупных, метаисторических событий так или иначе связаны с деньгами.

Так, становление золотых денег в Европе прямо соотносится с эпохой крестовых походов. Гигантское движение человеческих масс потребовало соответствующих платежных инструментов, и именно в это время в Европе и началось создание золото-денежной системы после длительной многовековой эпохи натурального хозяйства и безденежного существования, воцарившегося в ней после падения Великой Римской империи.

Громадным событием в цивилизационном развитии было открытие Нового Света. Вся Конкиста шла под знаком золота. Именно испанская колонизация Америки дала Европе громадный объем денежного материала, на основе которого и оказалось возможным индустриально-промышленное развитие в Европе. Испания в течение нескольких веков работала фактически на создание в Европе денежной системы, подобно тому, как Англия работала на создание промышленности.

Становление золото-бумажного обращения в полном объеме и законченной форме в Европе приурочено к периоду всеевропейского военного катаклизма – эпохе наполеоновских войн, характеризовавшейся также громадными перемещениями человеческих масс.

Наиболее радикальный переворот в денежной сфере – переход от золотых (золото-бумажных) денег к чисто бумажным целиком связан с Первой мировой войной, с одним из крупнейших катаклизмов в истории человечества.

В истории СССР деньги сыграли важнейшую роль. Само построение социалистического общества связано с появлением чисто бумажных денег. Действительно, в условиях золотых денег государство не имело возможности тотально контролировать всю экономическую деятельность, так как важнейший управляющий элемент – деньги – были фактически вне контроля государства. Но когда деньги стало «делать» само государство, то благодаря этому и появилась возможность установить полный контроль над экономической деятельностью. Социализм с его принципом государственности всех средств производства суть законное дитя эпохи бумажных денег, которые как раз и явились результатом Первой мировой войны.

Однако Гражданская война привела к полной разрухе. В том числе и к полному краху денежной (чисто бумажной) системы. Спасение вновь было найдено в денежном преобразовании. В СССР была осуществлена денежная контрреволюция, были введены золотые (точнее, золото-бумажные) деньги – золотой червонец, то есть те деньги, которые уже были отброшены денежной революцией Первой мировой войны. И именно хорошие, надежные деньги создали «чудо нэпа». Страна восстала, как птица феникс из пепла. Возможным это стало только потому, что по своему промышленному уровню сама страна оказалась также отброшена на столетие назад благодаря почти десятилетию войн и революций.

Но, увы, это возрождение было основано на весьма непрочном основании – на основании денег прошлой эпохи. До тех пор пока промышленность только восстанавливалась, золотых денег еще хватало. Но стоило восстановиться промышленности, как вновь выявился коренной порок золотых (золото-бумажных) денег – их ограниченность, недостаточность. И вновь встал вопрос о переходе на чисто бумажные деньги.

Но мы знаем, что такой переход всегда весьма мучителен, сопровождается большими жертвами общества.

Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41

|

|