Дело труба. Баку-Тбилиси-Джейхан и казахстанский выбор на Каспии

ModernLib.Net / Публицистика / Заславский Илья / Дело труба. Баку-Тбилиси-Джейхан и казахстанский выбор на Каспии - Чтение

(Ознакомительный отрывок)

(Весь текст)

Илья Заславский

Дело труба.

Баку–Тбилиси–Джейхан и казахстанский выбор на Каспии

ПРИЗНАТЕЛЬНОСТЬ

Я хотел бы выразить благодарность за помощь в организации написания и публикации этой книги, за консультации и поддержку М. Колерову, К. Закирову, Э. Холибергу, Л. Рузекасу, профессору Н. Макфарлейну, моему брату А. Заславскому и моим близким.

Введение

Торжественная церемония открытия нового нефтяного трубопровода Баку – Тбилиси – Джейхан (БТД) состоялась 25 мая 2005 года в Баку. Хотя полноценно он начнет прокачивать нефть лишь в конце этого же года

, а подписание межправительственного соглашения о присоединении Казахстана к БТД состоится лишь в октябре, можно сказать, что уже на последней стадии завершения находится самый крупный проект такого рода в странах СНГ вне России со времен развала СССР. В результате этого активно «распиаренного» события огромное количество СМИ и всевозможных аналитиков во многих странах принялись рассуждать о возможных последствиях для России с точки зрения потери или удержания транзита казахстанской нефти по своей территории.

Настоящее исследование имеет своей целью попытаться объективно оценить сложившуюся ситуацию и для этой цели ставит перед собой прежде всего два вопроса.

Какие факторы (внешние и внутренние) определяют с экономической точки зрения возможность вывоза углеводородов, прежде всего нефти, из Казахстана?

Как все эти факторы соотносятся с ситуацией в России и ее вероятными действиями?

Глава первая

Мировая конъюнктура, цена на нефть и спрос в ЕС и в Азии: насколько важен Каспий

Темы, обозначенные в названии этой главы, крайне важны для понимания ситуации вокруг нефти Казахстана. Они настолько первостепенны и глобальны, что без преувеличения можно сказать, что в наше время им посвящаются десятки тысяч публикаций. Так как это очень широкие и крайне подробно рассмотренные темы, то мы остановимся лишь на базовых фактах, необходимых для нашего исследования. Главные выводы таковы: мировой спрос на углеводороды, в частности на нефть, растет везде, особенно в Китае и Азии в целом: раньше запасы Каспия были переоценены, но теперь, в результате новых серьезных изысканий, они стоят на уровне 3–4% от мировых. То есть Каспий как источник запасов нефти, если рассуждать глобально, имеет важное, но все-таки второстепенное значение. Важность его заключается в том, что регион находится в относительно удобном месте и для ЕС, и для Азии, и это пусть и малый, но реальный противовес зависимости от Международной организации стран – экспортеров нефти, то есть ОПЕК. Сегодня в Восточном полушарии, на рынки которого будет поставляться каспийская нефть, существуют два основных центра потребления жидкого топлива – Азиатско-Тихоокеанский регион (АТР) и ЕС вместе со странами Центральной и Восточной Европы. Каждый из них потребляет примерно одинаковое количество нефти (1050 и 800 млн. тонн в 2003 году соответственно

). В начале этого века спрос на нефть в мире вообще и в указанных регионах в частности имел устойчивую тенденцию к росту. Особенно динамичным был и будет оставаться рост потребления в Азии.

Согласно прогнозам МЭА, к 2010 году (к этому времени открываемые каспийские месторождения могут быть выведены на максимум добычи) прирост годового потребления жидкого топлива в Европе может составить около 80 млн. тонн, в то время как в Азии – существенно более 500 млн.

С учетом снижения добычи на действующих месторождениях этих регионов нетто-прирост спроса на нефть (прирост потребления плюс компенсация снижения собственной добычи в регионе) будет более значительным, особенно в Европе

. Безусловно, война в Ираке, проблемы американских нефтеперерабатывающих заводов и опасения по поводу политико-экономических рисков в Саудовской Аравии, Иране, России, Венесуэле и Нигерии сыграли свою роль, но самым важным фактором роста цены на нефть на мировых биржевых площадках стал другой фундаментальный фактор – рост глобального потребления нефти. При себестоимости добычи нефти на Каспии от 5 до 12 долларов за баррель неудивительно, что при цене примерно в 55–60 долларов (а к концу года, по оценкам экспертов, вполне возможно и увеличение цены до 70 долларов) в регионе наступает ажиотаж. Однако цена ценой, но есть и объективная реальность энергетического потенциала Каспия. Некоторые ранние чересчур оптимистичные оценки запасов нефти Каспия, сделанные в США в начале – середине 1990-х, сравнивали этот регион с Персидским заливом. Однако исследования последних лет показывают, что пусть и значительные в региональном масштабе, каспийские ресурсы не принципиальны в мировом отношении. Более того, основные международные нефтяные компании уже пришли к твердому выводу, что Каспий содержит не более 3% от доказанных мировых запасов углеводородов

. Эти данные фактически подтвердили исследования советских геологов, которые в последние десятилетия СССР видели не Каспий, а Сибирь в качестве главного ресурсного центра страны. Несмотря на все это, Каспийский бассейн сегодня рассматривается в качестве одного из региональных центров по добыче углеводородов. Из-за плохого финансирования и неравномерного развития в последние десятилетия существует большая разница между доказанными и потенциальными запасами нефти и газа в прибрежных странах. Уже к концу прошлого века потенциал Азербайджана, Казахстана и Туркмении вместе взятых стал оцениваться более скромно даже американцами: на уровне 180 млрд. баррелей нефти (около 26 млрд. тонн) и около 600 трлн. кубических футов газа

(около 16 трлн. 800 млрд. кубических метров). Россия и Иран на Западе часто оцениваются отдельно: Иран как член ОПЕК, а Россия как независимый экспортер. С 2003 года оценки доказанных нефтяных запасов Каспийского региона (без России и Ирана) уже не изменялись в сторону увеличения и находятся на уровне 40 млрд. баррелей (около 5,8 млрд. тонн), то есть сравнимы с запасами нефти в США (22 млрд., то есть около 3,1 млрд. тонн) и в Северном море (17 млрд., то есть около 2,5 млрд. тонн)

. Однако многие эксперты склонны надеяться на изменение ситуации благодаря разработке относительно недавно открытых залежей в районе месторождения Кашаган

в Казахстане. Если эти надежды окажутся обоснованными, то уровень добычи нефти в регионе может составить к 2010 го-ду

до 5% от мирового значения (хотя надо отметить, что это один из самых оптимистичных сценариев). Для сравнения: доказанные запасы нефти на Ближнем Востоке составляют 55% от мировых (больше 600 млрд. баррелей, то есть около 87 млрд. тонн), а по газу эта цифра равна 1600 трлн. кубических футов (около 45 трлн. кубических метров), что, опять-таки даже по мнению американцев, подтверждает, что Персидский залив останется и в следующем десятилетии главным углеводородным центром планеты. При этом надо сказать, что, хоть и небольшие при сравнении с Ближним Востоком, запасы Каспия велики по любым другим стандартам, значительно больше, например, доказанных в Европе 50 млрд. баррелей (около 7,2 млрд. тонн) нефтяного эквивалента.

Даже если взять сценарий «осторожных оптимистов», Каспийский бассейн должен содержать потенциально где-то 100 млрд. баррелей нефти (около 14, 3 млрд. тонн) и примерно такой же эквивалент газа.

Согласно такому прогнозу, при пике добычи этих запасов примерно в 2015 году каспийские страны смогут производить до 6 млн. баррелей нефти в день (около 0,85 млн. тонн), то есть практически в 6–7 раз больше, чем они производят сейчас. Этот уровень производства будет сравним с добычей на Северном море

. В Европе как раз и любят отмечать, что каспийская нефть способна заменить нефть Северного моря, когда та пойдет на убыль, с тем чтобы доля добычи в странах, не принадлежащих к ОПЕК, оставалась примерно на постоянном уровне. Кроме того, в самой России, по оценкам западных экспертов, может начаться серьезный и стабильный спад добычи после 2015 года, что также повышает роль каспийских запасов

. Необходимо подчеркнуть, что во многом нефтегазовый потенциал Каспия остается еще гипотетическим, многие запасы еще предстоит подтвердить. Каждая «сухая» скважина усиливает пессимизм, так же как и каждая удача провоцирует, иногда чрезмерный, оптимизм. Эти броски из стороны в сторону делают проведение взвешенной политики крайне затруднительным, особенно в таком регионе, который в последнее десятилетие становится объектом все более пристального геополитического внимания со стороны мировых держав. Помимо того, что до сих пор отсутствует ясность в вопросах оценки общего нефтегазового потенциала, не определен также баланс между нефтью и газом, что имеет принципиально важные последствия для экономического развития отдельных стран региона и их углеводородных запасов. Когда и сколько нефти и газа будет производиться на Каспии, в какое время можно ожидать пика добычи, ответы на эти вопросы зависят от целого ряда факторов. Для сравнения: потребовалось около 25 лет, чтобы добыча на Северном море достигла 6 млн. баррелей в день, и это в условиях низких политических рисков и финансовых инвестиций. В Каспийском регионе ситуация хуже той, что сложилась когда-то вокруг запасов Северного моря. Здесь не хватает сервисных услуг и инфраструктуры, а также существует острый дефицит буровых установок (три главные работают здесь еще с советских времен). Однако есть одно благоприятное условие для внешних потребителей: у Казахстана, Азербайджана и Туркмении сравнительно невелика численность населения и невысок уровень потребления углеводородов, а следовательно, возможны большие поставки нефти на экспорт. Поэтому, по мнению американских нефтяников, Каспийский регион хотя бы частично уменьшит зависимость развитых стран от поставок с Ближнего Востока

. Необходимость привлечения огромных частных и международных инвестиций для разработки всего потенциала ресурсов Каспия не подлежит сомнению. По некоторым оценкам, общий объем требуемых инвестиций составляет 140–200 млрд. долларов, из которых в реальности пока была проинвестирована лишь малая часть

. Безусловно, эти требования значительно выше собственных возможностей прикаспийских стран. Привлечение таких грандиозных сумм в сложный географически, полный этнических конфликтов и не защищенный от религиозного экстремизма регион, в котором правят полуавторитарные режимы с неустойчивой базой поддержки, дело нелегкое для руководителей государств Каспия. Технологические трудности, связанные с добычей нефти на шельфе, еще сильнее усложняют и делают более дорогой разведку и развитие ресурсов в регионе. Во многих местах самые крупные запасы лежат значительно глубже, чем те, на которых привыкли работать местные нефтяники. Кроме того, на многих крупных месторождениях, таких как Тенгиз, нефть содержит много вредных и экологически опасных серных и других примесей, для которых требуются специальные перерабатывающие мощности. Себестоимость добычи нефти на Каспии в целом ниже, чем в Сибири, но выше, чем на Ближнем Востоке. Не следует забывать и то, что есть месторождения, относительно недалеко расположенные от Каспия: в Китае, Индонезии, Вьетнаме, Восточной Сибири, Саудовской Аравии, и в традиционных местах добычи – Западной Сибири, Персидском заливе, Северной Африке. Разработка их будет расширяться. Перемены в международной политике и налаживание производства добычи в Ираке, а также гипотетически возможное примирение США в сфере экспорта нефти и газа из Ирана могут иметь серьезные последствия для развития нефтегазового сектора на Каспии. Однако в заключение можно сказать, что, какими бы ни были доказанные и разрабатываемые запасы Каспия, уже ясно, что с точки зрения геополитики и мировой энергетической безопасности они будут играть возрастающую роль. Большие инвестиции в трубопроводы уже были сделаны, а любая диверсификация приветствуется странами-потребителями. Подобная диверсификация уменьшает объективную и субъективно воспринимаемую зависимость от какого-либо географического центра или страны. Опыт показывает, что мировые цены на нефть легче поддерживаются в относительно стабильном положении только в том случае, если есть действенные факторы, создающие конкуренцию внутри и вне ОПЕК

.

Глава вторая

Международные нефтяные компании и Казахстан: кто что решает

Для того чтобы понять, как будет определяться судьба экспорта нефти из Казахстана, необходимо до всяких количественных выкладок выяснить: кто вообще в реальности владеет этой нефтью, транспортными путями, как происходит процесс принятия решений относительно выбора того или иного пути для вывоза «черного золота»? Иными словами, важно не то, «кто располагает правом собственности», а «кто в действительности распоряжается произведенными богатствами?». Безусловно, четкий и ясный ответ на данный вопрос дать невозможно, хотя бы в силу того, что это крайне закрытая информация, но некоторые обоснованные предположения относительно общей тенденции в сегодняшнем Казахстане возможны. Интересы Казахстана (о которых любят рассуждать некоторые аналитики, делая поверхностные и надуманные обобщения) – это на самом деле очень неоднородное понятие. В целях нашего исследования необходимо отметить, что правительственные структуры и государственные добывающие и транспортные компании Казахстана, такие как национальная компания «КазМунайГаз» (КМГ), имеют свои интерес и вес при принятии решений об экспорте нефти

, а международные нефтяные компании, за которыми стоят иностранные капиталы, и/или зарубежные правительства, – свои. Очевидно, что по юридическим нормам международные компании, которые владеют подавляющей частью добытых в Казахстане углеводородов, могут формально распоряжаться «своей» частью нефти так, как считают нужным. Но на самом деле взаимодействие между режимом Нурсултана Назарбаева и компаниями-инвесторами происходит менее радужно, чем может показаться на первый взгляд. Вопрос о выборе того или иного пути экспорта нефти редко является четко предрешенным, и его решение рождается в результате определенной борьбы интересов и взаимных компромиссов. В этой связи интересно недавнее рассуждение казахстанского издания журнала «Эксперт», посвященное запуску БТД: «Да, мы за диверсификацию нефтяных потоков – мы будем поставлять нефть в различные трубопроводы (БТД, Атасу – Алашанькоу, в Иран). Однако стратегическим партнером для нас остается Россия, а основным направлением – северный маршрут Каспийского трубопроводного консорциума. Выбор этот понятен, и почти все иностранные компании, работающие в Казахстане (а именно они, а не государство как де-факто, так и де-юре являются экспортерами нефти), с этим выбором согласны или же попросту смирились с таковым из-за отсутствия иных реальных альтернатив для экспорта». О выборе стратегического пути мы будем говорить в следующих главах, а сейчас надо остановиться на вопросе соотношения сил иностранных компаний и государства на примере нескольких последних событий в Республике Казахстан, которые со всей очевидностью демонстрируют реальный расклад. Коротко основные тезисы можно сформулировать так:

на фоне растущего ВВП и добычи нефти государственные структуры Казахстана действуют более уверенно и самостоятельно по отношению к иностранным нефтяным компаниям, чем это было в начале 90-х.

Более того, эту уверенность дополняет широкий арсенал мер возможного воздействия и манипулирования, который правительство Казахстана использует для лоббирования своих собственных интересов в нефтяном секторе республики. Прежде всего правительство желает, чтобы компании, пришедшие в страну во время хаоса в период развала СССР, наконец, перестали упирать на инвестиционные риски страны и выторговывать льготы с помощью особого статуса «первопроходцев». Это означает повсеместное и максимальное «соковыжимание» иностранных компаний с финансовой точки зрения. По замыслу казахстанского руководства, они должны согласиться на увеличение налоговых выплат в государственный бюджет по той ставке, которая установлена сегодня в стандартном налоговом режиме Казахстана для всех международных нефтяных компаний. Так, например, стало известно, что в первые три месяца 2005 года «Тенгизшевройл» (ТШО) потратил в Казахстане около 780 млн. долларов, начиная от выплат государству и заканчивая зарплатой местному персоналу, но официальная Астана успешно добилась увеличения примерно на 20–30% вклада этой компании в национальную экономику. Случилось это после того, как нынешней весной «Тенгиз-шевройл» получил ряд «дополнительных» претензий от казахстанских ведомств, которые наложили штрафы на компанию за хранение нефтешлама и загрязнение территории. «Экологический» аргумент очень эффективен и суров: к примеру, канадской компании «ПетроКазахстан» за невыполнение разных правительственных указаний в этой сфере было приказано ограничить добычу на Кумкольской группе месторождений, которая крайне важна для стратегии этой компании. Или другой показательный пример. В начале июня стало известно, что департамент таможенного контроля по Атырауской области Казахстана возбудил уголовное дело по факту уклонения от уплаты таможенных платежей филиалом американской Halliburton International Inc., оказывающей субподрядные услуги ряду крупных нефтяных компаний

. По данным Талгата Каримова, начальника управления по борьбе с контрабандой департамента таможенного контроля Казахстана по Атырауской области, в ходе плановой проверки филиала Halliburton International Inc. был выявлен ряд нарушений таможенного законодательства республики, в первую очередь статьи 14 Таможенного кодекса «условный выпуск». Известно, что режим «условный выпуск», предусматривающий льготы по уплате таможенных платежей, распространяется на товары и транспортные средства, перемещаемые через таможенную границу Казахстана, которые затем, согласно заключенным контрактам, могут использоваться лишь в оговоренных местах и на строго определенных объектах. Каримов сообщил, что Halliburton International Inc. должна была ввозить товары в режиме «условный выпуск» только для ТОО «Тенгиз-шевройл» и международного консорциума Agip KCO, подрядчиком которых она является. «При ввозе товаров и техники в этом режиме пошлины начисляются, но не взимаются. Однако эти товары должны находиться под таможенным контролем, чтобы в любое время можно было убедиться, что они эксплуатируются только в определенных проектах», – пояснил представитель таможенного департамента. В ходе проверки выяснилось, что некоторые товары и оборудование (компьютеры, расходомеры, бетономешалка, полуприцеп, преобразователи и так далее), ввезенные в режиме «условный выпуск», на момент проверки фактическому контролю предъявлены не были. По информации Талгата Каримова, это оборудование давно эксплуатируется на других объектах, что может допускаться лишь при условии уплаты компанией всех начисленных таможенных пошлин, чего Halliburton International Inc. сделано не было. Начальник управления сообщил, что, по подсчетам таможенников, Halliburton International Inc. должна уплатить 30 463 026 тенге (то есть 228 тыс. долларов) за грузы и оборудование, ввезенные на территорию Казахстана в льготном режиме для использования на Тенгизском месторождении и в нефтяных операциях на шельфе Каспийского моря, а затем перемещенные на другие объекты. Ясно, что трактовка тех или иных норм казахстанского права очень часто является исключительной прерогативой официальных органов власти страны, которые уже используют ее в зависимости от политической конъюнктуры и толерантности международных нефтяных компаний по отношению к пожеланиям режима в Астане.

Помимо повышения налоговых выплат казахстанское государство также хочет переложить на плечи иностранных компаний риски по освоению неподтвержденных месторождений на казахстанском шельфе Каспийского моря и, самое главное, платить меньше за свое участие в проектах.

Яркой иллюстрацией подобного отношения может служить апрельская история с вхождением компании «Каз-МунайГаз» в Северо-Каспийский консорциум (СКК), разрабатывающий морское месторождение Кашаган с запасами в несколько миллиардов тонн нефти. У Казахстана не было формальных юридических прав претендовать на акции консорциума. Их хотели купить другие партнеры, которые боролись за сохранение этого права, но столкнулись с разнообразным ответным давлением казахстанских чиновников. Было известно, что Казахстан способен «помочь» уменьшить стоимость освоения Кашагана. Agip KCO – оператор Кашагана – обратилась в правительство за разрешением внести изменения в экологическую программу для экономии затрат. К примеру, власти могли не заставлять оператора вывозить шлам, промышленные стоки и прочие отходы для утилизации на суше, а разрешить закачивать их в пласт. Так консорциум хотел уменьшить издержки на найме судов, перевозке, сооружении инфраструктуры для уничтожения отходов. Детали этих переговоров малоизвестны, но представляется наиболее очевидным, что казахстанское правительство пообещало акционерам Северо-Каспийско-го консорциума выполнить его просьбы и в ответ на это вхождение государства в консорциум было одобрено. В результате «КазМунайГаз», приобретающая от имени государства доли в проектах, заплатит за дополнительные акции меньше, чем остальные покупатели: 8,8% акций консорциума (50% пакета компании «Бритиш Гэс») обойдутся ей в 630 млн. долларов, оставшиеся 50% пакета будут пропорционально проданы пяти из шести акционеров СКК за 900 млн. «Бритиш Гэс» начинала продавать свой пакет (16,66%) в 2003 году за 1,23 млрд. долларов, но с тех пор инфляция и инвестиции компании в Северо-Каспийский проект подняли стоимость акций до 1,8 млрд. Сделка затормозилась, поскольку остальные акционеры первоначально противодействовали вхождению в него Казахстана. Эта почти двухлетняя сага четко продемонстрировала, что власти с временными отступлениями все-таки добиваются своих целей. Вернемся к вопросу принятия решений по экспорту нефти. Пример и анализ ситуации вокруг консорциума здесь будет также крайне показателен. Сейчас, после вступления в проект государства, западные инвесторы хотят, чтобы «КазМунайГаз» формально документировала обещание «проявлять старание, чтобы не возлагать финансирование своих активов и обязательств по инвестированию на других акционеров». Они опасаются, что компания, не имея собственных средств на покупку доли в консорциуме, также не сможет и полноценно участвовать в опытно-промышленной разработке Кашагана. Весь проект стоит более 10 млрд. долларов – и вполне вероятно, что «КазМунайГаз» постарается решить проблему финансирования за чужой счет. Но, кроме того, акционеры опасаются, что Казахстан может использовать финансовую проблему как повод для достижения политической цели: перепродажи части доли «КазМунай-Газа» какой-либо китайской компании, например Китайской национальной нефтегазовой корпорации. Поэтому американская компания ExxonMobil, например, требует, чтобы казахстанская компания взяла также на себя обязательство не продавать свои акции без одобрения других акционеров. Похоже, американцы волнуются не зря.

Астана придает все большее значение энергетическому взаимодействию с Китаем. Казахстан готов и к совместной добыче углеводородов на своей территории, и к существенным поставкам нефти и газа в Поднебесную.

Китай и Казахстан имеют свои четкие политические цели, и это беспокоит инвесторов возможной высокой стоимостью проекта, особенно при строительстве нового экспортного трубопровода. Позиция иностранных акционеров простая и ясная: они считают, что разработка Кашагана требует больших затрат и усилий, в особенности с их стороны, поэтому до 2013 года вопрос строительства нового нефтепровода не должен даже стоять на повестке дня. Акционеры имеют свои приоритеты и хотели бы в основном экспортировать нефть по маршруту Актау – Баку – Тбилиси – Джейхан (АБТД) и системе Каспийского трубопроводного консорциума (КТК). Казахстанское же руководство хочет, чтобы новый экспортный путь был построен к 2009 году. Для этого в 2004 году оно подписало соглашение с Китаем о строительстве трубопровода Атасу – Алашанькоу пропускной способностью от 20 млн. тонн в год. Китайцы всеми силами наращивают активы в Казахстане, но без сырья с Каша-гана полноценная загрузка трубопровода нереальна. Для транспортировки углеводородов в западные районы Китая необходимо строительство большой ветки Атырау – Атасу через месторождения Кенкияк и Кумколь с предположительной пропускной способностью от 20 млн. тонн в год. Расчеты по стоимости данного проекта еще не проводились, но по предварительным оценкам она будет не меньше 1 млрд. долларов. Поэтому нужно подчеркнуть, что если официальная Астана действительно захочет подключить китайские компании к разработке Кашагана, то это идея будет продвигаться в жизнь так же настойчиво и энергично, как была осуществлена идея вхождения в СКК. По этой причине недавнее требование иностранных акционеров СКК к «КазМунайГазу» не перепродавать купленную долю без согласия партнеров не может рассматриваться как надежная защита их интересов. Акционерам следует заранее определить для себя, в обмен на какие уступки со стороны казахстанских чиновников им следует соглашаться с будущим прямым или опосредованным китайским присутствием. Подводя итоги изложенному в этой главе, можно сказать, что внутриполитические процессы (как показывает пример «Тенгизшевройла», Северо-Каспийского консорциума и других проектов) не дают полной уверенности иностранным инвесторам. Но они подсказывают всем компаниям в Казахстане, что разумнее обдумывать варианты извлечения хоть каких-нибудь выгод из уступок властям, а не способы противодействия им. Суть сегодняшней ситуации – в фундаментальном противоречии между властями и иностранными фирмами при оценке факторов инвестиционной политики, включая вопросы добычи и транспортировки углеводородов. Инвесторы уверены, что Казахстан далек от выгодных рынков сбыта, а по внутреннему устройству не близок к экономическим демократиям ЕС и США. Поэтому западные иневесторы ожидают в нефтяных контрактах соответствующей налоговой или иной финансовой компенсации. А правительство, напротив, убеждено, что условия внутренней экономики и экспорта значительно улучшаются, цена на нефть растет, льготы, предоставленные десять лет назад, уже с лихвой компенсировали инвесторам все первостепенные риски. Теперь отношения должны поменяться, и правительство может и должно играть ключевую роль в определении векторов развития нефтяной индустрии, включая вопросы добычи и экспорта. Пока общая ситуация с добычей и продажей казахстанской нефти будет улучшаться в краткосрочной и среднесрочной перспективах, Астана продолжит увеличивать давление на инвесторов.

Государство, персонифицированное кланом Назарбаева, будет играть не то что не меньшую, а скорее большую роль в определении маршрутов экспорта казахстанской нефти. Но, безусловно, оно не может делать это в полном отрыве от коренных интересов инвесторов, а также от объективно существующих факторов: уровня добычи, проблем эксплуатации, мощностей и тарифов – то есть того, что будет рассмотрено нами в следующих главах.

В заключение важно отметить следующее: то, что мы привыкли понимать под общим понятием «руководство», «власть Казахстана» или даже «назарбаевский клан», не является чем-то однородным и единым: внутри «семьи» Назарбаева намечается раздел на «подкланы», которые в политической сфере начинают между собой конкурировать, как, например, клан Дариги, одной из дочерей Назарбаева, и клан Тимура Кулибаева, зятя президента. По оценкам экспертов, Кулибаев, обладающий колоссальным состоянием и влиянием, особенно в банковской и нефтегазовой сферах, но в отличие от Дариги не имеющий подчиненных ему СМИ (которые Дарига имеет во множестве), пытается в последнее время этот недостаток восполнить. Его цель – использовать СМИ так, чтобы влиять на политические решения страны накануне выборов (более подробно о политических факторах читайте в заключительной главе)

. Фактически соперничество этих двух кланов (и многих других «околосемейных») начинает приобретать публичный характер, и таким образом само руководство и «семья» Назарбаева становятся источниками некоторого «плюрализма». Соответственно судьба нефтегазовых проектов в Казахстане будет зависеть как от «разборок» между властью и международными нефтяными компаниями, так и отчасти от политических, экономических и персональных предпочтений и степеней влияния тех или иных представителей властей предержащих.

Глава третья

Откуда может пойти нефть на экспорт из Казахстана? Прогнозы добычи нефти и взаимосвязь с добычей в Азербайджане

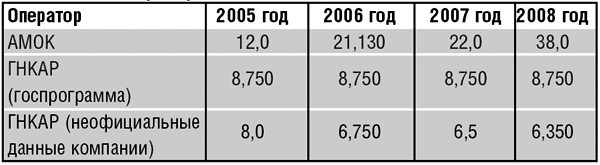

В предыдущей главе были рассмотрены важные субъективные явления – различные аспекты и способы влияния, проявляющиеся во взаимоотношениях между казахстанским правительством и иностранными компаниями. Но возникают вопросы: что, собственно, эти две стороны собираются «делить» между собой, каковы действительные (насколько возможно объективные) показатели количества нефти, которую можно добыть в Казахстане, как эти показатели будут соотноситься с прогнозируемым уровнем добычи в Азербайджане, по территории которого проходит один из возможных маршрутов для казахстанской нефти – нефтепровод Баку – Тбилиси – Джейхан? Здесь следует отметить, что именно казахстанские нефтяники – главная надежда акционеров проекта Баку – Джейхан: добыча нефти в Казахстане стремительно растет и уже превысила, по некоторым оценкам, 55 млн. тонн в год, да и большинство экспертов считает, что экспортный потенциал страны вчетверо выше азербайджанского. Как известно, чтобы привлечь казахстанских нефтяников в проект Баку – Джейхан, Азербайджан, Грузия, Турция и даже США предпринимали в последнее время значительные усилия. Интересно, что на церемонии открытия БТД Нурсултан Назарбаев уточнил, что джейханское направление станет для Казахстана лишь одним из экспортных нефтяных путей, но ни в коем случае не основным. Основывал он свои рассуждения как раз на прогнозах добычи нефти в республике. «Астана придерживается многовекторного варианта доставки собственных углеводородов на мировые рынки, – сказал он. – И не потому, что это наша железобетонная позиция, а просто потому, что в 2010 году мы будем добывать 100 млн., а к 2015 году – около 150 млн. тонн нефти. При внутренней потребности нашей экономики около 30 млн. тонн ни БТД, ни северокаспийский нефтепровод не смогут обеспечить полную транспортировку нашей нефти за рубеж». При этом в речи президента прозвучали цифры более высокие, чем те, что заявлены Министерством энергетики и минеральных ресурсов Казахстана, которое прогнозирует, что добыча в 2010 году достигнет уровня 93 млн. Министерство отмечает, что по большей части три казахстанских проекта – Тенгизский, Карачаганакский и Кашаганский – обеспечат основной объем добычи нефти в республике (см. табл. 1). При этом доля других производителей будет снижаться. Такая тенденция означает, что планы и положение этих трех операторов имеют кардинальное значение для казахстанского экспорта. Таблица 1 Прогноз добычи нефти в Казахстане, тыс. тонн

Если рассматривать вариант транспортировки казахстанской нефти через БТД (по плану пропускная мощность будет до 50 млн. тонн нефти в год), то необходимо учитывать, очевидно, уровень добычи нефти в Азербайджане. Ведь ясно, что приоритет для отправки по новой трубе получит прежде всего его нефть, а объемы казахстанской нефти будут определяться на первом этапе по «остаточному принципу». В этой связи можно сказать, что правительство Азербайджана утвердило топливно-энергетический баланс страны на 2005 год, показывающий, что у государственной части нефтяной отрасли нет возможности двигаться вперед. Государственная нефтяная компания Азербайджанской Республики (ГНКАР) обязана добыть в 2005-м 8,75 млн. тонн нефти, переработать 6,4 тыс. тонн и добыть 3,9 млн. кубометров газа (по данным самой компании). Такой же уровень производства был в 2004 году. Что примечательно, в среднесрочной перспективе ГНКАР провозглашает сохранение нынешнего уровня производственных показателей своей главной целью. Такая же цель обозначена и в Государственной программе развития топливно-энергетического комплекса Азербайджана на 2005–2015 годы, которую утвердили в конце зимы 2004 года. ГНКАР – наследник целого комплекса предприятий, бывших в течение десятилетий важнейшей составляющей советской нефтяной промышленности. Теперь руководство Азербайджана и отрасли занимается постепенным выводом государственной компании из числа главных игроков. Таблица 2 Среднесрочный прогноз производства нефти в Азербайджане основными операторами, тыс. тонн

Некоторые азербайджанские источники предупреждают, что уровень добычи производственного объединения «Азнефть», промысловой структуры ГНКАР (см. табл. 2), будет снижаться. Подобный спад, в самом лучшем случае стабилизация, будет скорее всего происходить на фоне существенного роста добычи операторов с иностранным участием, в особенности Азербайджанской международной операционной компании (АМОК). Все это приводит к неутешительному выводу, что в официальной программе по развитию ТЭК Азербайджана власти вполне недвусмысленно согласились на импорт собственных ресурсов и привлечение нефти соседей. Отдельные эксперты придерживаются мнения

, что в период первоначальной работы БТД – с конца 2005 и где-то до 2009 года в трубе будет много свободного места, так как при ее мощности в 50 твг Азербайджан, будет поставлять не больше 10–15 твг. Затем добыча с месторождений Азери – Чираг – Гюнешли достигнет пика, то есть порядка 50 твг, большая часть этого объема пойдет на экспорт по БТД. На этот же момент придется пик добычи в Казахстане, и помимо БТД республике придется искать альтернативные пути экспорта (сценарий «конфликта пиков добычи»). Несомненно, точность такого прогноза в отношении реального уровня добычи в Азербайджане и Казахстане в 2009 году относительно мала. Однако, надо сказать, большому числу экспертов вышеописанный сценарий представляется маловероятным, поскольку...

...уже сейчас среди стран бывшего СССР Азербайджан находится на первом месте среди получателей углеводородов от своих иностранных инвесторов, иными словами, импортирует собственные ресурсы после их извлечения из недр.

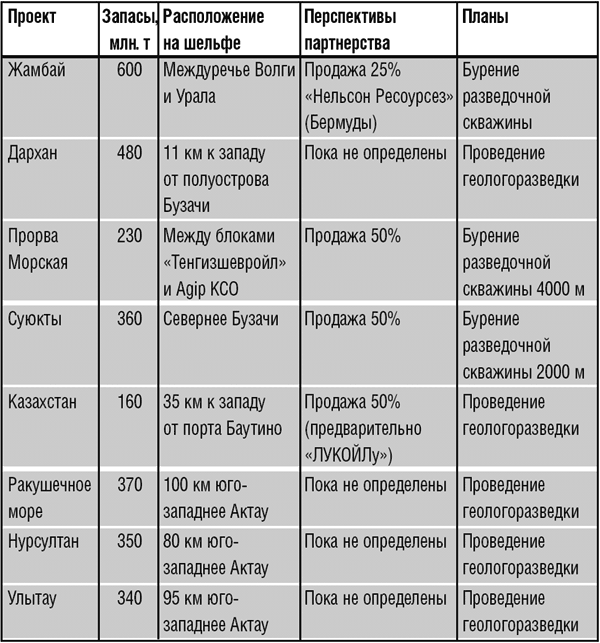

Азербайджанская госкомпания безвозмездно получает попутный газ и закупает нефть у небольших и средних операторов на суше. В будущем наиболее вероятно (и сама азербайджанская компания намерена это делать), что будет производиться импорт значительных объемов казахстанской и туркменской нефти для загрузки мощностей нефтеперерабатывающих заводов Азербайджана, для которых не будет хватать собственного сырья. Здесь необходимо также отметить роль Туркмении, которая может всем немного смешать карты. В этой стране в 2004 году объем добычи составил около 9 млн. тонн, в 2005 году, согласно Национальной программе развития нефтегазового комплекса, планируется увеличить ее до 28 млн. твг, а к 2010 году – до 48 млн. Вряд ли план на 2005 год будет выполнен, но существенный рост вполне возможен. Мощность Туркменбашинского нефтеперерабатывающего завода в год составляет до 7 млн. тонн нефти. Остальное сырье, а также львиная доля нефтепродуктов уходят на экспорт, большей частью по Каспийскому морю. В целом объем транскаспийских танкерных перевозок из Казахстана в направлении Баку планируется довести до 20–25 млн. твг. Однако следует отметить, что выполнение планов по добыче зависит от очень многих факторов, которые трудно просчитать в долгосрочной перспективе. Это можно проиллюстрировать, подробнее разобрав отдельные аспекты добычи нефти в Казахстане. Во-первых, в этой стране недавно было предложено зональное распределение морских блоков в некоторых частях Каспийского моря, которое предусматривает передачу на разработку не отдельных небольших участков, а целых связанных между собой геологических структур. По площади они значительно больше определенных раньше участков, что соответственно увеличивает риски при разработке. Такое предложение казахстанских нефтяников порождено опасением повторить инвестиционную судьбу азербайджанского шельфа. За редким исключением разведка морских структур оказалась здесь безрезультатной, фактически заморозив дальнейшее освоение. Одной из причин неуспеха было то, что инвесторы разведывали здесь участки с одной-двумя структурами, а не с большим потенциалом. Во-вторых, в феврале 2005 года стало известно, что «КазМунайГаз» пришла к выводу, что освоение каспийского шельфа оказывается более дорогим и трудным делом, чем Астана предполагала в 2003–2004 годах. Поэтому «КазМунайГаз» и власти страны решили повременить с созданием национальной нефтяной отрасли на море и вернуться к прежней инвестиционной политике. Она состоит в том, что эта компания и руководство Казахстана решили взять тайм-аут в освоении своего каспийского шельфа собственными силами и что первыми на малоизученные блоки должны прийти иностранные инвесторы, богатые и технически развитые, а не казахстанские игроки с меньшими возможностями. Геолого-разведочные и эксплуатационные проблемы стоят в этом вопросе на первом месте. В результате, как видно из таблицы 3, перспективы развития по многим проектам находятся в стадии стагнации и неопределенности. Таблица 3 Основные морские проекты «Каз

Мунай

Газа»

Отчасти это решение могло быть принято из-за относительных неудач, которые в этом году начал испытывать Agip KCO – оператор Северо-Каспийского проекта, предусматривающего разработку четырех морских месторождений, крупнейшее из которых – Кашаган с запасами 11–13 млрд. баррелей (около 1,8 млрд. тонн). Компания испытала активную смену персонала из-за нового, более интенсивного графика вахтовой работы, введенного Agip KCO с 1 января 2005 года. Прежний график, по которому отпуска были равны трудовой вахте, выглядел допустимым при неспешном развитии проекта в былые годы, но теперь он не соответствует напряженной работе, развернувшейся в рамках разработки Кашагана. Другая проблема сегодня возникает, когда оператор обнаруживает, что предварительные финансовые расчеты не вполне точны. Например, ранее компания Agip KCO полагала, что для строительства искусственных островов – технологических комплексов для разработки месторождения – понадобится один подрядчик. Сегодня эксперты компании считают, что нужен еще один, для чего требуется организация нового тендера и дополнительные финансовые ресурсы. Возникли неожиданные проблемы со строительством трубопроводов и утилизацией отходов. Все это происходит потому, что реальные коммерческие условия 2005 года отличаются от условий 2002–2003 годов, когда были рассчитаны основные характеристики разработки. С того времени доллар США, который Agip KCO использует для всех расчетов, подешевел более чем на 10%. Мировые цены на углеводороды значительно возросли, вызвав рост цен на нефтяное оборудование и услуги. Консорциум был способен начать разработку на год или полтора раньше, но не смог сделать этого, потеряв время на споры как с казахстанским правительством, так и с акционерами. Пример Северо-Каспийского проекта проявляет несколько важных моментов. Во-первых, чем больше времени затрачивается между стадией предварительных расчетов и стадией практических работ, тем больше разница между гипотетическими и реальными ценами, стоимостью и уровнем рентабельности контракта, а главное, уровнем добычи. Во-вторых, подобные проблемы могут возникнуть у большинства проектов в казахстанском секторе Каспия, и это может существенно сказаться на общем уровне добычи республики. Кроме того, важным в нынешнем внутрика-захстанском процессе является то, что, вопреки своей Программе освоения Каспийского шельфа от 16 мая 2003 года, Астана до сих пор не начала объявлять открытые широкомасштабные тендеры на морские блоки. Длительная пауза подтверждает, что национальные власти пока не выбрали, какими методами и с какими целями осваивать добычу углеводородов на шельфе. Эта неопределенность показывает, что добывающие компании еще могут столкнуться с труднопредсказуемыми сложностями инвестиционной стратегии правительства Казахстана на Каспии.

Глава четвертая

Мощности, издержки на транспортировку, качество нефти

В предыдущих главах мы рассмотрели два важных фактора, влияющих на возможную степень участия Казахстана в том или ином трубопроводном проекте для экспорта своей нефти и, следовательно, способных повлиять на «заполняемость» труб: систему взаимоотношений между международными нефтяными компаниями и государственной структурой, а также вероятный уровень добычи нефти. Но другими не менее важными факторами в отношении возможного выбора Казахстана являются фундаментальные количественные показатели: существующие экспортные мощности, а также потенциал их расширения. Очевидно, что никто не будет расширять никакие трубы, если это почему-либо невыгодно. Выгода может быть и политической в некоторых случаях, и это мы обсудим отдельно в главах, посвященных геополитическим факторам, но любая политическая целесообразность в наши дни «привязывается» к экономике проектов и прогнозам их рентабельности. Поэтому в этой главе будут рассмотрены два вопроса, напрямую связанных с проблемой расширения мощностей трубопроводов:

•транспортные издержки, включая сравнение тарифов на прокачку нефти для разных каспийских экспортных путей; • вопрос банка качества / смешения разных сортов нефти, который влияет на конечную продажную стоимость.

Общей формулы расчета конкретных тарифов на прокачку из Каспийского региона нет, так как у разных компаний зачастую свой взгляд на понятие рентабельности и своя «экономика».

Например, китайские государственные компании известны тем, что экономят на всяких мелочах, но иногда, когда встает вопрос о «государственном интересе», ведут себя совсем не бережливо. Кроме того, информация о самых последних тарифах и транспортных издержках на конкретные партии нефти является чаще всего исключительно конфиденциальной. Помимо этого нефть из Каспия, особенно из Казахстана, в большинстве случаев экспортируется мультитранспортным методом, который может включать в себя «перегонку» через несколько трубопроводов, перевозку танкерами и поездами, разгрузку и погрузку в нефтеналивных секциях портов. Ясно, что количество факторов в каждой из точек изменения вида транспортировки нефти влияет на конечную стоимость доставки. Соответственно чем длиннее и сложнее цепочка, тем менее предсказуемы конечные цифры издержек от пункта добычи до пункта сбыта нефти. Особенно переменчивой в течение года может быть фрахтовая экономика маршрутов, на которых используются танкеры и происходят непредусмотренные задержки (о проблеме задержек танкеров в Босфоре мы поговорим в отдельной главе ниже). Оговорим здесь, что каждая международная нефтяная компания рассчитывает свою возможную прибыль от экспорта и продажи нефти следующим образом: • ожидаемая цена продажи (FOB, CIF или другие) в определенном месте (допустим, в Роттердаме или Аугу-сте)

минус цена издержек на транспортировку от нефтяного месторождения до нефтеперерабатывающего завода или места продажи, минус налоги; • при этом издержки на транспортировку рассчитываются обычно как простое умножение величины трубопроводного тарифа (чаще всего выраженного в долларах на тонну или баррель на 1000 км) на необходимое расстояние плюс все издержки на разгрузку/погрузку в портах и на железных дорогах плюс фрахт танкеров. Узнать точные данные на тарифы, издержки на разгрузку/погрузку и на фрахт трудно, так как обычно они формируются на закрытых переговорах между компанией и акционерами и государствами – хозяевами конкретных путей транспортировки топлива

. Однако некоторые данные все же или становятся известными постфактум, или они настолько политически важны, что не озвучить хотя бы какой-то диапазон цен для заинтересованных сторон невозможно. Также при полном отсутствии информации все равно остается вариант примерного расчета транспортных издержек исходя из общего уровня цен, присущего данному региону в определенный момент времени, который рассчитывается международными экспертами и профильными финансовыми организациями. Именно их мы сейчас и рассмотрим с привязкой, где необходимо, к такому аспекту как пропускные мощности. Начнем с основных российских путей экспорта – так называемых северных маршрутов транзита каспийской нефти, проходящих по территории России. Самый старый из них – Баку – Новороссийск, использовавшийся до последнего времени для транзита азербайджанской нефти, теперь наверняка зачахнет. Правда, этот маршрут никогда не приносил России заметных доходов, он был необходим скорее как свидетельство взаимной дружбы и больших (уже не сбывшихся) планов на будущее. Мощности трубопровода Баку – Новороссийск невелики: по нему можно прокачать лишь 5 млн. тонн нефти в год. К тому же, как сообщил нам президент «Транснефти» Семен Вайншток, в договорах на прокачку были четко прописаны обязательства лишь российской стороны. Трубопровод постоянно недогружался, поскольку из Азербайджана поступало максимум до 2,5 млн. тонн нефти в год, а нам приходилось регулярно компенсировать несанкционированный отбор нефти на территории Чечни и латать трубопровод, а также пришлось потратиться еще и на строительство участка в обход нестабильной республики – байпаса через Дагестан. А вот с другим северным маршрутом – нефтепроводом Каспийского трубопроводного консорциума (КТК) – все сложилось качественно иначе

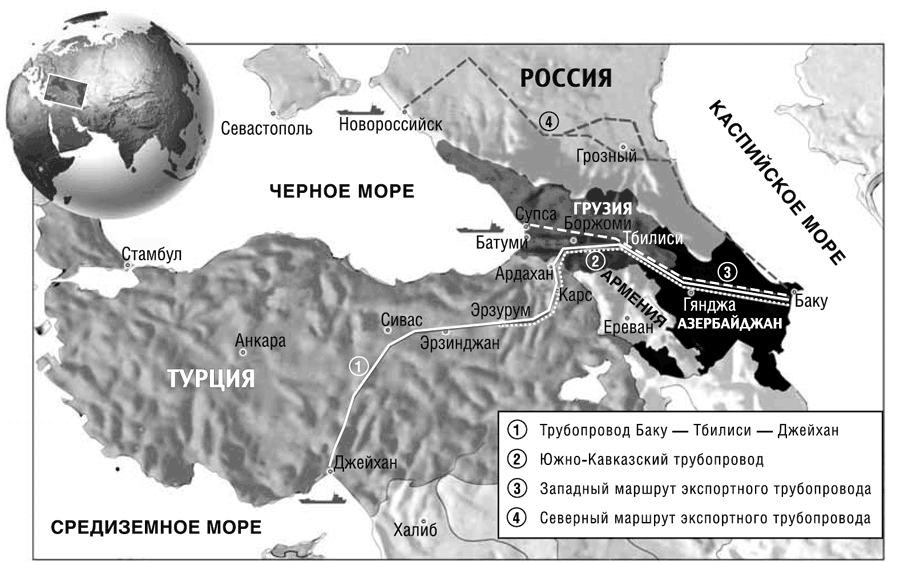

. С момента пуска прокачка нефти по нему постоянно росла, а его мощности увеличивались. Этот трубопровод принадлежит не только России, ведь он начинается на территории Казахстана, и кроме правительств этих двух стран его собственниками являются зарубежные и российские компании, в основном добывающие нефть в Казахстане (см. табл. 4). В мае 1997 года Каспийский трубопроводный консорциум подписал контракт с проектным институтом «Гипро-востокнефть» и американской компанией Fluor Daniel на подготовку технико-экономического обоснования. Через год документация была готова. Согласно проекту мощность первой очереди составила 28,2 млн. тонн в год, максимальная пропускная способность – 67 млн. тонн в год. Суммарные капитальные затраты на период реализации проекта были запланированы в размере 4,3 млрд. долларов, стоимость первой очереди – 2,24 млрд. Маршруты транзита каспийской нефти

Таблица 4 Акционеры Каспийского трубопроводного консорциума по состоянию на 1 января 2005 года

* LUKARCO – совместное предприятие «ЛУКОЙЛа» (54%) и ВР (45%).

** Rosneft-Shell Caspian Ventures – совместное предприятие «Роснефти» (51%) и Shell (49%).

*** Kazakstan Pipeline Ventures —совместное предприятие«КазMунайГаза» (50,1%) и BP (49,9%).

Подача нефти в трубопровод этого консорциума началась 26 марта 2001 года. В октябре того же года на терминале в Южной Озерейке была осуществлена пробная загрузка первого танкера. На начальном этапе трубопровод использовался только для поставок нефти с Тенгизского месторождения. Вместе с тем проект предусматривал возможность использования магистрали для транспортировки сырья из других месторождений Казахстана, а также из России. В августе 2003 года был сдан в эксплуатацию трубопровод Карачаганак – Большой Чаган – Атырау протяженностью 635 км. С середины 2004 года по нему начались регулярные поставки нефти с месторождения Карачаганак. В апреле 2003 года начал работу трубопровод Кенкияк – Атырау протяженностью 450 км. Новый трубопровод подключил к системе Каспийского трубопроводного консорциума нефтяные промыслы Актюбинской области Казахстана. Согласно первоначальному проекту российская нефть должна была поступать в трубопровод консорциума в районе города Кропоткин. Для этого предполагалось построить перемычку Тихорецк – Кропоткин протяженностью 36 км, которая соединила бы консорциум с системой «Транснефти». Однако это намерение не было реализовано из-за возникшего конфликта между «Транснефтью» и КТК. «Транснефть» отказалась строить перемычку, настаивая на том, что консорциум не выполнил ряд поставленных условий. Участники КТК, в свою очередь, заявили, что «Транснефть» предъявила им заведомо невыполнимые требования. В 2004 году был осуществлен альтернативный проект для подачи российской нефти в систему консорциума. В октябре 2004 года завершилось строительство пункта перевалки нефти «Кавказская», который включает в себя железнодорожный терминал и соединительный трубопровод до нефтеперекачивающей станции «Кропоткинская». В четвертом квартале 2004 года российские компании отправили по системе КТК 294,9 тыс. тонн нефти, в том числе «ЛУКОЙЛ» – 145 тыс. тонн, «Роснефть» – 100 тыс. тонн, «ЮКОС» – 49,9 тыс. тонн.

С середины 2004 года загрузка трубопровода Каспийского трубопроводного консорциума подошла к пределу его технических возможностей.

После того как в систему стала поступать нефть российских грузоотправителей, транспортировка нефти возросла до 30 млн. тонн в год при проектной мощности 28,2 млн. Прокачка дополнительных объемов достигается за счет добавления в нефть антифрикционных присадок. При достижении предельной загрузки объектов первой очереди стал актуальным вопрос о втором этапе проекта. 1 марта 2005 года акционеры Каспийского трубопроводного консорциума договорились о подготовке меморандума о взаимопонимании о принципах расширения

пропускных возможностей нефтепровода. По словам министра энергетики и минеральных ресурсов Казахстана Владимира Школьника, была достигнута предварительная договоренность об увеличении мощности нефтепровода с 28 млн. тонн в год до 67 млн.

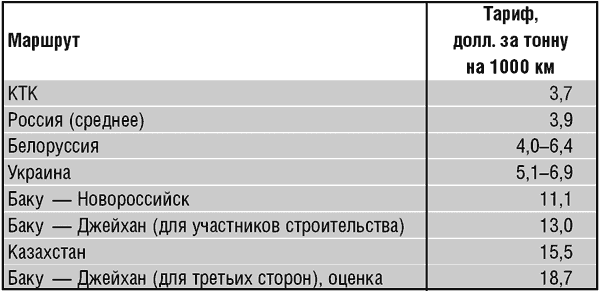

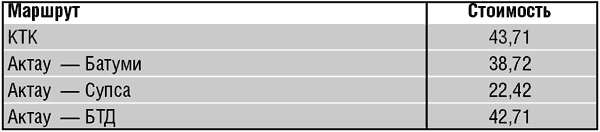

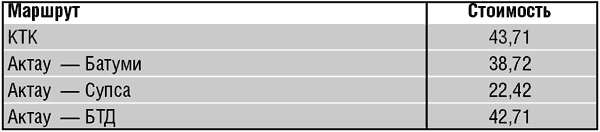

и точная договоренность об увеличении тарифа на прокачку нефти с 27 долларов за тонну до 29,5. Акционеры решили повысить тариф с 27,19 доллара за тонну до 29,5, или на 2,31 доллара. Размер прироста имеет инфляционный характер, то есть только компенсирует падение курса доллара в последнее время. Увеличение стоимости транспортировки нефти по системе Каспийского трубопроводного консорциума было одним из главных условий России на согласие расширить нефтепровод и увеличить объем прокачиваемой нефти с 28 до 67 млн. тонн в год. Оно необходимо из-за планов роста добычи инвесторов в Казахстане. Стоимость проекта расширения, по предварительным расчетам, составит более 2,6 млрд. долларов. Многие специалисты (и не только российские) утверждают, что себестоимость прокачки по Каспийскому трубопроводному консорциуму на условную единицу расстояния вполне конкурентна. По разным оценкам, на тысячу километров по КТК прокачивать от 1,5 до 3 раз «дешевле», чем через Баку – Джейхан, в зависимости от того, смотрим ли мы на участников этих трубопроводов или сторонних нефтяных компаний, а также от других факторов. Так, многие эксперты отмечают, что через КТК экспортировать казахстанскую нефть в большинстве случаев оказывается заметно дешевле, чем через Баку – Джей-хан, так как при использовании КТК исчезает необходимость везти нефть по железной дороге до Актау, перегружать и разгружать в портах и транспортировать по Каспию (см. табл. 5). Более того, транспортировка по Каспийскому трубопроводному консорциуму конкурентна, если даже брать абсолютные величины расходов до промежуточных портов (см. табл. 6). Таблица 5 Тарифы на транспортировку нефти

Таблица 6 Транспортные расходы по северному и южному трубопроводным маршрутам, долл. за тонну

Однако в действительности картина не такая уж безоблачная и предопределенная, как хотелось бы некоторым про-российски настроенным обозревателям. Дело в том, что негласно и гласно известно, что российские официальные власти уже который месяц настойчиво предлагают установить для расширения консорциума «инвестиционный тариф» в 38 долларов за тонну вместо недавно принятого 29,5. Более подробно это будет рассмотрено ниже, но пока достаточно сказать, что дополнительные доходы лоббируются, так как считается, что они могут помочь быстрее расплатиться с банковскими кредитами, за счет которых будет финансироваться расширение. В частности, апрельский раунд переговоров акционеров Каспийского трубопроводного консорциума об условиях расширения пропускной способности системы оказался провальным, так как представители российского правительства и компании Chevron Texaco, имеющие основные пакеты акций консорциума, заняли противоположные позиции в вопросе расширения. Chevron Texaco, лидер иностранных акционеров консорциума, выступает против повышения стоимости прокачки даже на ограниченный период времени. Есть между этими акционерами и другие противоречия по характеру возмещения прежних и будущих инвестиций, натуральных и денежных. Переговоры между акционерами консорциума продолжаются и находятся в подвешенном состоянии по сей день, несмотря на публичные заявления о том, что все идет по плану и никаких фундаментальных противоречий нет. Надо сказать, что они есть.

Сегодня предполагаемые высокая стоимость и технические сложности строительства транскаспийского трубопровода (об этом мы будем рассуждать в главе ниже) – главная надежда Кремля на то, что кавказская альтернатива трансроссийскому транзиту останется маргинальной возможностью для экспорта.

Нынешние российские власти исходят из предположения, что организация транспортного коридора Западный Казахстан – Джейхан окажется невыгодной для западных компаний. Поэтому они согласятся на такие российские условия расширения Каспийского трубопроводного консорциума, как повышение тарифа даже до 38 долларов и ускорение компенсации имущественного вклада. Эти кремлевские рассуждения и расчеты выглядят спорными. Стоимость мультитранспортной доставки тен-гизского сырья через Кавказ в Аугусту, центр нефтяной торговли Южной Европы, оказывается ниже, чем через Каспийский консорциум с возможным тарифом в 38 долларов за тонну (см. табл. 7). Таблица 7 Стоимость доставки восточнокаспийской нефти в Аугусту, долл. за тонну

Более того, даже при старом (!) тарифе в 27,19 доллара стоимость доставки по Каспийскому трубопроводному консорциуму была крайне уязвима. Пусть КТК прославился своими низкими тарифами и транспортировка сырья до Джейхана выйдет в полтора-два-три раза дороже, чем до Новороссийска. Однако если сопоставить дальнейшую фрахтовую экономику маршрутов, тарифные преимущества каспийского варианта нивелируются, особенно с учетом троекратного роста фрахтовых ставок под влиянием босфорской проблемы по итогам зимы 2003–2004 и 2004–2005 годов. Как отмечает журнал «Нефть и капитал», в 2004 году ставки подскочили с сентябрьских 125 пунктов международной фрахтовой шкалы World Scale (WS) до 340–350 пунктов в октябре и в зимнем сезоне только росли. Экзотические решения вроде фрахта танкеров для хранения нефти и перевалок на полпути еще более удорожали экономику поставок тенгизской нефти из Новороссийска. Коротко говоря, до Новороссийска, может, нефть и дешевле доставить, только вот путь через Босфор может все испортить: эту проблему мы рассмотрим более подробно в главе, посвященной проблемам транспортировки через турецкие проливы. В дополнение к проблеме Босфора надо отметить, что транспортировать через российские системы помимо КТК Казахстан тоже не спешит, так как в отличие от КТК «Транснефть» не желает ввести на своих трубопроводах банк качества. Более качественная тенгизская нефть смешивается с менее качественной российской. Казахстан не хочет терять премиум.

В последние несколько лет Казахстан при кажущейся на первый взгляд дешевизне и доступности российских путей не выбирает экспортную квоту, предоставленную Россией для транзита нефти по ее трубопроводам.

Каспийская страна также не занимается расширением трубопровода «Транснефти» Атырау – Самара с 15 до 25 млн. тонн в год, о чем Москва и Астана договорились вроде бы еще в начале десятилетия. Более того, по такому маршруту, как Жанажол – Орск, прокачка нефти постепенно вообще прекращается. За первые шесть месяцев 2004 года по маршруту Атырау – Самара было прокачано всего 5,13 млн. тонн казахстанской нефти. Конец бесплатного ознакомительного фрагмента.

Страницы:

1, 2

|

|