Поскольку основой налогового менеджмента выступает финансовая наука, то налоговое планирование и прогнозирование в определенной степени является и частью финансового планирования (прогнозирования). Задачи налогового планирования и прогнозирования неоднозначны. Они различаются в зависимости от того, относительно какого объекта управления они ставятся: применительно к налоговым потокам страны (ее территорий) или налоговым потокам отдельного предприятия.

Налоговое планирование– это основанный на прогнозных параметрах процесс определения наиболее эффективных направлений движения и оптимизации объема, состава и структуры входящих и исходящих налоговых потоков на предстоящий год и (или) перспективу государством и хозяйствующим субъектом.

Цели и задачи налогового планирования на макро– и микроуровне различны. Государство стремится запланировать как можно больше налоговых доходов для бюджета и внебюджетных фондов, а предприятие – наметить уже в процессе планирования пути и методы снижения налоговых обязательств.

Целью государственного налогового планированияявляется оптимальное по объему, составу и структуре финансовое обеспечение расходных полномочий органов власти всех уровней в рамках реализации концепции государственной экономической, финансовой, социальной и налоговой политики.

Целью корпоративного налогового планированияявляется оптимизация налоговых потоков предприятием в рамках реализации его экономической, финансовой и налоговой политики.

Ключевую роль в налоговом планировании играет аналитическая стадия сбора и обработки информации, которая поступает как от налогоплательщиков, так и со стороны государства, для выработки управленческих решений. В целом, налоговое планирование – это процесс аналитический и одновременно поисковый, творческий, требующий индивидуального подхода. На базе проведенного анализа составляются различные варианты деятельности субъекта общего налогового менеджмента. Главная задача на данном этапе заключается в сравнении выработанных различных вариантов (планов) на предмет выявления наиболее подходящего в складывающихся условиях и позволяющего достичь поставленной цели с наибольшим эффектом.

Следующий этап налогового планирования – разработка общей концепции налогообложения, обеспечивающей реализацию стратегических экономических целей налогового менеджмента, т. е. практическое внедрение планов.

Налоговое планирование тесно связано с налоговой политикой, и не только на государственном уровне. С 2002 года в России предприятия обязаны разрабатывать ежегодную политику для целей налогообложения, положения которой доводятся до сведения налоговых органов. Однако на государственном уровне налоговая политика в определенной степени сводится к налоговому планированию: все параметры налоговой политики отражаются в налоговом планировании. Налоговая политика состоит из стратегии и тактики, и налоговое планирование также подразделяется на стратегическое и тактическое. Причем налоговое планирование эффективно в том случае, когда имеет место тесное взаимодействие обеих его составляющих.

Стратегическое налоговое планированиепредставляет собой долгосрочное планирование достижения поставленных стратегических целей, т. е. планирование налоговых потоков на длительную перспективу на основе стратегических параметров налоговой политики. В современных российских условия стратегическое планирование на предприятии не достаточно развито, что связано, в первую очередь, с нестабильностью в стране – это относится к правовому полю, экономической среде, политической обстановке. В масштабе страны процесс стратегического налогового планирования более развит, что связано с наличием в целом поставленного процесса планирования во всех сферах деятельности и на всех уровнях. Налоговое планирование всегда имело место в нашей стране, составлялись и составляются прогнозные значения налоговых поступлений в бюджетную систему, анализируются причины недоимок. Однако, говорить о том, что сейчас в России есть полноценная система налогового планирования как элемента налогового менеджмента, еще рано.

На уровне отдельно взятых налогоплательщиков большее распространение имеет

тактическое текущее или оперативное налоговое планирование, которое получило свое развитие в России в середине 90-х гг. XX в. Данный вид налогового планирования предполагает составление прогнозных данных и разработку планов налоговых платежей в разрезе на текущий год. Однако на предприятиях разработка таких годовых налоговых планов неизбежно перерастает в стратегическое налоговое планирование, если данный хозяйствующий субъект продолжает использовать выработанную концепцию налоговой политики, учитывающую меняющиеся внешние и внутренние факторы.

В целом, как элемент налогового менеджмента, состоит из следующих процессов:

– налоговое прогнозирование,

– стратегическое и тактическое налоговое планирование, сводное налоговое планирование (разработка концепции налоговой политики),

– налоговое бюджетирование, ориентированное на результат,

– рациональное использование полученных дополнительных доходов на финансирование эффективных расходов.

Важнейшей формой финансового планирования является бюджетирование, непосредственно направленное на оптимизацию налоговых потоков. Этого нельзя сказать о налоговом менеджменте. Поэтому необходимо повысить роль налогового бюджетирования в налоговом планировании, сделав его центральным звеном налогового менеджмента. В виду особой значимости налогового бюджетирования на государственном и корпоративном уровне, оно будет подробно рассмотрено в специальных разделах учебного пособия.

4.3. Налоговое регулирование

Налоговое регулирование как функциональный элемент налогового менеджмента непосредственным образом связано с налоговым планированием. Налоговое регулирование – это один их наиболее мобильных элементов налогового менеджмента.

Согласно теории управления, регулирование представляет собой детальную разработку способа реализации плановых заданий, а также выработку регулирующих воздействий, направленных на их исполнение. Налоговое регулирование является связующим звеном между планированием и контролем, поскольку регулирование не только признано детально обосновать принятый вариант плана по ресурсам, методам и времени реализации, но и выявить и затем зафиксировать такую совокупность параметров плана (полную и не избыточную), которая будет достаточна для проведения эффективного контроля за исполнением принятых плановых заданий.

Налоговое регулирование

– составная часть процесса управления налогами, направленная на обеспечение реализации концепций налоговой политики государства и предприятий. Налоговое регулирование как функциональный элемент налогового менеджмента не следует путать с регулирующей функцией налогов, посредством которой, наряду с другими функциями, реализуется общественное назначение налогов. Функция налогов объективна как форма проявления сущности объективной категории налогов, она предполагает потенциальную возможность регулирования социально-экономических процессов. Налоговое регулирование – это субъективная деятельность людей по использованию на практике регулирующих возможностей налогов, которые могут быть использованы с различными КПД в рамках принятых налоговых заданий и налоговой концепции. Налоговое регулирование – это процесс детальной разработки способов реализации налоговых планов, формирования и введения при необходимости новых и корректировке действующих налоговых режимов, направленных на реализацию ценового, фискального, регулирующего и контрольного назначения (функций) налогов, получивших количественное и качественное отражение в бюджетно-налоговых заданиях, целевых установках и налоговой концепции на конкретный период времени.

Основная цель налогового регулирования в уравновешивании общественных, корпоративных и личных экономических интересов. Практика налоговых взаимоотношений показывает, что на сегодняшний день среди функций налогов реально выполняется (и то не всегда эффективно) только фискальная, тогда как регулирующая имеет место лишь теоретически, ее методы не срабатывают на практике.

Формы и методы налогового регулирования различны в рамках государственного и корпоративного налогового менеджмента.

В государственном

налоговом менеджментеналоговое регулирование представляет собой макрорегулирование экономики, финансов страны и всего налогового процесса в обществе. Кроме того, налоговое регулирование представляет собой процесс научно выверенного и практически обоснованного оперативного вмешательства в ход выполнения налоговых бюджетов. В практическом плане налоговое регулирование состоит из следующих этапов: принятие решений, их детализация по обеспечению полного и своевременного выполнения и по вертикали, и по горизонтали задач налогового администрирования. Эффективность налогового регулирования может быть обеспечена только при наличии четкой макроэкономической стратегии в рамках общей системы государственного регулирования экономики, разработанной в соответствии с долгосрочной программой социально-экономического развития страны. Все экономические, финансовые и налоговые методы государственного регулирования должны быть тесно взаимосвязаны, что является необходимым условием достаточной результативности каждого из них в отдельности.

В рамках

корпоративного налогового менеджмента налоговое регулированиепредставляет собой процесс (механизм) корректировки параметров налогового планирования и бюджетирования, а также оптимизации налоговых потоков на уровне хозяйствующего субъекта.

Методы налогового регулированияимеют свои отличительные особенности, связанные со спецификой исполнения плановых и бюджетных заданий по налогам. Плановый уровень налоговых поступлений не имеет четкой адресной росписи по конкретным исполнителям, и поэтому их исполнение определяется результирующей составляющей разнообразных результатов хозяйственной деятельности налогоплательщиков, ориентированных на реализацию собственных интересов. Вследствие этого, методы налогового регулирования должны включать как методы прямого (законодательного) воздействия, так и методы косвенного воздействия на поведение налогоплательщиков, стимулирующих принятие ими решений, необходимых обществу. В целом и общем методы налогового регулирования связаны с элементами системы налогов и налогообложения по отдельным налогам, налоговыми льготами и другими составляющими налогового процесса на макро– и микроуровне.

4.4. Налоговый контроль

Налоговый контроль, как функциональный элемент налогового менеджмента необходим для эффективного управления налогообложением. Весь процесс управления налоговыми потоками завершается именно налоговым контролем, по результатам которого также принимаются управленческие решения по корректировке налогового процесса.

Налоговый контроль

– процесс, обеспечивающий достижение поставленных целей, задач и плановых параметров, в том числе путем применения налоговых санкций. Контроль предполагает выявление отклонений фактически достигнутых объектом управления результатов за определенный период времени от запланированных, а также принятие мер, направленных на устранение выявленных отклонений. Необходимость такой функции управления связана с тем, что объект управления вследствие непредвиденных воздействий внешней среды, сбоев внутри самого объекта может отклоняться от намеченной для него линии поведения (плана). На стадии контроля одним из возможных решений может быть пересмотр первоначальных целей и задач в связи с невозможностью их реализации из-за изменившихся обстоятельств.

В процессе своей деятельности налогоплательщики допускают разнообразные нарушения, как по объективным, так и по субъективным причинам. На налоговые службы возложен контроль за обеспечением полноты и своевременности уплаты налогоплательщиками налогов и сборов, предусмотренные действующим законодательством. Такой контроль называется внешним. При этом за нарушения налогового законодательства предусмотрены различные виды ответственности (финансовая, административная, уголовная). Государственный налоговый контроль осуществляется Федеральной налоговой службой, Федеральной таможенной службой, Министерством финансов РФ и другими органами государственной власти. С целью минимизации санкций за налоговые правонарушения налогоплательщики организуют внутренний контроль (самоконтроль) за правильностью и своевременностью выполнения ими налоговых обязательств. Как правило, внутренним налоговым контролем занимаются налоговые менеджеры.

Содержание процесса налогового контроля, формы и способы его осуществления существенно различаются в зависимости от того, государственный это или корпоративный налоговый контроль.

Налоговый контроль является немаловажным элементом государственного воздействия на хозяйствующие субъекты, обязывающий их правильно формировать налоговую базу и исчислять причитающиеся с ней платежи, с одной стороны, (государственный налоговый контроль); это – систематическая деятельность, направленная на организацию надежного налогового учета на предприятии, самоконтроль за правильностью налоговых расчетов, а также выявление и устранение налоговых ошибок до проверки со стороны налоговых органов, с другой стороны (корпоративный налоговый контроль).

В основу внутреннего налогового контроля положены общие принципы осуществления этой функции управления и, вместе с тем, он имеет специфические организационно-экономические принципы. К ним относятся:

1) соблюдение интересов государства и экономических контрагентов;

2) доступность результатов налогового контроля для их анализа со стороны государственных налоговых и таможенных администраций и банков;

3) аналитичность и содержательность отчета по внутреннему налоговому контролю для установления закономерностей потока денежных средств

.

Основные задачи внутреннего налогового контроля заключаются в следующем: правильное и аккуратное ведение финансовых документов; своевременное и должное заполнение всех регистров налоговой отчетности, деклараций и промежуточных расчетов налоговых платежей и т. п.; обеспечение достоверности бухгалтерского и налогового учета.

Подавляющую роль в возникновении налоговых ошибок играет субъективный фактор. По некоторым данным, около 75 % всех налоговых ошибок связаны с человеческим фактором: недостаточной квалификацией работников, ошибками из-за невнимательности, недобросовестного отношения к выполнению своих обязанностей и другие

. В целом, правильно организованный корпоративный налоговый контроль позволяет существенно снизить количество налоговых ошибок и, тем самым, свести до минимума размеры штрафных санкций по результатам проверок налоговыми органами, а также обеспечивает предприятию стабильную основу для работы.

5. Классификация налоговых платежей

Множественность налоговых форм и методов налогообложения вызывает необходимость общей группировки налоговых платежей по ряду классификационных признаков. Перечень налогов и сборов, устанавливаемых в Российской Федерации, закреплен статьями 13–15 Налогового кодекса РФ. Классификация налоговых платежей имеет важное значение для налогового менеджмента. Она позволяет упорядочить все разнообразие налогов, свести его к небольшому числу классов, объединенных по признаку сходства, наличию общих свойств.

Рассмотрим некоторые классификационные группы налоговых платежей, влияющие на принятие управленческих решений.

1. В зависимости от уровня власти, который устанавливает, изменяет и отменяет налоги они получают статус

федеральных, региональных и местных.

Федеральныеналоги по всем элементам налогообложения устанавливаются Налоговым кодексом РФ и взимаются на территории всей страны. К ним относятся:

· налог на добавленную стоимость,

· акцизы,

· единый социальный налог,

· налог на доходы физических лиц,

· налог на прибыль организаций,

· налог на добычу полезных ископаемых,

· водный налог,

· государственная пошлина,

· сбор за право пользования объектами животного мира и водными биологическими ресурсами.

Несмотря на федеральный статус названных налоговых платежей, наиболее крупные из них в порядке межбюджетных отношений зачисляются не только в федеральный, но и в нижестоящие бюджеты.

Ко всему прочему значимым федеральным налоговым платежом является таможенная пошлина, которая регламентируется Таможенным кодексом РФ.

Региональныеналоги вводятся законами субъектов РФ и обязательны к уплате на территории соответствующего субъекта РФ. К ним относятся:

· налог на имущество организаций,

· транспортный налог,

· налог на игорный бизнес.

Органы власти субъектов Федерации устанавливают по этим платежам налоговые льготы (в пределах рекомендуемого Налоговым кодексом РФ перечня), налоговые ставки (в пределах установленных Налоговым кодексом РФ), сроки уплаты налогов и формы налоговой отчетности. Региональные налоги поступают в бюджеты субъектов РФ.

Местныеналоги вводятся местными представительными органами власти соответствующими решениями и поступают в местные бюджеты. К местным налогам относятся:

· налог на имущество физических лиц,

· земельный налог.

Органы местного самоуправления устанавливают по этим платежам налоговые льготы (в пределах рекомендуемого Налоговым кодексом РФ перечня), налоговые ставки (в пределах установленных Налоговым кодексом РФ), сроки уплаты налогов и формы налоговой отчетности.

Кроме того, Налоговый кодекс РФ предусматривает также введение специальных налоговых режимов – особых порядков исчисления и уплаты налогов и сборов в течение определенного периода времени. К ним на сегодняшний день относятся:

· система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог),

· упрощенная система налогообложения,

· система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности,

· система налогообложения при выполнении соглашений о разделе продукции.

Единые налоги, заменяющие в первых трех специальных налоговых режимах наиболее крупные налоги по общему режиму налогообложения, имеют статус региональных.

Важно отметить, что представленное выше видовое деление налоговых платежей предполагает их распределение не по уровням бюджетной системы, а по уровням власти и управления, которые устанавливают, изменяют и вводят их в пределах своих полномочий в соответствии с Налоговым кодексом РФ. Тем самым, данная классификация определяет налоговые полномочия, фискальные и регулирующие возможности субъектов государственного налогового менеджмента различных уровней власти и управления.

2. По способу взимания налоги традиционно делятся на

прямые и косвенные.

Прямыми считаются налоги,которые взимаются непосредственно с доходов, имуществ и ресурсов в процессе их накопления и использования. Прямые налоги, в свою очередь, подразделяются

на реальные и подоходные.

Реальными налогамиоблагаются предполагаемые (возможные, условные) средние доходы от того или иного объекта налогообложения (транспортный налог, налоги на имущество, налоги за пользование природными ресурсами и т. п.). Реальные налоги относятся налогоплательщиками на издержки производства и обращения.

Прямые подоходные налогивзимаются непосредственно и с действительно полученных доходов по принципу фактической платежеспособности (налог на прибыль организаций, налог на доходы физических ли). Подоходными эти налоги можно назвать потому, что объектом налогообложения и одновременно источником их уплаты выступает та или иная форма дохода налогоплательщика (организации или физического лица). По другому такие налоги называются налогами на доходы.

Косвенные налогивключаются налогоплательщиком-продавцом в продажные рыночные цены товаров, перекладываются на покупателей своих товаров и оплачиваются за счет их доходов, а значит, возвращаются налогоплательщику в составе выручки от реализации, то есть уплачиваются косвенным путем. В наиболее распространенном их понимании – это государственные надбавки к ценам производителей (продавцов) товаров в форме НДС, акцизов, таможенных пошлин. По-другому эти налоги называют еще налогами на потребление или на расходы, т. к. взимаются через потребление в процессе расходования средств.

Однако, рассмотренная традиционная классификация налоговых платежей на прямые и косвенные противоречит теории косвенного налогообложения, основным признакам которого является переложение налога через цены на потребителей, а также практике ценообразования и учета. Прежде всего, это касается отнесения реальных налогов к прямым. Поэтому необходимо уточнить общепринятую группировку налоговых платежей по способам взимания и укрупненным объектам налогообложения.

Как уже отмечалось, реальные налоги включаются в цены товаров путем отнесения их на законных основаниях производителями и продавцами на издержки производства и обращения (на себестоимость или на финансовые результаты до налогообложения прибыли). То есть, реальные налоги перекладываются через цены на потребителей своей продукцией, уплачиваются налогоплательщиком по закону, но оплачиваются из доходов потребителей (носителями налогов). Налицо все признаки не прямого, а косвенного налогообложения производства (бизнеса).

В Системе национальных счетов традиционные косвенные налоги (НДС, акцизы, таможенные пошлины) отражаются и учитываются в показателе валовой добавленной стоимости по рыночным ценам в группе налогов на продукты и импорт, а реальные налоги – в валовой добавленной стоимости по основным ценам (ценам производителей) в группе других налогов на производство. В совокупности все эти косвенные налоги в структуре ВВП (или, валовой добавленной стоимости по рыночным ценам) составляют общую группу налогов на производство и импорт (назовем их косвенные налоги на бизнес, или на производство и импорт).

Таким образом, меняется структура деления налоговых платежей по способам взимания на прямые и косвенные.

Прямые налоги включают в себя две группы налогов: а) подоходные налоги (налоги на доходы); б) другие личные налоги с физических лиц.Все они непосредственно уплачиваются с дохода налогоплательщика, а значит, не перекладываются на потребителя на законных основаниях.

Косвенные налоги на бизнес (на производство и импорт) также делятся на две большие группы косвенных налогов, отличающихся установленным порядком своего переложения на потребителя:

а) традиционные косвенные налоги или косвенные налоги на продукты и импорт,которые совершают самостоятельное движение в составе продажной (рыночной) цены товара как надбавка к ней;

б) другие косвенные налоги на бизнес (на производство)(так называемые «реальные» налоги), которые включаются производителями (продавцами) в издержки производства и обращения (в себестоимость или финансовые результаты) в составе цены производителя (основной цены).

В число других косвенных налогов на бизнес следует отнести и единый социальный налог (обязательные страховые взносы в государственные социальные фонды), несмотря на специфику таких налоговых платежей. Они носят страховой характер, то есть возвращаются работникам при наступлении страховых случаев (достижении пенсионного возраста, потере трудоспособности и работы, заболевании) в виде социальных трансфертов (пенсий, пособий и т. п.). Одновременно страховые налоги в части, уплачиваемой работодателями, перекладываются через цены на потребителей их продукции и составляют важный элемент группы других косвенных налогов на бизнес (на производство). Ту их часть, которая непосредственно уплачивается работниками из их заработной платы (в России сейчас это не практикуется за исключением может быть индивидуальных предпринимателей), следует относить к прямым подоходным налогам.

Теперь, о классификации налогов по укрупненным объектам налогообложения. Ее также следует уточнить путем отнесения к группе налогов на потребление (на расходы) прочих косвенных налогов на бизнес (на производство). Они представляют собой налоги на расходы, но произведенные налогоплательщиками ранее, т. е. на капитализированные расходы (поимущественные налоги и т. п.), или на пользование (потребление) экономических ресурсов – природных и трудовых (ресурсные налоги, единый социальный налог).

Таким образом, налоги на потребление (на расходы) представляют собой всю совокупность косвенных налогов на бизнес, включающих в себя косвенные налоги на продукты и импорт и другие косвенные налоги на производство. Общую же классификацию всех налогов по способам взимания и укрупненным объектам налогообложения можно представить в виде следующих, укрупненных групп налоговых платежей:

1) косвенные налоги на производство и импорт (налоги на потребление, на расходы):

а) традиционные косвенные налоги на продукты и импорт;

б) другие косвенные налоги на производство;

2) прямые налоги:

а) подоходные налоги (налоги на доходы);

б) другие личные налоги с физических лиц.

Определенные трудности могут возникнуть при решении вопроса о том, к какой классификационной группе налогов отнести

единые налоги, взимаемые в рамках специальных налоговых режимов– единого налога на вмененный доход, единого налога на доход (доход за минусом расходов) при упрощенной системе налогообложения, единого сельскохозяйственного налога. Учитывая, что все они ориентированы на условную доходность, а налогоплательщики-организации не ограничены в возможности переложения бремени единых налогов на потребителей продукции, их, вероятно, следует отнести к группе других косвенных налогов на бизнес. Единые налоги, уплачиваемые налогоплательщиками-физическими лицами, можно отнести к прямым, точнее к группе личных доходов с физических лиц.

Рассмотренные подходы к классификации налогов по способам взимания и укрупненным объектам налогообложения важны не только с теоретических, но и с практических управленческих позиций, в частности, для более правильной оценки давления косвенных налогов на экономику и потребление, на доходы домашних хозяйств и оплату труда работников, учитывая, что основную массу таких налогов оплачивает население в сфере розничной торговли и платных услуг.

3. В целях бухгалтерского и налогового учета

налоговые платежи распределяются по соответствующим конкретным источникам их уплаты в составе выручки предприятия и ее структурных элементов.В качестве таких источников можно выделить следующие: выручка от реализации продукции, себестоимость, финансовые результаты, оплата труда, прибыль (другие доходы) до налогообложения, прибыль после налогообложения (остающаяся в распоряжении предприятий).

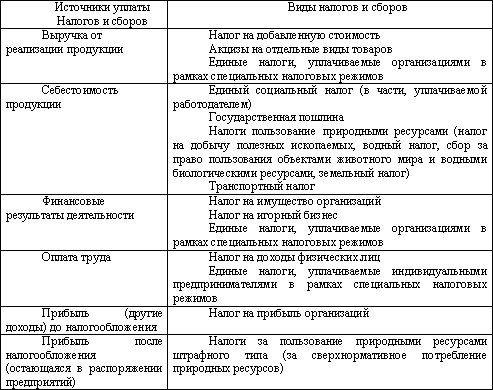

Схема распределения основных видов налогов и сборов в России по бухгалтерским источникам их уплаты наглядно представлена в табл. 1.

Таблица 1

Распределение основных видов налогов и сборы в Российской Федерации по бухгалтерским источникам их уплаты

Некоторые налоги могут быть уплачены из разных источников (единый социальный налог, единые налоги в рамках специальных налоговых режимов). Это связано с тем, что их плательщиками выступают как организации, так и индивидуальные предприниматели без образования юридического лица, у которых по-разному формируются доходы, а также в силу того, что налоговым законодательством не регламентируется жестко источник уплаты налога (например, единые налоги для субъектов специальных налоговых режимов). Кроме того, источником (не бухгалтерским) уплаты личных налогов могут быть любые личные доходы: оплата труда, дивиденды, пенсии и другие.

Распределение налоговых платежей по источникам их уплаты совпадает (за некоторым исключением) с принципами деления налогов на прямые (подоходные, личные) налоги и косвенные налоги на бизнес, в том числе на традиционные косвенные налоги на продукты и импорт и другие косвенные налоги на производство. Анализ структуры налогов по источникам их уплаты дает возможность оценить распределение налоговой нагрузки на выручку организаций и ее структурные элементы, выявить диспропорции и принять соответствующие решения по рационализации структуры налоговой нагрузки на товаропроизводителей. Оптимальным является равномерное налоговое давление на основные источники уплаты налогов, однако в регулирующих целях возможны варианты снижения или увеличения налоговой нагрузки на отдельные элементы выручки.

6. Налоговое бремя: содержание и управление

Теория налогов как цены услуг государства реализуется на практике через процесс формирования и исполнения бюджета страны, в котором балансируются государственные расходы и доходы. В составе государственных доходов основную массу составляют налоговые источники (80–90 %). Поэтому ценовой характер налогов непосредственно реализуется в форме налогового бремени, в которой балансируются спрос государства на налоги и предложение источников их уплаты со стороны налогоплательщиков.

Как экономическое понятие и ценовой показатель налоговое бремя связано с процессами формирования и использования валового и чистого внутреннего продукта (валовой и чистой добавленной стоимости) страны, с пропорциями его распределения и перераспределения. Налоговое бремя на «рынке» государственных услуг может складываться стихийно, под влиянием фактора государственной монополии на налоги и общественные блага, а может регулироваться и оптимизироваться в рамках государственной налоговой политики.

Налоговое бремя следует рассматривать с двух позиций:

· во-первых, как форму монопольной цены совокупных общественных благ, в которой выражается мера стоимости (ценности) государственных услуг по отношению к источникам уплаты налогов;