Да, стал. Это экологическая проблема. Мы слишком велики для нашего окружения. Я осознал это в 1989 г. и решил начать распре-деление наших прибылей между акционерами. Мы также начали диверсификацию средств фонда. Мы начали операции на новых рынках, занялись операциями с недвижимостью, а также стали участвовать в промышленных проектах.

Я сознаю эту опасность, но я воспринимаю ее не более чем как просто трудную задачу. Это помогает мне сосредоточиться. Если бы мы не пытались приспособить свой способ действия к растущим размерам, то опасность была бы еще большей.

Ограничивает. О нашей деятельности ходит так много ложных слухов, что они часто затмевают то, что мы реально делаем. Наша репутация также принесла некоторые позитивные плоды, особенно в области промышленных сделок. Но наибольшим достижением является команда, которую нам удалось привлечь. Мы еще не готовы к вымиранию. Но при этом нам не следует поднимать планку слишком высоко. Нам, вероятно, уже не удастся повторить результаты первых 25 лет деятельности. Если бы это все же произошло, то мы в итоге завладели бы всеми акциями в мире. Мы уже не можем позволить фонду расти дальше. Я был бы удовлетворен, если бы в следующие 25 лет мы смогли добиться в половину таких же хороших результатов, каких мы добились за прошедшие 25 лет.

БВ – Давайте поговорим о теоретической основе, на которую вы опираетесь в своих инвестициях. Вы впервые написали об этом в Алхимии финансов и отметили, что эта книга была настоящим прорывом в вашем мышлении. Почему эта книга так важна для вас?

ДС –Это работа всей моей жизни. В конечном итоге философия является наиболее важной частью моей жизни.

БВ – Но именно ваша философия ввела всех в недоумение. Почему?

ДС –Основная идея заключается в том, что наше понимание мира, в котором мы живем, является внутренне несовершенным. Наши решения в действительности оказывают влияние на ситуации, которые нам необходимо понимать для принятия решений. Существует несоответствие между ожиданиями людей, принимающих участие в событиях, и реальным результатом этих событий. Иногда это несоответствие столь мало, что им можно пренебречь, но в другие моменты оно настолько возрастает, что становится важным фактором в определении хода событий. Эту идею непросто изложить.

Я могу попытаться наложить основную идею – фактически в двух словах: несовершенное понимание. Но этих двух слов в действительности недостаточно для полного выражения идеи, поскольку несовершенство относится не только к нашему пониманию, но и к ситуации, в которой мы участвуем, и к реальности, которую мы стремимся понять. Реальность является как бы движущейся мишенью, поскольку на нее влияет наше понимание.

С одной стороны, реальность отражается в мышлении людей – это когнитивная функция мышления. С другой стороны, люди принимают решения, которые влияют на реальность, но которые основаны не на реальности как таковой, а на интерпретации этой реальности – я называю это функцией участия. Обе функции работают в противоположных направлениях, и при определенных обстоятельствах они могут накладываться друг на друга. Взаимодействие между ними принимает форму двунаправленного рефлексивного механизма обратной связи.

БВ – Почему вы называете его рефлексивным?

ДС –Вы слышали о возвратных глаголах, в которых субъект и объект совпадают, не так ли? Такие глаголы есть во французском языке. Слово «рефлексивный» также связано с рефлексией (размышлением, отражением). Его не следует путать с рефлексами.

БВ – Все это изложено в Алхимии финансов, не так ли?

ДС –Алхимия финансов была важным прорывом для меня, поскольку мне удалось изложить теорию рефлексивности, которая является критически важной для моих исследований поведения рынка. Однако я изложил эту идею далеко не совершенным образом. Первоначально книга не имела большого успеха, поскольку очень немногие поняли, что именно я хотел сказать. Я не получил того интеллектуального отклика, к которому я стремился. Тем не менее были и некоторые глубоко удовлетворившие меня исключения, например моя встреча со Стенли Дракенмиллером, который нашел меня после того, как прочел эту книгу; также был Пол Тюдор Джоунс, который настаивал на том, чтобы все, кто хотел работать с ним, сначала прочли эту книгу и поняли ее. Казалось, что небольшая группа людей все же поняла мою идею.

Теперь, когда я стал широко известным человеком, книгу стали воспринимать всерьез. Я стал получать некоторый ценный отклик, который открыл определенные слабые места в теории в том виде, в котором я ее изложил. Я сейчас осознаю, что я неточно использовал некоторые слова, особенно термин «рефлексивность». Я использовал его для описания структуры событий мыслящими участниками. Я также использовал его для описания конкретных случаев, в которых двусторонний механизм обратной связи нарушает как ход событий, так и восприятие участников, что, таким образом, приводит к нарушению равновесия.

Первое значение этого термина представляет способ смотреть на вещи, это некоторая общая теория, истинность которой универсальна. Второе значение – это явление или событие, возникающее или происходящее лишь время от времени, но именно оно формирует ход истории.

БВ – Давайте поговорим сначала о вашей общей теории рефлексивности.

ДС –Главным образом она связана с ролью мыслящего участника в развитии событий и взаимоотношениями между его мышлением и событиями, в которых он участвует. Я полагаю, что мыслящий участник находится в очень трудном положении, поскольку он пытается понять ситуацию, в которой является одним из действующих лиц. Традиционно мы отводим пониманию главным образом пассивную роль, а участию-роль активную. В действительности же обе роли взаимодействуют друг с другом, поэтому участник событий не может принять решение на основе чистого, или совершенного, знания.

Классическая экономическая теория строится на предположении, что участники событий на рынке действуют на основе совершенного знания. Это предположение неверно. Восприятие участников влияет на состояние рынка, в деятельности которого они участвуют, но поведение и состояние рынка также влияют на восприятие участников. Они не могут получить совершенного знания о рынке, поскольку их мышление само постоянно влияет на Рынок, а рынок влияет на их мышление. Это делает исследование поведения рынка намного более сложным, чем если бы предположение о совершенном знании было верным.

Экономическая теория должна быть фундаментальным обраэом пересмотрена. В экономических процессах существует элемент неопределенности, который был практически оставлен без внимания. Ни от одной из социальных наук не требуется представления точных результатов, сравнимых с результатами наук естественных. Экономика не исключение. Мы должны принять радикально иную точку зрения на роль, которую мышление играет в развитии хода событий.

Мы привыкли думать о событиях как о последовательности фактов; одни факты следуют за другими бесконечной чередой. Когда в ситуации есть мыслящие участники, один факт не ведет напрямую к другому факту. В ситуации факт связывается с мышлением участников, а затем мышление участников связывается со следующими фактами.

БВ – Чтобы понять роль мыслящего участника, что именно нам необходимо понять?

ДС –Во-первых, должны понять, что участники не могут ограничивать свое мышление фактами. Они должны принимать во внимание выводы всех участников, включая самих себя. Это вносит в процессы элемент неопределенности в том смысле, что мышление участников напрямую не соответствует фактам – тем не менее оно играет некоторую роль в определении хода событий. Вместо прямого соответствия практически всегда существует расхождение между восприятием участников и реальным состоянием дел, а также расхождение между намерениями участников и реальным результатом их действий. Это расхождение является ключом к пониманию исторических процессов в общем и динамики финансовых рынков в частности. Я считаю, что заблуждения и ошибки играют в человеческом мире такую же роль, что и мутации в биологии.

В этом состоит моя основная идея. В ней, безусловно, масса недостатков. Она может показаться кому-то бессмысленной, но чрезвычайно важна для меня. Все остальное следует из этой идеи. Я заметил, что мой взгляд на мир во многих аспектах отличается от общепринятой точки зрения.

Общепринятая точка зрения заключается в том, что финансовые рынки находятся в равновесии. Существуют, конечно, отклонения, поскольку рынки несовершенны, но эти отклонения имеют случайный характер и, как правило, корректируются другими случайными событиями. Этот взгляд основан на ошибочной аналогии с ньютоновской физикой.

Я придерживаюсь радикально иной точки зрения. По-моему, отклонения внутренне присущи нашему несовершенному пониманию. Финансовые рынки характеризуются расхождением между восприятием участников и реальным ходом событий. Иногда им можно пренебречь; иногда ход событий невозможно понять, если не принимать во внимание этого расхождения.

БВ – Можете ли вы привести некоторые примеры таких событий на финансовых рынках?

ДС –Обычно они выглядят как последовательность подъемов и спадов, но так бывает не всегда. Последовательность подъемов и спадов является асимметричной – медленный подъем, затем кульминация и катастрофический спад. Я описал некоторые подобные случаи в Алхимии финансов-бум конгломератов 1960-х гг., классический случай с Трестами вложений в недвижимость, великий бум международных займов 1970-х гг., кульминацией которого стал мексиканский кризис 1982 г., и т.д. Я разработал теорию свободно плавающих процентных ставок, которые также имели тенденцию приближаться к крайним точкам, но крайние точки обычно ближе к симметрии. Я рассмотрел несколько не совсем чистых случаев, как, например, бум выкупов под залог и перекупки компаний в 1980-х гг. Во всех этих случаях существует рефлексивное взаимодействие между превалирующим отклонением и доминирующей тенденцией. Я хочу сказать, что эти события являются в некотором смысл исключительными. В любой последовательности событий существуют длительные периоды времени, когда Рефлексивное взаимодействие является относительно незначительным.

Это как раз тот момент, который мне не удалось достаточно ясно подчеркнуть в Алхимии финансов. Я использовал одно и то же слово «рефлексивность» для описания двустороннего взаимодействия и структуры событий, которые допускают подобное взаимодействие. Я все еще использую его таким образом, но надеюсь, что мне удалось подчеркнуть, что рефлексивные взаимодействия случайны, в то время как рефлексивная (мыслительная) структура остается постоянной.

В том, что может казаться нормальным положением дел, расхождение между восприятием и реальностью не является значительным, и действуют силы, стремящиеся привести их друг к другу как можно ближе, частично поскольку люди могут учиться на своем опыте, а частично поскольку люди могут реально менять и формировать социальные условия в соответствии со своими желаниями. Это то, что я назвал состояниями, близкими к равновесию.

Но существуют другие условия, в которых мышление участников и реальное состояние дел очень далеко отстоят друг от друга, и тенденции к их сближению не существует. Это я назвал условиями, далекими от равновесия. Они распадаются на две категории. Существуют случаи динамического дисбаланса, когда превалирующие отклонения и доминирующая тенденция усиливают друг друга до тех пор, пока разрыв между ними не становится столь широким, что это приводит к катастрофическому кризису. Существуют также случаи статического дисбаланса, хотя их едва ли можно найти на финансовых рынках. Они характеризуются очень жестким, догматическим способом мышления и очень жесткими социальными условиями; ни то ни другое не меняется: представление и реальность остаются очень далекими друг от друга. Более того, когда реальность, хотя и медленно, изменяется, представление не приспосабливается к этим изменениям. Представление и реальность расходятся еще дальше. Такая ситуация может преобладать в течение длительного периода времени, что и происходило в Советском Союзе. И наоборот – крах советской системы может быть примером динамического дисбаланса.

Мы можем представить себе динамический и статический дисбаланс как крайние точки, в то время как состояния, близкие к равновесию, находятся где-то между ними. Мне нравится сравнивать эти три ситуации с тремя состояниями воды в природе – жидким, твердым и газообразным. Свойства воды в этих состоя-ниях весьма отличны, различно и поведение воды. То же самое относится и к мышлению участников. В том, что мы можем считать нормальной ситуацией, механизм двусторонней обратной связи, который я назвал рефлексивностью, не имеет очень большого значения; им можно пренебречь. Когда ситуация приближается или достигает условий, далеких от равновесия, рефлексивность становится чрезвычайно важной, и перед нами возникает некоторая последовательность подъемов и спадов.

БВ – Как провести границу между состояниями, близкими к равновесию, и состояниями, далекими от равновесия?

ДС –Это критически важный вопрос. Граница здесь размыта. Почти всегда существуют силы, которые могут привести нас к состоя-ниям, далеким от равновесного. Им противодействуют противоположно направленные силы. Обычно силы, действующие в противоположном направлении, побеждают, но иногда им это не удается. Именно в таком случае и происходит смена режима, или революция. Я особенно интересуюсь такими случаями. Но я сказал бы неправду, если бы утверждал, что у меня есть хорошо разработанная теория, способная объяснить и предсказать их. Я продолжаю исследования. Я могу добиться лучших результатов на финансовых рынках, чем имея дело с историей в целом, поскольку финансовые рынки – это гораздо более четко определенное пространство, а данные об их состоянии могут быть представлены в цифровом виде, они открыты и доступны.

БВ – Давайте сейчас поговорим о финансовых рынках. Можете ли вы пояснить вашу теорию последовательности подъемов и спадов?

ДС –Я попытался сделать это в Алхимии финансов, но, очевидно, мне не очень хорошо это удалось. В большинстве случаев ясно, что на рыночные цены влияют предпочтения участников. Если бы этим дело и ограничивалось, то все процессы были бы слишком очевидными, и не о чем было бы говорить. Процессы типа «подъем-спад» возникают только тогда, когда рыночные цены начинают влиять на так называемые «фундаментальные условия», которые, как считается, должны отражаться в этих самых рыночных ценах.

Вспомните примеры, которые я привел в книге. В период бума конгломератов сами конгломераты использовали собственные завышенные акции в качестве валюты для приобретения доходов, которые в свою очередь оправдывали такое завышение. В период бума международных займов банки использовали так называемые долговые рейтинги – то есть отношение невыплаченного долга к объему валового национального продукта или отношение затрат на обслуживание задолженностей к объему экспорта для определения платежеспособности стран-должников. Они считали такие «долговые рейтинги» объективной мерой, но оказалось, что на саму эту меру платежеспособности влияла деятельность этих же самых банков: например, когда они прекращали предоставлять займы, объем валового национального продукта падал, и т.д. Такая тесная взаимосвязь между так называемыми фундаментальными условиями и их оценкой возникает нечасто, но, когда это происходит, эта связь дает толчок процессу, который первоначально может быть самоусиливающимся, а в итоге становится самоуничтожающимся.

Обычно в процессе оценки возникает некоторая ошибка. Наиболее распространенной ошибкой является непонимание того, что так называемые фундаментальные ценности не являются независимыми от факта оценки. Именно это произошло в период бума конгломератов, когда рост доходов в расчете на акцию мог быть достигнут путем приобретений, а также в период бума международных займов, когда предоставление банками займов помогло улучшить «долговые рейтинги», которые банки использовали в качестве указания для предоставления займов.

Но так бывает не всегда. Японский земельный бум не был ошибкой. Это были сознательные действия, и они имели далеко идущие последствия, направленные на поощрение сбережений и снижение индивидуального жизненного уровня в интересах Японии в целом. Кажется, японцы использовали рефлексивность в качестве элемента политики. Вероятно, это произошло потому, что они опираются на иную интеллектуальную традицию. Манипулирование так называемыми фундаментальными ценностями представляется им естественным, в то время как мы полагаемся на «невидимую руку». Сейчас мы пытается подражать им. Мы делаем это как раз тогда, когда они запутались в паутине, которую сами же и сплели.

БВ – Следует ли рефлексивность заранее определенной модели?

ДС –Совсем нет. Но для того, чтобы стать заметной, она должна быть, по меньшей мере сначала, самоусиливающейся. Если самоусиливающийся процесс продолжается довольно долго, он может в конце концов стать неуправляемым, поскольку либо разрыв между представлением и реальностью становится слишком широким, либо предпочтения участников становятся слишком очевидными. Следовательно, рефлексивные процессы, которые становятся исторически значительными, как правило, бывают сначала самоусиливающимися, а затем самоуничтожающимися моделями. Именно это я и называю последовательностью подъемов и спадов. Рефлексивные процессы, которые компенсируют сами себя прежде, чем достигают масштабов бума, не становятся исторически значительными; тем не менее они могут происходить чаще, чем полномасштабные бумы, приводящие к кризису.

БВ – Существует ли конкретная модель последовательности подъемов и спадов?

ДС –Мне удалось описать такую модель, основываясь частично на наблюдениях, а частично на логических рассуждениях, но я хотел бы подчеркнуть, что в этом отношении не существует чего-либо определенного или обязательного. Прежде всего, процесс может прекратиться на любой стадии. Во-вторых, модели описывают некоторый изолированный процесс. В действительности же имеет место много процессов одновременно, взаимодействуя друг с другом и с последовательностью подъемов и спадов, они сопровождаются внешними потрясениями. Только в редких случаях реальный ход событий напоминает изолированную модель. Тем не менее модель отражает определенную последовательность стадий. Но невозможно говорить о модели подъемов и спадов, в которой ключевые стадии не сменяют друг друга в известной последовательности. Таким образом, если подобный процесс возникает, то его действительно можно рассматривать как определенную модель.

БВ – Что представляют собой эти ключевые стадии?

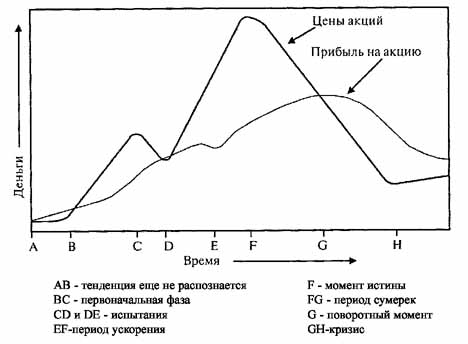

ДС –Обычно процесс начинается с возникновения некой тенденции, которая пока еще не распознается. Когда же она начинает распознаваться, то сам факт признания, как правило, усиливает эту тенденцию. В этой начальной фазе действуют доминирующая тенденция и предпочтения, они усиливают друг друга. На этой стадии мы еще не можем говорить о состоянии, далеком от равновесного. Равновесие нарушается только по мере развития тенденции. Тенденция начинает все больше зависеть от предпочтений участников, а предпочтения становятся все более преувеличенными. В этот период как предпочтения, как и тенденция могут неоднократно подвергаться внешним воздействиям. Если они выдерживают эти испытания, то дополнительно усиливаются. Так происходит до тех пор, пока они не становятся практически непоколебимыми. Этот период можно назвать периодом ускорения. Наступает момент, когда расхождение между представлениями и реальностью становится столь значительным, что участники начинают осознавать свою неправоту. Мы можем назвать л о момен-том истины. Тенденция может поддерживаться инерцией, но она уже не усиливается иллюзиями, так что в конце концов идет на спад – давайте назовем это периодом сумерек, или стагнации. В итоге потеря иллюзий, как правило, вызывает развитие противоположной тенденции, которая опирается на еще более сильные предпочтения; возникновение этой противоположной тенденции является поворотной точкой. Эта тенденция порождает противоположные предпочтения, вызывая катастрофическое ускорение, которое можно считать кризисом.

На схеме видно, что график подъемов и спадов несимметричен. Каждый этап начинается медленно и, постепенно набирая скорость, доходит до полной неуправляемости, за которым следует сумеречный период, а затем катастрофический кризис. После завершения этого процесса ни тенденция, ни предпочтения не остаются прежними. Процесс не повторяется. Происходит смена режима.

БВ – Удавалось ли вам выделить последовательности подъемов и спадов в истории так же ясно, как на финансовых рынках?

ДС –Да. Смена подъемов и спадов происходит не очень часто, поскольку обычно существует слишком много взаимодействующих друг с другом процессов. Но иногда некоторый процесс становится настолько важным, что перекрывает все остальные. Именно это и произошло при подъеме и распаде Советского Союза; это же может произойти с интеграцией и дезинтеграцией Европы.

БВ – Каким образом модель подъемов и спадов может быть применима к Советскому Союзу?

ДС –Советская система была всеобъемлющей: форма государства, экономическая система, территориальная империя и идеология. Она также была практически полностью изолированной от внешнего мира. Вот почему эта модель может быть применима. Но Советский Союз был жесткой системой: предпочтение – марксистская теория и хозяйственная практика – было жестким. Сле-довательно, период акселерации, когда предпочтение и тенденция становятся практически непоколебимыми, произошел в невероятно жестких условиях. Этот период проходил под управлением Сталина. Условия стали еще более жесткими после того, как система пережила серьезное испытание второй мировой войной. После смерти Сталина наступил момент истины – речь Хрущева на XX съезде. Но режим только усилился, и наступил период сумерек. Догма была сохранена благодаря административным мерам, но она более не поддерживалась верой в ее истинность. Интересно, что жесткость системы увеличилась еще больше. Пока у руля находился живой диктатор, линия коммунистической партии могла быть изменена только по его капризу, но тогда была потеряна гибкость. В то же время произошел отказ от террора, и начался слабый процесс гниения. Между различными организациями началась гонка за власть. Поскольку ни одна из них не пользовалась реальной автономией, то им приходилось заниматься чем-то вроде бартерного обмена с другими организациями.

Постепенно сложная система межведомственного бартера заменила то, что должно было быть централизованным планированием. Одновременно развивалась теневая экономика, которая поддерживала и заполняла пробелы, оставленные официальной системой. Этот период сумерек был тем, что сейчас называют периодом застоя. Неадекватность системы становилась все более очевидной, росло стремление к реформам. Горбачев стал руководителем партии. Это был поворотный момент. Реформы ускорили процесс дезинтеграции, поскольку они ввели или узаконили альтернативы, в то время как для своего выживания система нуждалась в отсутствии альтернатив. Экономические реформы продемонстрировали потребность в политических реформах. С наступлением перестройки и гласности процесс дезинтеграции вошел в заключительную стадию, приведя к катастрофическому ускорению, кульминацией которого был полный коллапс системы.

Удивительная черта этой последовательности состоит в том, что она ведет не от состояния, близкого к равновесному, к состоянию, далекому от равновесного, а от чрезвычайной жесткости к другой крайности – к революционным изменениям.

БВ – Таким образом, она отличается от последовательности подъемов и спадов на финансовых рынках.

ДС –Фактически нет. Я могу указать на один случай на финансовом рынке, который можно считать похожим. Хотите верьте, хотите нет, но это банковская система Соединенных Штатов. Она также прошла путь от чрезвычайной жесткости к чрезвычайной изменчивости. Процесс был сходным, но шел в обратном направлении: он начался с кризиса и завершился подъемом. Банковская система Соединенных Штатов пережила кризис в 1930-х гг. Она стала хорошо регулируемой. Структура этой отрасли была практически заморожена вследствие строгих правил. Расширение за пределы границ штатов запрещалось, а в некоторых штатах было запрещено даже создавать филиалы банков. Управляющие были серьезно травмированы. Безопасность стала важнейшим соображением, перевешивающим интересы роста или получения прибылей. Вялый бизнес привлекал и вялых людей, в отрасли практически не наблюдалось прогресса или инноваций. Инвесторы игнорировали банковские акции.

Эти условия сохранялись до начала 1970-х гг. Несмотря на внешне спокойную картину, назревали перемены. Выросло новое поколение банкиров, получивших образование в бизнес-школах. Они были заинтересованны прежде всего в итоговых прибылях. Вдохновляющим центром новой школы мышления был нью-йоркский First National City Bank. Специалисты, прошедшие там подготовку, переходили в другие банки и занимали там ключевые посты. Вводились новые виды финансовой деятельности, и некоторые банки начали более активно использовать свой капитал и добивались очень заманчивых результатов.

Были сделаны некоторые приобретения в пределах границ штатов, что привело к созданию более крупных организаций. Крупные банки, как правило, привлекали средства, превышающие их уставной капитал в 14-16 раз, a Bank of America удалось привлечь средства, в 20 раз превышающие его уставной капитал. Доход на капитал в лучших банках превысил 13%. В любой другой отрасли такой доход на капитал, сопровождающий рост дохода на акции, превышающий 10%, при продаже акций непременно выразился бы в значительной премии сверх номинальной стоимости. Но акции банков продавались с низкой премией или вообще без премии. Аналитики, изучавшие банковские акции, признавали недооценку банковских акций, но они не заметили, что ситуация уже начала меняться, поскольку изменения, лежащие в основе этого процесса, были слишком медленными, а доминирующие предпочтения были слишком стабильными. Тем не менее некоторые банки достигли такого этапа развития, когда им пришлось начать бороться с ограничениями на объем средств, привлекаемых под имеющийся капитал. Если они хотели продолжать расти, то им необходимо было продолжать привлекать дополнительный капитал.

В этот момент First National City Bank пригласил на обед аналитиков-специалистов по ценным бумагам – событие, неслыханное в банковском бизнесе того времени. Я не был приглашен, но это побудило меня опубликовать отчет, в котором я рекомендовал приобрести пакет акций наиболее эффективно управляемых банков. В отчете обосновывалась ситуация, которую я только что описал, и утверждалось, что предстоит оживление, связанное с банковскими акциями, поскольку их менеджерам было о чем рассказать; и они не замедлили это сделать. Понятия «рост акций» и «банки» казались несовместимыми, писал я тогда, но это противоречие будет разрешено благодаря быстрому росту котировок банковских акций.

Банковские акции действительно сильно поднялись в 1982 г., и я получил около 50% прибыли по своим акциям. Некоторым из наиболее активных банков удалось привлечь дополнительный капитал. Если бы процесс привлечения капитала путем продажи акций с премией сверх номинальной стоимости стал стабильным, то банки могли бы устойчиво расширяться и эволюция банковской системы следовала бы модели, близкой к равновесной. Этот процесс едва начался, когда в 1973 г. произошел первый нефтяной кризис. Набирала силу инфляция, процентные ставки росли, и дохода в размере 13% на капитал было уже недостаточно, чтобы позволить банкам продавать акции с премией. Одним из последствий первого нефтяного кризиса было значительное увеличение потока средств, поступающих в нефтедобывающие страны. Это было началом периода поглощения нефтедолларов и великого бума международных займов 1970-х гг., который закончился мексиканским кризисом в 1982 г. Как видите, банковская система Соединенных Штатов также прошла от одной крайней точки до другой, упустив возможность войти в 1972 г. в период роста, близкого к равновесному. Подъем и спад банковской системы Соединенных Штатов шли параллельно подъему и спаду Советского Союза.