Акционерные общества. ОАО и ЗАО. От создания до ликвидации

ModernLib.Net / Гражданское право / Сапрыкин Сергей / Акционерные общества. ОАО и ЗАО. От создания до ликвидации - Чтение

(стр. 30)

|

Автор:

|

Сапрыкин Сергей |

|

Жанр:

|

Гражданское право |

|

-

Читать книгу полностью

(2,00 Мб)

- Скачать в формате fb2

(7,00 Мб)

- Скачать в формате doc

(257 Кб)

- Скачать в формате txt

(240 Кб)

- Скачать в формате html

(6,00 Мб)

- Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38

|

|

если на день принятия такого решения общество отвечает признакам несостоятельности (банкротства) или если указанные признаки появятся у общества после выплаты дивидендов; если на день принятия такого решения стоимость чистых активов общества меньше его уставного капитала, и резервного фонда, и превышения над номинальной стоимостью определенной уставом ликвидационной стоимости размещенных привилегированных акций либо станет меньше их размера в результате принятия такого решения; в иных случаях, предусмотренных федеральными законами. Общество не вправе объявить о выплате дивидендов по обыкновенным и привилегированным акциям, размер дивидендов по которым не определен, если не принято решение о выплате в полном размере дивидендов (в том числе накопленных дивидендов по кумулятивным привилегированным акциям) по всем типам привилегированных акций, размер дивидендов (в том числе дивидендов по результатам первого квартала, полугодия, девяти месяцев финансового года) по которым определен уставом общества. Общество не вправе принимать решение (объявлять) о выплате дивидендов по привилегированным акциям определенного типа, по которым размер дивиденда определен уставом общества, если не принято решение о полной выплате дивидендов (в том числе о полной выплате всех накопленных дивидендов по кумулятивным привилегированным акциям) по всем типам привилегированных акций, предоставляющим преимущество в очередности получения дивидендов перед привилегированными акциями этого типа.

7.4. Налогообложение дивидендов

Статьей 214 Налогового кодекса РФ установлены особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации. Причем пунктом статьи 214 Налогового кодекса определено, что если источником дохода налогоплательщика, полученного в виде дивидендов, является российская организация, то эта организация признается налоговым агентом и определяет сумму налога отдельно по каждому налогоплательщику применительно к каждой выплате доходов по ставке, в размере 9 % в отношении доходов от долевого участия в деятельности организаций, полученных в виде дивидендов.

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяются следующие ставки:

1) 9 % – по доходам, полученным в виде дивидендов от российских организаций российскими организациями и физическими лицами – налоговыми резидентами Российской Федерации;

2) 15 % – по доходам, полученным в виде дивидендов от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций.

При этом налог исчисляется с учетом особенностей, предусмотренных статьей 275 Налогового кодекса РФ.

Общая сумма налога определяется как произведение ставки налога, установленной статьей 284 Кодекса, и разницы между суммой дивидендов, подлежащих распределению между акционерами (участниками) в текущем налоговом периоде, уменьшенной на суммы дивидендов, подлежащих выплате налоговым агентом в соответствии с пунктом 3 статьи 275 Кодекса в текущем налоговом периоде, и суммой дивидендов, полученных самим налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде, если данные суммы дивидендов ранее не участвовали в расчете при определении облагаемого налогом дохода в виде дивидендов. В случае, если полученная разница отрицательна, обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Исчисление налога на прибыль в отношении дивидендов, полученных российскими организациями, производится по ставке 9 % в соответствии со статьей 284 Налогового кодекса РФ, а налога на доходы физических лиц в отношении дивидендов, полученных физическими лицами – резидентами Российской Федерации, – по ставке 9 % в соответствии с пунктом 4 статьи 224 Налогового кодекса РФ.

Порядок расчета налоговой базы в отношении дивидендов в соответствии с пунктом 2 статьи 275 Налогового кодекса РФ иллюстрируют следующие примеры:

а) При наличии у налогового агента доходов в виде дивидендов от долевого участия в других организациях.

Уставный фонд компании «А» состоит из 1000 акций, из которых российской организации принадлежит 700 акций, иностранной организации – 50 акций, физическому лицу – резиденту Российской Федерации – 200 акций, физическому лицу – нерезиденту Российской Федерации – 50 акций. Общим собранием акционеров принято решение выплатить дивиденды в размере 1 рубль на 1 акцию. Кроме того, компанией «А» получены от компании «Б» дивиденды от долевого участия в размере 100 руб. Общая сумма дивидендов, подлежащих распределению налоговым агентом среди акционеров, составила 1000 руб. (1 руб. Ч 1000 акций).

1. Сумма дивидендов, подлежащая распределению среди акционеров, не являющихся налоговыми резидентами Российской Федерации:

1.1. Иностранной организации – 50 руб. (1 руб. Ч 50 акций). Сумма налога, удерживаемая налоговым агентом по ставке 15 %, составит 8 руб. (50 руб. Ч 15 %).

1.2. Физическому лицу – нерезиденту Российской Федерации – 50 руб. (1 руб. Ч Ч 50 акций). Сумма налога, удерживаемая налоговым агентом по ставке 30 %, составит 15 руб. (50 руб. Ч 30 %).

2. Сумма дивидендов, подлежащая распределению среди акционеров, являющихся налоговыми резидентами Российской Федерации, составляет 900 рублей (1 руб. Ч Ч (700 + 200)).

2.1. Сумма дивидендов, подлежащих налогообложению по ставке 9 %: 1000 руб. – 100 руб. – 50 руб. – 50 руб. = 800 руб.

2.2. Сумма облагаемого дохода на 1 акцию составила: 800 руб.: (1000 шт. – 50 шт. – 50 шт.) = 0,8889 руб.

3. Сумма налога на прибыль по ставке 9 %, подлежащая удержанию из доходов в виде дивидендов, полученных российской организацией – плательщиком налога на прибыль:

0,8889 руб. Ч 700 шт. Ч 0,09 = 56 руб.

4. Сумма налога на доходы физических лиц по ставке 9 %, подлежащая удержанию из доходов в виде дивидендов, полученных физическим лицом – резидентом Российской Федерации:

0,8889 руб. Ч 200 шт. Ч 0,09 = 16 руб.

Таким образом, общая сумма дивидендов, подлежащая выплате физическому лицу – резиденту Российской Федерации, – 200 рублей, в том числе облагаемая налогом на доходы физических лиц – 178 рублей (0,8889 руб. Ч 200 шт.).

б) При отсутствии у налогового агента доходов в виде дивидендов от долевого участия в других организациях.

Уставный фонд компании «А» состоит из 1000 акций, из которых российской организации принадлежит 700 акций, иностранной организации – 50 акций, физическому лицу – резиденту Российской Федерации – 200 акций, физическому лицу – нерезиденту Российской Федерации – 50 акций. Общим собранием акционеров принято решение выплатить дивиденды в размере 1 рубль на 1 акцию. Дивидендов от долевого участия в других организациях компания «А» не имеет. Общая сумма дивидендов, подлежащих распределению налоговым агентом среди акционеров, составила 1000 руб. (1 руб. Ч 1000 акций).

1. Сумма дивидендов, подлежащая распределению среди акционеров, не являющихся налоговыми резидентами Российской Федерации:

1.1. Иностранной организации – 50 руб. (1 руб. Ч 50 акций).

Сумма налога, удерживаемая налоговым агентом по ставке 15 %, составит 8 руб. (50 руб. Ч 15 %).

1.2. Физическому лицу – нерезиденту Российской Федерации – 50 руб. (1 руб. Ч Ч 50 акций). Сумма налога, удерживаемая налоговым агентом по ставке 30 %, составит 15 руб. (50 руб. Ч 30 %).

2. Сумма дивидендов, подлежащая распределению среди акционеров, являющихся налоговыми резидентами Российской Федерации, составляет 900 руб. (1 руб. Ч Ч (700 + 200)).

2.1. Сумма дивидендов, подлежащих налогообложению по ставке 6 %: 1000 руб. – 50 руб. – 50 руб. = 900 руб.

2.2. Сумма облагаемого дохода на 1 акцию составила: 900 руб.: (1000 шт. – 50 шт. – 50 шт.) = 1 руб.

3. Сумма налога на прибыль по ставке 9 %, подлежащая удержанию из доходов в виде дивидендов, полученных российской организацией – плательщиком налога на прибыль:

1 руб. Ч 700 шт. Ч 0,09 = 63 руб.

4. Сумма налога на доходы физических лиц по ставке 9 %, подлежащая удержанию из доходов в виде дивидендов, полученных физическим лицом – резидентом Российской Федерации:

1 руб. Ч 200 шт. Ч 0,09 = 18 руб.

В приведенном примере общая сумма дивидендов, подлежащая выплате физическому лицу – резиденту Российской Федерации, и облагаемая сумма дивидендов будут одинаковы и составят 200 рублей.

Раздел V

ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА И ФИНАНСОВОЙ

ОТЧЕТНОСТИ В АКЦИОНЕРНЫХ ОБЩЕСТВАХ

Глава 1

Организация бухгалтерского учета

1.1. Бухгалтерский учет, его объекты и основные задачи ведения

Бухгалтерский учет в акционерных обществах ведется в соответствии с Федеральным законом от 21 ноября 1996 г. № 129-ФЗ «О бухгалтерском учете», Положениями бухгалтерского учета (ПБУ), Методическими рекомендациями Департамента методологии бухгалтерского учета и отчетности Министерства финансов РФ.

Бухгалтерский учет представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении об имуществе, обязательствах организаций и их движении путем сплошного, непрерывного и документального учета всех хозяйственных операций.

Объектами бухгалтерского учета являются имущество организаций, их обязательства и хозяйственные операции, осуществляемые организациями в процессе их деятельности.

Основными задачами бухгалтерского учета являются:

– формирование полной и достоверной информации о деятельности организации и ее имущественном положении, необходимой внутренним пользователям бухгалтерской отчетности – руководителям, учредителям, участникам и собственникам имущества организации, а также внешним – инвесторам, кредиторам и другим пользователям бухгалтерской отчетности;

– обеспечение информацией, необходимой внутренним и внешним пользователям бухгалтерской отчетности для контроля за соблюдением законодательства Российской Федерации при осуществлении организацией хозяйственных операций и их целесообразностью, наличием и движением имущества и обязательств, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

– предотвращение отрицательных результатов хозяйственной деятельности организации и выявление внутрихозяйственных резервов обеспечения ее финансовой устойчивости.

Законодательство о правилах ведения бухгалтерского учета распространяется на все организации, находящиеся на территории Российской Федерации, а также на филиалы и представительства иностранных организаций, если другое не предусмотрено международными договорами Российской Федерации.

Организации, руководствуясь законодательством Российской Федерации о бухгалтерском учете, нормативными актами органов, регулирующих бухгалтерский учет, самостоятельно формируют свою учетную политику, исходя из своей структуры, отрасли и других особенностей деятельности.

Ответственность за организацию бухгалтерского учета, соблюдение законодательства при выполнении хозяйственных операций несут руководители организаций.

Руководители организаций могут в зависимости от объема учетной работы:

а) учредить бухгалтерскую службу как структурное подразделение;

б) ввести в штат должность главного бухгалтера, бухгалтеров;

в) передать на договорных началах ведение бухгалтерского учета централизованной бухгалтерии, специализированной организации или бухгалтеру-специалисту;

г) вести бухгалтерский учет лично.

Принятая организацией учетная политика утверждается приказом или распоряжением лица, ответственного за организацию и состояние бухгалтерского учета. При этом утверждаются:

– рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности;

– формы первичных учетных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности;

– порядок проведения инвентаризации и методы оценки видов имущества и обязательств;

– правила документооборота и технология обработки учетной информации;

– порядок контроля за хозяйственными операциями, а также другие решения, необходимые для организации бухгалтерского учета.

Принятая организацией учетная политика применяется последовательно из года в год. Изменение учетной политики может производиться в случаях изменения законодательства Российской Федерации или нормативных актов органов, осуществляющих регулирование бухгалтерского учета, разработки организацией новых способов ведения бухгалтерского учета или существенного изменения условий ее деятельности. В целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводиться с начала финансового года.

1.2. Основные требования к ведению бухгалтерского учета

Бухгалтерский учет имущества, обязательств и хозяйственных операций организаций ведется в валюте Российской Федерации – в рублях.

Имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящегося у данной организации.

Бухгалтерский учет ведется организацией непрерывно с момента ее регистрации в качестве юридического лица до реорганизации или ликвидации в порядке, установленном законодательством Российской Федерации.

Организация ведет бухгалтерский учет имущества, обязательств и хозяйственных операций путем двойной записи на взаимосвязанных счетах бухгалтерского учета, включенных в рабочий план счетов бухгалтерского учета. Данные аналитического учета должны соответствовать оборотам и остаткам по счетам синтетического учета.

Все хозяйственные операции и результаты инвентаризации подлежат своевременной регистрации на счетах бухгалтерского учета без каких-либо пропусков или изъятий. В бухгалтерском учете организаций текущие затраты на производство продукции и капитальные вложения учитываются раздельно.

Общество обязано вести бухгалтерский учет и представлять финансовую отчетность в установленном порядке. Ответственность за организацию, состояние и достоверность бухгалтерского учета в обществе, своевременное представление ежегодного отчета и другой финансовой отчетности в соответствующие органы, а также сведений о деятельности общества, представляемых акционерам, кредиторам и в средства массовой информации, несет исполнительный орган.

Достоверность данных, содержащихся в годовом отчете общества, годовой бухгалтерской отчетности, должна быть подтверждена ревизионной комиссией (ревизором) общества.

Перед опубликованием обществом указанных документов (ст. 92 Федерального закона «Об акционерных обществах») общество обязано привлечь для ежегодной проверки и подтверждения годовой финансовой отчетности аудитора, не связанного имущественными интересами с обществом или его акционерами.

Годовой отчет общества подлежит предварительному утверждению советом директоров (наблюдательным советом) общества, а в случае отсутствия в обществе совета директоров (наблюдательного совета) общества – лицом, осуществляющим функции единоличного исполнительного органа общества, не позднее чем за 30 дней до даты проведения годового общего собрания акционеров.

1.3. Первичные учетные документы

Все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны содержать следующие обязательные реквизиты:

а) наименование документа;

б) дату составления документа;

в) наименование организации, от имени которой составлен документ;

г) содержание хозяйственной операции;

д) измерители хозяйственной операции в натуральном и денежном выражении;

е) наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

ж) личные подписи должностных лиц.

Перечень лиц, имеющих право подписи первичных учетных документов, утверждает руководитель организации по согласованию с главным бухгалтером. Документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами.

Первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным – непосредственно после ее окончания.

Закон запрещает внесение исправлений в кассовые и банковские документы. Что касается остальных первичных документов, то исправления в них могут вноситься лишь по согласованию с участниками хозяйственных операций. Это подтверждается подписями тех же лиц, которые подписали документы, с указанием даты внесения исправлений.

Для осуществления контроля и упорядочения обработки данных о хозяйственных операциях на основе первичных учетных документов составляются сводные учетные документы.

Первичные и сводные учетные документы могут составляться на бумажных и машинных носителях информации. В последнем случае организация за свой счет изготавливает копии таких документов на бумажных носителях для других участников хозяйственных операций.

Первичные учетные документы могут быть изъяты только органами дознания, предварительного следствия и прокуратуры, судами, налоговыми инспекциями и органами внутренних дел на основании их постановлений. Главный бухгалтер или другое должностное лицо организации вправе с разрешения и в присутствии представителей органов, проводящих изъятие документов, снять с них копии с указанием основания и даты изъятия.

Регистры бухгалтерского учета

Регистры бухгалтерского учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, для отражения на счетах бухгалтерского учета и в бухгалтерской отчетности.

Регистры бухгалтерского учета ведутся в специальных книгах (журналах), на отдельных листах и карточках, в виде машинограмм, полученных при использовании вычислительной техники, а также на магнитных лентах, дисках, дискетах и других машинных носителях.

Хозяйственные операции должны отражаться в регистрах бухгалтерского учета в хронологической последовательности и группироваться по соответствующим счетам бухгалтерского учета. За правильностью их отражения следят лица, составившие и подписавшие их.

При хранении регистров бухгалтерского учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре бухгалтерского учета должно быть обосновано и подтверждено подписью лица, внесшего исправление, с указанием даты исправления.

Содержание регистров бухгалтерского учета и внутренней бухгалтерской отчетности является коммерческой тайной.

Лица, получившие доступ к информации, содержащейся в регистрах бухгалтерского учета и во внутренней бухгалтерской отчетности, обязаны хранить коммерческую тайну. За ее разглашение они несут ответственность, установленную законодательством Российской Федерации.

1.4. Оценка имущества и обязательств акционерного общества

Оценка имущества и обязательств производится акционерным обществом для их отражения в бухгалтерском учете и бухгалтерской отчетности в денежном выражении. Оценка имущества, приобретенного за плату, осуществляется путем суммирования фактически произведенных расходов на его покупку; имущества, полученного безвозмездно, – по рыночной стоимости на дату оприходования; имущества, произведенного в самой организации, – по стоимости его изготовления. Амортизация основных средств и нематериальных активов начисляется независимо от результатов хозяйственной деятельности в отчетном периоде. Применение других методов оценки, в том числе путем резервирования, допускается лишь в случаях, предусмотренных российским законодательством и нормативными актами органов, осуществляющих регулирование бухгалтерского учета. Стоимость чистых активов общества оценивается по данным бухгалтерского учета в порядке, устанавливаемом Министерством финансов Российской Федерации и федеральным органом исполнительной власти по рынку ценных бумаг. Если по окончании второго и каждого последующего финансового года в соответствии с годовым бухгалтерским балансом, предложенным для утверждения акционерам общества, или результатами аудиторской проверки стоимость чистых активов общества окажется меньше его уставного капитала, то общество обязано объявить об уменьшении своего уставного капитала до величины, не превышающей стоимости его чистых активов. Если по окончании второго и каждого последующего финансового года в соответствии с годовым бухгалтерским балансом, предложенным для утверждения акционерам общества, или результатами аудиторской проверки стоимость чистых активов общества оказывается меньше величины минимального уставного капитала, то общество обязано принять решение о своей ликвидации. Напомним, что минимальный уставный капитал открытого общества должен составлять не менее тысячекратной суммы минимального размера оплаты труда, а закрытого общества – не менее стократной (ст. 26 Федерального закона «Об акционерных обществах»). Если общество в разумный срок не примет решение об уменьшении своего уставного капитала или о ликвидации, кредиторы вправе потребовать от него досрочного прекращения или исполнения обязательств и возмещения им убытков. В этих случаях орган, осуществляющий государственную регистрацию юридических лиц, либо иные государственные органы или органы местного самоуправления, которым право на предъявление такого требования предоставлено федеральным законом, вправе предъявить в суд требование о ликвидации общества. Совет директоров общества вправе предложить общему собранию акционеров уменьшить уставный капитал общества до величины, которая меньше стоимости его чистых активов, если по результатам аудиторской проверки стоимость чистых активов общества оказалась меньше его уставного капитала. В этом случае решение совета директоров о таком предложении принимается единогласно всеми членами совета директоров. Общество обязано уменьшить уставный капитал в разумный срок после принятия общим собранием акционеров решения об уменьшении уставного капитала большинством в три четверти голосов акционеров – владельцев голосующих акций, принимающих участие в общем собрании акционеров. Министерство финансов Российской Федерации Приказом № 10н совместно с Федеральной комиссией по рынку ценных бумаг и ее Приказом № 03-6/пз от 29 января 2003 года утвердили порядок оценки стоимости чистых активов акционерных обществ. В соответствии с ним стоимость чистых активов акционерного общества – величина, определяемая путем вычитания из суммы активов акционерного общества, принимаемых к расчету, суммы его пассивов, принимаемых к расчету. Оценка имущества, средств в расчетах и других активов и пассивов акционерного общества производится с учетом требований положений по бухгалтерскому учету и других нормативных правовых актов по бухгалтерскому учету. Для оценки стоимости чистых активов акционерного общества составляется расчет по данным бухгалтерской отчетности. В состав активов, принимаемых к расчету, включаются: – внеоборотные активы, отражаемые в первом разделе бухгалтерского баланса (нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения, прочие внеоборотные активы); – оборотные активы, отражаемые во втором разделе бухгалтерского баланса (запасы, налог на добавленную стоимость по приобретенным ценностям, дебиторская задолженность, краткосрочные финансовые вложения, денежные средства, прочие оборотные активы), за исключением стоимости в сумме фактических затрат на выкуп собственных акций, выкупленных акционерным обществом у акционеров для их последующей перепродажи или аннулирования, и задолженности участников (учредителей) по взносам в уставный капитал. В состав пассивов, принимаемых к расчету, включаются: – долгосрочные обязательства по займам и кредитам и прочие долгосрочные обязательства; – краткосрочные обязательства по займам и кредитам; – кредиторская задолженность; – задолженность участникам (учредителям) по выплате доходов; – резервы предстоящих расходов; – прочие краткосрочные обязательства. Стоимость чистых активов оценивается акционерным обществом ежеквартально и в конце года на соответствующие отчетные даты. Информация о стоимости чистых активов раскрывается в промежуточной и годовой бухгалтерской отчетности.

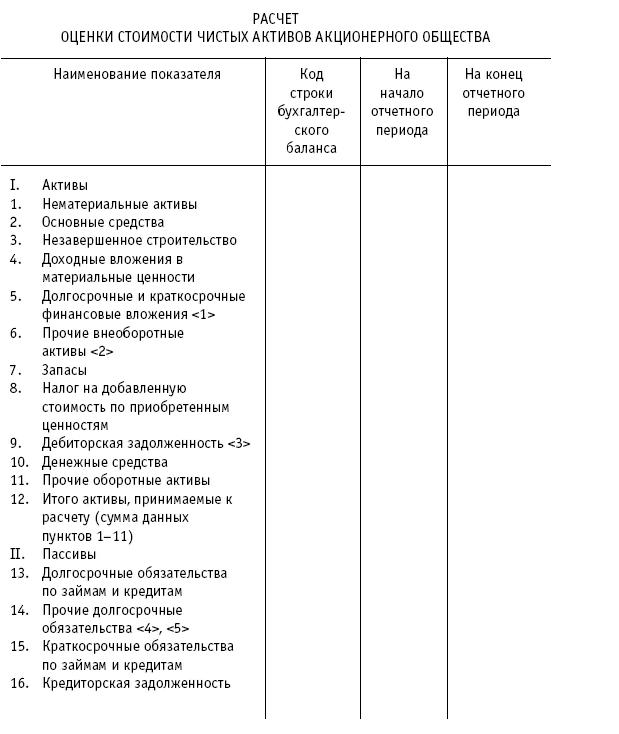

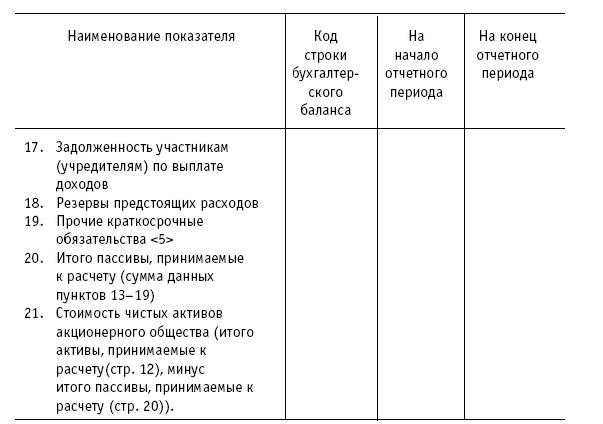

РАСЧЕТ ОЦЕНКИ СТОИМОСТИ ЧИСТЫХ АКТИВОВ АКЦИОНЕРНОГО ОБЩЕСТВА

Примечание: ‹1› За исключением фактических затрат по выкупу собственных акций у акционеров. ‹2› Включая величину отложенных налоговых активов. ‹3› За исключением задолженности участников (учредителей) по взносам в уставный капитал. ‹4› Включая величину отложенных налоговых обязательств. ‹5› В данных о величине прочих долгосрочных и краткосрочных обязательств приводятся суммы созданных в установленном порядке резервов в связи с условными обязательствами и с прекращением деятельности. Бухгалтерский учет по валютным счетам организации и операциям в иностранной валюте ведется в рублях на основании пересчета иностранной валюты по курсу Центрального банка Российской Федерации на дату совершения операции.

1.5. Учет прибыли и убытков акционерного общества

В соответствии с Федеральным законом «Об акционерных обществах» в компетенцию общего собрания акционеров входит утверждение годовых отчетов, бухгалтерских балансов, счета прибылей и убытков.

Бухгалтерская прибыль (убыток) представляет собой конечный финансовый результат (прибыль или убыток), выявленный за отчетный период на основании бухгалтерского учета всех хозяйственных операций организации и оценки статей бухгалтерского баланса в соответствии с правилами, установленными нормативными документами по бухгалтерскому учету и отчетности. При этом порядок учета доходов и расходов, принимаемых во внимание для исчисления конечного финансового результата деятельности общества, регулируется Положением по бухгалтерскому учету «Доходы организации», ПБУ 9/99, утвержденным Приказом Минфина России от 6 мая 1999 г. № 32н, и Положением по бухгалтерскому учету «Расходы организации», ПБУ 10/99, утвержденным Приказом Минфина России от 6 мая 1999 г. № 33н, а также Положением по бухгалтерскому учету «События после отчетной даты», ПБУ 7/98, утвержденным Приказом Минфина России от 25 ноября 1998 г. № 56н.

При формировании доходов и расходов общества принимаются во внимание не только доходы и расходы, связанные с производством и продажей продукции, выполнением работ и оказанием услуг, но и доходы и расходы, связанные в целом с деятельностью организации (включая деловые расходы, расходы, обеспечивающие реализацию принятых в организации решений по социальному обеспечению работников, осуществлению благотворительной деятельности и проведению мероприятий аналогичного характера). При рассмотрении итогов деятельности организации за отчетный год расходы, учтенные по правилам бухгалтерского учета и отраженные в отчете о прибылях и убытках, могут быть не признаны акционерами, что повлечет их исключение из отчета о прибылях и убытках и признание в качестве соответствующей дебиторской задолженности с отражением в годовом бухгалтерском балансе.

Учитывая требования данных нормативных документов, разработанных и принятых во исполнение Программы реформирования бухгалтерского учета в соответствии с требованиями международных стандартов финансовой отчетности, утвержденной Постановлением Правительства Российской Федерации от 6 марта 1998 г. № 283, в годовом бухгалтерском балансе данные по группам статей «Резервный капитал», «Нераспределенная прибыль прошлых лет», «Непокрытый убыток прошлых лет», «Нераспределенная прибыль отчетного года», «Непокрытый убыток отчетного года» показываются с учетом рассмотрения итогов деятельности организации за отчетный год, принятых решений о покрытии убытков, выплате дивидендов и пр. Это соответствует понятию капитала организации, который представляет собой вложения собственников и прибыль, накопленную за все время деятельности организации.

Конкретный перечень мероприятий, расходы по которым могут быть учтены при формировании финансового результата деятельности организации, перечень внереализационных расходов зависит от видов деятельности, осуществляемых организацией, содержания коллективных договоров, решений акционеров и пр.

1.6. Инвентаризация имущества и обязательств акционерного общества

Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности акционерные общества обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Порядок и сроки проведения инвентаризации определяются руководителем организации, за исключением случаев, когда проведение инвентаризации обязательно, а именно:

– при передаче имущества в аренду, выкупе, продаже, а также при преобразовании организации;

– перед составлением годовой бухгалтерской отчетности;

– при смене материально ответственных лиц;

– при выявлении фактов хищения, злоупотребления или порчи имущества;

Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38

|

|