Шпаргалка по инвестициям

ModernLib.Net / Кузнецова Светлана / Шпаргалка по инвестициям - Чтение

(Ознакомительный отрывок)

(Весь текст)

Светлана Александровна Кузнецова

Шпаргалка по инвестициям

ОПРЕДЕЛЕНИЕ ИНВЕСТИЦИЙ И ИХ ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ

Существует несколько определений понятия «инвестиции»:

1)

инвестиции– это вложение капитала с целью его последующего увеличения. При этом прирост капитал, полученный в результате инвестирования, должен быть достаточным, чтобы компенсировать инвестору отказ от имеющихся средств на потребление в текущем периоде, вознаградить его за риск и возместить потери от инфляции в будущем периоде;

2) с финансовой и экономической точек зрения

инвестиции– это долгосрочное вложение экономических ресурсов в целях создания и получения чистой прибыли в будущем, превышающей общий начальный вложенный капитал;

3)

инвестиции– вложение капитала в объекты предпринимательской деятельности и(или) иной деятельности в целях получения прибыли и(или) достижения иного полезного эффекта;

4)

инвестиции– расходы на расширение и обновление производства, связанные с введением новых технологий, материалов и других орудий и предметов труда.

В соответствии с Законом РФ «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений» под

инвестициямипонимаются денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и(или) достижения иного полезного эффекта.

Таким образом,

инвестиции– это капитал, вкладываемый в различные объекты деятельности для получения полезного эффекта. Это денежные средства, имущественные и интеллектуальные ценности государства, юридических и физических лиц, направленные на создание новых предприятий, развитие, реконструкцию и техническое переоснащение действующих, приобретение недвижимости, акций, облигаций и других ценных бумаг и активов с целью получения прибыли и (или) иного положительного эффекта.

Экономическое содержание инвестиций выражается в двух аспектах движения капитала:

1) инвестиции воплощаются в создаваемом инвестиционном объекте предпринимательской деятельности, образуя активы инвестора;

2) с помощью инвестиций осуществляется перераспределение ресурсов и средств между теми, у кого они в избытке, и теми, у кого они ограничены.

Инвестиции направлены на воспроизводство капитала, его поддержание и приращение. Объем и результативность инвестиций в основном определяют жизненный цикл экономики. Чем эффективнее происходят процессы расширенного воспроизводства капитала, тем успешнее и организованнее развиваются производственный потенциал и социальная инфраструктура страны.

ВИДЫ ИНВЕСТИЦИЙ

Существует следующая классификация инвестиций.

1. В зависимости от объекта инвестирования:

1)

реальные (капиталообразующие) инвестиции

– вложение в создание новых, реконструкцию и техническое перевооружение действующих предприятий. Это средства, направляемые как в основной, так и в оборотный капитал.

Реальные инвестиции на предприятии включают инвестиции:

– на развитие производства (реконструкцию и техническое перевооружение; расширение производства; выпуск новой продукции; модернизацию продукции и освоение новых ресурсов; приобретение нематериальных активов);

– на развитие непроизводственной сферы (жилищное строительство; сооружение спортивных и оздоровительных объектов и др.);

2)

финансовые инвестиции– вложение средств в ценные бумаги, активы других предприятий, банковские депозиты, долговые права.

По отношению к совокупности реальных и финансовых инвестиций на предприятиях применяют понятие инвестиционного портфеля, а инвестиции в различные виды активов, связанные единой инвестиционной политикой, называются

портфельными инвестициями;

3)

интеллектуальные инвестиции– подготовка специалистов на курсах, передача опыта, лицензий и ноухау, совместные научные разработки и др.

2. По характеру участия в инвестировании:

1)

прямые инвестиции– непосредственное участие инвестора в выборе объектов инвестирования и вложения средств;

2)

непрямые (косвенные) инвестиции– инвестирование, осуществляемое инвестиционными или иными финансовыми посредниками.

3. По периоду инвестирования:

1) краткосрочные инвестиции (не более 1 года);

2) долгосрочные инвестиции (более 1 года).

4. По формам собственности инвестора:

1)

частные инвестиции– вложения средств, осуществляемые гражданами, предприятиями негосударственных форм собственности;

2)

государственные инвестиции– инвестиции, осуществляемые центральными и местными органами власти и управления за счет средств бюджетов, внебюджетных фондов и заемных средств, а также предприятиями и организациями государственной формы собственности;

3)

иностранные инвестиции– вложения, осуществляемые иностранными гражданами, юридическими лицами, государствами, союзами государств и международными организациями;

4)

совместные инвестиции– вложения, осуществляемые субъектами данной страны и субъектами иностранных государств.

5. По региональному признаку – инвестиции внутри страны и за рубежом.

6. В зависимости от видов источников финансирования инвестиций: 1)

собственные(амортизационный фонд, прибыль, финансовые резервы);

2)

заемные(кредиты, облигационные займы);

3)

привлеченные(посредством эмиссии акций).

СУБЪЕКТЫ ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

К субъектам инвестиционной деятельности, осуществляемой в форме капитальных вложений, относятся:

1)

инвесторы(физические и юридические лица, создаваемые на основе договора о совместной деятельности, и не имеющие статуса юридического лица объединения юридических лиц, государственные органы, органы местного самоуправления, иностранные инвесторы).

К юридическим лицам относятся:хозяйственные товарищества и общества; акционерные общества; производственные кооперативы; государственные и муниципальные унитарные предприятия; некоммерческие организации.

Инвесторы осуществляют капитальные вложения на территории Российской Федерации с использованием собственных и (или) привлеченных средств в соответствии с законодательством РФ. Среди инвесторов – юридических лиц выделяются:

– предприятия и организации как

самостоятельные инвесторы;

–

институциональные инвесторы(финансово-кредитные учреждения, различные финансовые и инвестиционные фонды, общественные организации). Отличие их в том, что капитал, который они инвестируют, предварительно аккумулирован у других инвесторов (физических и юридических лиц);

2)

заказчики– уполномоченные на то инвесторами физические и юридические лица, которые осуществляют реализацию инвестиционных проектов. Они не вмешиваются в предпринимательскую и (или) иную деятельность субъектов инвестиционной деятельности, если иное не предусмотрено договором между ними. Заказчиком также могут быть инвесторы.

Заказчик, не являющийся инвестором, наделяется правами владения, пользования и распоряжения капитальными вложениями на период и в пределах полномочий, которые установлены договором и (или) государственным контрактом в соответствии с законодательством РФ;

3)

подрядчики– физические и юридические лица, которые выполняют работы по договору подряда и (или) государственному контракту, заключаемым с заказчиками в соответствии с Гражданским кодексом РФ. Подрядчики обязаны иметь лицензию на осуществление ими тех видов деятельности, которые подлежат лицензированию в соответствии с федеральным законом;

4)

пользователи объектов капитальных вложений– физические и юридические лица, в том числе иностранные, а также государственные органы, органы местного самоуправления, иностранные государства, международные объеди нения и организации, для которых создаются указанные объекты. Пользователями объектов капитальных вложений могут быть инвесторы.

Отношения между субъектами инвестиционной деятельности осуществляются на основе договора и (или) государственного контракта, заключаемых между ними в соответствии с Гражданским кодексом РФ.

ПРЯМОЕ УЧАСТИЕ ГОСУДАРСТВА В ИНВЕСТИЦИОННОЙ ДЕЯТЕЛЬНОСТИ

НАЛОГОВАЯ И АМОРТИЗАЦИОННАЯ ПОЛИТИКА ГОСУДАРСТВА

Прямое участие государства в инвестиционной деятельности:

1) РФ с иностранными государствами разрабатывает, утверждает и финансирует инвестиционные проекты;

2) из средств федерального бюджета и бюджетов субъектов РФ финансируются приоритетные инвестиционные проекты;

3) Правительство РФ формирует и утверждает перечень строек и объектов технического перевооружения для федеральных государственных нужд, финансируемых из федерального бюджета;

4) предоставление на конкурсной основе государственных гарантий по инвестиционным проектам из средств федерального бюджета, средств бюджетов субъектов РФ;

5) размещение на конкурсной основе средств федерального бюджета и средств бюджетов субъектов РФ для финансирования инвестиционных проектов;

6) проведение экспертизы инвестиционных проектов;

7) защита организаций РФ от поставок некачественных и устаревших техники, технологии и т. п.;

8) выпуск облигационных займов для финансирования инвестиционных проектов и др.

Амортизационная политикарегулирует начисления и использования амортизационных отчислений. Проводя амортизационную политику, РФ регулирует темпы и характер воспроизводства (повышает обновление основных фондов). Правильная амортизационная политика позволяет пред приятиям иметь необходимые инвестиционные средства для воспроизводства основных фондов.

Налоговая политика– система экономических, финансовых и правовых мер государства в формировании налоговой системы страны с целью реализовать те или иные задачи, стоящие перед обществом.

Принципы построения налоговой политики:соотношение косвенных и прямых налогов; применение прогрессивных ставок налогообложения и степень их прогрессивности или преобладание пропорциональных ставок; дискретность или непрерывность налогообложения; доступность применения налоговых льгот, характер и их цели; степень единообразия налогообложения для разного рода доходов и налогоплательщиков; налоговой базы методы формирования; соотношение федеральных, региональных и местных налогов.

Цели налоговой политики:участие государства в экономике, общественном воспроизводстве, направленное на стимулирование или ограничение хозяйственной деятельности; обеспечение потребностей власти в финансах, достаточных для проведения социальноэкономической политики, для выполнения органами власти и управления возложенных на них функций; обеспечение государственной политики регулирования доходов.

ГОСУДАРСТВЕННАЯ ИНВЕСТИЦИОННАЯ ПОЛИТИКА

ОСОБЕННОСТИ ИНВЕСТИЦИОННОЙ ПОЛИТИКИ НА СОВРЕМЕННОМ ЭТАПЕ

Государственная инвестиционная политика в РФ предусматривает:

наличие условий для развития в РФ инвестиционной деятельности; участие государства в инвестиционной деятельности.

Методы развития инвестиционной деятельности в РФ:совершенствование системы налогообложения и амортизационных отчислений; установление налоговых режимов; защита интересов инвесторов; предоставление льгот; расширение использования средств населения и внебюджетных источников финансирования жилищного строительства, развитие ипотечного жилищного кредитования; проведение антимонопольной политики; развитие финансового лизинга и залогов при осуществлении кредитования; проведение переоценки основных фондов с инфляцией; создание собственных инвестиционных фондов; участие государства в инвестиционной деятельности.

РФ с иностранными государствами разрабатывает, утверждает и финансирует инвестиционные проекты. Правительство РФ утверждает перечень строек и объектов технического перевооружения для государственных нужд, предоставляет на конкурсной основе государственные гарантии по инвестиционным проектам, размещает на конкурсной основе средства федерального бюджета и средства бюджетов субъектов РФ для финансирования инвестиционных проектов, размещает на возвратной, платной и срочной основе или закрепляет в государственной собственности соответствующую часть акций создаваемого акционерного общества.

Также проводит экспертизы инвестиционных проектов, защищает организации РФ от поставок некачественных техники, технологии и т. п., выпускает облигационные займы для финансирования инвестиционных проектов и др.

Гарантией для инвестора является стабильность условий и режима реализации инвестиционного проекта. Суть ее в том, что изменения в законодательстве, связанные с размером таможенных пошлин, федеральных налогов, увеличивают налоговую нагрузку на деятельность инвестора, не применяются в отношении инвестора, осуществляющего приоритетный инвестиционный проект в период его окупаемости, не более семи лет с начала финансирования.

Важную роль в инвестиционной политике РФ играют иностранные инвестиции, которые на территории РФ пользуются полной правовой защитой.

Иностранные инвестиции на территории РФ пользуются полной правовой защитой, которая обеспечивается законом.

Иностранные инвестиции в РФ не подлежат национализации и не могут быть подвергнуты конфискации, предусмотренно й законом. В случаях национализации иностранному инвестору выплачивается быстрая и адекватная компенсация.

ПОНЯТИЕ ИНВЕСТИЦИОННОГО ПРОЕКТА, СОДЕРЖАНИЕ, КЛАССИФИКАЦИЯ

Инвестиционный проект –комплексный план мероприятий, направленный на создание нового или реконструкцию действующего производства товаров и услуг, для достижения стратегических целей фирмы, получения экономического и другого положительного эффекта.

Под

инвестиционным проектомв узком смысле понимается комплект документов, содержащий обоснованную цель предстоящей деятельности и определенные мероприятия, направленные на ее достижение.

Поэтому «инвестиционный проект» можно трактовать как:

1) деятельность, мероприятие, предполагающие осуществление комплекса какихлибо действий, обеспечивающих достижение определенных целей (получение определенных результатов);

2) система, включающая в себя определенный набор организационноправовых и расчетно-финансовых документов, необходимых для осуществления какихлибо действий или описывающих такие действия.

В нем раскрываются возможности фирмы (резюме), виды товаров (услуг), рынки сбыта товаров (услуг), конкуренция на рынках сбыта, план маркетинга, план производства, финансовый план.

Классификация инвестиционного проекта:

1) по количеству участников и степени влияния на окружающий мир:

– малые проекты – планы расширения производства, ассортимента выпускаемой продукции. Имеют небольшие сроки реализации;

– средние проекты – проекты реконструкции и технического перевооружения существующего производства продукции. Реализуются поэтапно, по производствам, по разработанным графикам поступления всех ресурсов;

– крупные проекты – объекты крупных предприятий, основанные на идее промышленного производства продукции, необходимые дляудовлетворения спроса;

– мегапроекты – целевые инвестиционные программы, содержащие взаимосвязанные конечным продуктом проекты. Бывают международными, государственными, региональными;

– глобальные проекты, их реализация влияет на экономическую, социальную или экологическую ситуацию на Земле;

– крупномасштабные проекты, их реализация влияет на экономическую, социальную или экологическую ситуацию в других странах;

– проекты регионального, городского (отраслевого) масштаба, реализация их влияет на экономическую, социальную и экологическую ситуацию в определенном регионе, не оказывает влияния на ситуацию в других регионах;

2) по основным сферам деятельности: социальные; экономические; организационные; технические; смешанные;

3) по длительности: краткосрочные (до 3 лет); среднесрочные (3–5 лет); долгосрочные (свыше 5 лет);

4) по сложности: простые; сложные; очень сложные.

ЭТАПЫ РАЗРАБОТКИ И РЕАЛИЗАЦИИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Инвестиционные проекты могут носить инновационный характер. Несмотря на многообразие возможных идей, каждый инвестор оценивает свои финансовые возможности, уровень конкуренции, отдачу на вложенный капитал, риск и другие факторы реализации проекта в будущем.

Любой инвестиционный проект проходит три этапа разработки и реализации: предынвестиционный, инвестиционный и эксплуатационный, составляющие в своей совокупности его жизненный цикл.

Первый предынвестиционный этап включает в себя следующие мероприятия:

– проверку первоначального замысла проекта;

– составление задания на разработку и обоснование проекта;

– разработку бизнес-плана;

– выбор местоположения объекта;

– выделение инвестиций на проектирование;

– проведение тендеров на проектирование;

– выбор проектной организации и заключение с ней договора;

– разработку техникоэкономического обоснования проекта;

– разработку проектносметной документации;

– утверждение проектносметной документации;

– отвод земли под строительство;

– получение разрешения на строительство;

– проведение тендеров на строительство;

– разработку рабочей документации;

– заключение подрядного договора.

Степень предынвестиционных исследований варьируется от требований инвестора, по возможности финансирования со времени, отведенного на их проведение. Выделяют

три уровня предынвестиционных исследований:

исследования возможностей; подготовительные, или предпроектные, исследования; оценка осуществимости или техникоэкономические исследования. Обобщающим документом предынвестиционных исследований является бизнес-план инвестиционного проекта.

Стоимость проведения предынвестиционной стадии исследований в общей сумме капитальных вложений довольно велика.

Инвестиционный этапреализации проекта состоит из следующих мероприятий: строительства объектов, входящих в проект; монтажа оборудования; пусконаладочных работ; производства опытных образцов; выхода на проектную мощность. В течение инвестиционного этапа осуществления проекта формируются активы предприятий, заключаются контракты на поставку сырья, комплектующих, производится набор рабочих и служащих, формируется портфель заказов.

Эксплуатационный этаппроекта существенно влияет на эффективность вложенных средств в проект. Чем дальше будет отнесена во времени его верхняя граница, тем больше будет совокупный доход. В течение этой фазы осуществляется текущий мониторинг экономических показателей проекта, для того чтобы инвестор мог соотносить результативность проекта со своими ожиданиями

БИЗНЕС-ПЛАН ИНВЕСТИЦИОННОГО ПРОЕКТА

Бизнес-планомявляется строго структурированный, требующий необходимой проработки документ, который описывает цели предприятия и способы и х осуществления. Специфика бизнес-плана состоит не только в точности и достоверности количественных показателей, но и в содержательном обосновании идей проекта, их качестве.

бизнес-план рассматривается как инструмент для привлечения финансов, а для инвесторов является гарантией стабильного и оптимального вложения капитала. Тщательное обоснование бизнес-плана находит у инвесторов уверенность в результативности и безопасности вложений.

Состав бизнес-плана и степень его структуры зависят от масштабов, размеров и отраслевой принадлежности проекта. Идее и разработке бизнес-плана предшествует определение и обоснование целей проекта, сбор и обработка достоверной информации широкого перечня вопросов. Полный объем этой информации во время реализации проекта постоянно увеличивается, поэтому рекомендуется готовить два варианта одного бизнес-плана. Первый – это своеобразный внутренний бизнес-план, практическое руководство к действию; второй – это внешний бизнес-план, предназначенный для потенциальных партнеров.

Внутренний бизнес-план предназначен служить рабочим документом внутри фирмы, должен концентрировать в себе весь объем информации, необходимой для решения конкретных задач и прогнозирования развития событий при выполнении отдельных мероприятий и мониторинга.

Структура бизнес-плана включает в себя:

1) краткое содержание;

2) анализ положения дел в данной отрасли;

3) смысл будущего проекта;

4) исследование и анализ рынка;

5) план маркетинга;

6) производственный план;

7) организационный план и управление персоналом;

8) степень риска;

9) финансовый план;

10) приложения.

Характерным свойством бизнес-плана является краткость изложения, достигающаяся за счет отчетливой структуры разделов, отражающих разные стороны достижения поставленных целей.

Составление бизнес-плана необходимо для того, чтобы владелец капитала, сверяясь с включенными в него показателями, мог делать выводы о том, все ли идет в соответствии с целями, и в случае необходимости принять меры по исправлению положения.

К внешним факторам реализации бизнес-плана относятся: экономическая ситуация в стране; спрос потребителей; появление новых технологий и инноваций; изменение политики конкурентов и др.

Самый действенный бизнес-план может потерять актуальность и целесообразность при изменении условий его реализации и осуществлении, и инвестор своевременно не внесет соответствующие коррективы.

УЧЕТ ИНФЛЯЦИИ ПРИ ПРИНЯТИИ ИНВЕСТИЦИОННЫХ РЕШЕНИЙ

Инфляция влияет на величину эффективности инвестиционного решения, на условия финансовой реализуемости, потребность в финансировании и эффективность участия в проекте собственного капитала. Это влияние заметно для проектов с временным инвестиционным циклом (в добывающей промышленности), или (и) требующих значительной доли заемных средств, или (и) реализуемых с одновременным использованием нескольких валют (многовалютные проекты). Инфляция должна учитываться при исследовании влияния на реализуемость и эффективность проектов неопределенности и риска.

Учет инфляции осуществляется с использованием:

– общего индекса рублевой внутренней инфляции, определяемого с учетом корректируемого рабочего прогноза хода инфляции;

– прогнозов курса рубля;

– прогнозов внешней инфляции;

– прогнозов изменения во времени цен на продукцию и ресурсы (на газ, нефть, энергоресурсы, оборудование и т. д.), прогнозов изменения уровня средней заработной платы и других укрупненных показателей на перспективу;

– прогноза налоговых ставок, пошлин, ставок рефинансирования ЦБ РФ и др., финансовых нормативов регулирования государства.

Инфляция влияет:

– на показатели цен;

– на финансовую потребность;

– на потребность в оборотном капитале.

Порядок прогноза инфляции

Для начала необходимо установить, к какой категории инфляции относится проект:

– если приняты меры для уменьшения влияния инфляции на потребность в финансировании, то для проектов второй категории следует использовать минимально возможный уровень инфляции (например, производить расчет в текущих ценах). Для проектов первой категории из всех обоснованных прогнозов инфляции следует выбирать максимальный;

– если такие меры не приняты, то наряду с описанными предельными прогнозами инфляции необходимо рассмотреть сценарии, связанные с наиболее быстрым (из реально прогнозируемых) снижением инфляции от принятой максимальной до принятой минимальной величины;

– оценить нижний предел возможных изменений одной из характеристик изменения валютного курса (например, цепных индексов внутренней инфляции иностранной валюты), в том числе из соображений соотношения долларовых цен на продукцию: по проекту и существующих (внутри страны и за рубежом).

Помимо этого, финансовая реализуемость и эффективность проекта должны проверяться при различных уровнях инфляции в рамках оценки чувствительности проекта к изменению внешних условий.

При прогнозе инфляции следует учитывать официальные сведения, а также экспертные и прочие оценки, учитывающие дефлятор ВНП, и (или) индексы цен по достаточно большой «корзине» постоянного состава.

ПОНЯТИЕ И ПРИНЦИПЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННОГО ПРОЕКТА

Эффективность инвестиционного проектаотражает соответствие проекта целям и интересам его участников. Необходимо оценивать следующие виды эффективности:

1) эффективность проекта в целом (включает в себя общественную (социальноэкономическую) и коммерческую (финансовую) эффективность проекта);

2) эффективность участия в проекте (определяется с целью проверки реализуемости инвестиционного проекта и заинтересованности в нем всех его участников).

Основные принципы оценки эффективности инвестиционных проектов:

1) рассмотрение и анализ проекта от проведения предынвестиционных исследований до прекращения проекта;

2) моделирование денежных потоков;

3) сопоставимость условий сравнения различных проектов для качественного выбора альтернативных решений об инвестировании;

4) положительность и максимум эффекта.

Для инвестора эффективным будет такой инвестиционный проект, при котором эффект от его реализации положителен;

5) учет фактора времени;

6) учет предстоящих затрат и поступлений;

7) учет всех наиболее существенных последствий проекта;

8) учет наличия разных участников проекта, несовпадения их интересов;

9) учет влияния на эффективность инвестиционного проекта потребности в оборотном капитале (ее росте), необходимом для функционирования создаваемых в ходе реализации проекта производственных фондов, и их расширенного воспроизводства;

10) оценка влияния инфляции, возможности использования при реализации проекта нескольких валют;

11) учет влияния неопределенностей и рисков реализации инвестиционного проекта.

Основными показателями, используемыми для расчетов эффективности инвестиционного проекта, являются:

– коммерческая (финансовая) эффективность, показывающая финансовые результаты реализации инвестиционного проекта;

– бюджетная эффективность, отражающая финансовые последствия реализации проекта для бюджетов различных уровней и внебюджетных фондов;

– экономическая эффективность, учитывающая соотношение затрат и результатов по инвестиционному проекту;

– социальная эффективность, отражающая социальные последствия реализации инвестиционного проекта;

– экологическая эффективность, характеризующая экологические последствия реализации инвестиционного проекта.

СИСТЕМА ПОКАЗАТЕЛЕЙ ДЛЯ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

1.

Показатели коммерческой (финансовой) эффективности. При расчете

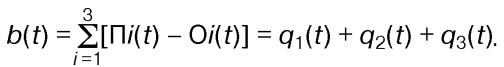

коммерческой эффективностив качестве эффекта выступает поток реальных денег. При осуществлении инвестиционного проекта выделя ю тся три вида деятельности: инвестиционная, операционная и финансовая, в рамках каждогоиз которых происходит приток Пi(t) и отток Оi(t) денежных средств. Поток реальных денег (q(t)) – разность между притоком и оттоком денежных средств от инвестиционной и операционной деятельности в каждом периоде осуществления проекта: q(t) = [П1(t) – O1(t) + П1(t) – O2(t)] = q1(t) + q2(t).

Сальдо реальных денег– разность между притоком и оттоком денежных средств от всех трех видов деятельности также на каждом шаге расчета: 2.

Показатели бюджетной эффективности, отражающие последствия осуществления инвестиционного проекта на федеральный, региональный и местный бюджеты. Основной показатель бюджетной эффективности – бюджетный эффект, отражающий лишь ту часть эффекта, которая поступает в бюджет: Бt = Дt – Pt.

Интегральный бюджетный эффект– сумма дисконтированных годовых бюджетных эффектов за весь срок реализации инвестиционного проекта или как превышение интегральных доходов бюджета над интегральными бюджетными расходами. 3.

Показатели экономической эффективности, отражающие затраты и результаты по проекту и учитывающие как интересы его участников, так и интересы страны, региона или города.

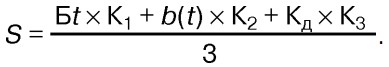

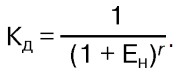

Выбор различных проектов, в реализации которых участвует государство (регион), проводится по наибольшему значению показателя интегрального народно хозяйственного экономического эффекта. При оценке нескольких инвестиционных проектов и выборе их целесообразно ввести дополнительный сводный показатель эффективности, включающий в себя совокупность всех трех вышеприведенных показателей: К1,2,3 – коэффициенты увеличения (снижения) значимости показателя. При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения их к начальному времени внедрения проекта. Для этого используется норма дисконта (Е), равная приемлемой для инвестора норме дохода на капитал. Приведение к начальному (базисному) моменту времени затрат, результатов и эффектов, имеющих место на 1 м шаге расчета, удобно проводить путем их умножения на коэффициент дисконтирования (Кд), определяемый по формуле:

МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

Различают как простые, так и сложные методы оценки инвестиционного проекта.

К простым методам оценки инвестиционных проектов относят:

1) определение срока окупаемости инвестиций – это период времени, в конце которого сумма прироста денежных средств от реализации инвестиционного проекта будет равна первоначальной сумме вложения капитала в инвестиционный проект. То есть срок окупаемости характеризует период времени, в течение которого сделанные инвестором вложения в проект возместятся доходами от его реализации.

Конец бесплатного ознакомительного фрагмента.

|

|