Добровольное страхование

ModernLib.Net / Юриспруденция / Кузнецова Оксана / Добровольное страхование - Чтение

(Весь текст)

Оксана Кузнецова

Добровольное страхование

Практическое пособие

Аббревиатуры и сокращения

1. Нормативные документы

ГК РФ– Гражданский кодекс Российской Федерации: часть первая от 30 ноября 1994 г. № 51-ФЗ; часть вторая от 26 января 1996 г. № 14-ФЗ; часть третья от 26ноября 2001 г. № 146-ФЗ; часть четвертая от 18 декабря 2006 г. № 230-ФЗ

Закон о медицинском страховании–Закон РФ от 28 июня 1991 г. № 1499-1 «О медицинском страховании граждан в Российской Федерации»

Закон об организации страхового дела– Закон РФ от 27 ноября 1992 г. № 4015-1 «Об организации страхового дела в Российской Федерации»

Закон об ОСАГО–Федеральный закон от 25 апреля 2002 г. № 40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств»

Закон об основах туристской деятельности– Федеральный закон от 24 ноября 1996 г. № 132-ФЗ «Об основах туристской деятельности в Российской Федерации»

Основы законодательства об охране здоровья– Основы законодательства Российской Федерации об охране здоровья граждан (утверждены Верховным Советом РФ 22 июля 1993 г. № 5487-1)

2. Прочие сокращения

БТИ– бюро технической инвентаризации

ДМС– добровольное медицинское страхование

ДТП– дорожно-транспортное происшествие

ЛПУ– лечебно-профилактическое учреждение

МУ– медицинское учреждение

ОМС– обязательное медицинское страхование

орган ЗАГС– орган записи актов гражданского состояния

ОСАО– открытое страховое акционерное общество

СО– страховое общество

СК– страховая компания

СМО– страховая медицинская организация

Росстрахнадзор– Федеральная служба страхового надзора

Коротко о главном

Из этой книги вы узнаете о том, как правильно заключить договор страхования и получить компенсацию по страховому случаю. В ней содержатся разделы по наиболее популярным и востребованным в настоящее время видам страхования: «классическим», таким как страхование жизни, здоровья и имущества, и только развивающимся, таким как ипотечное страхование, страхование туристов.

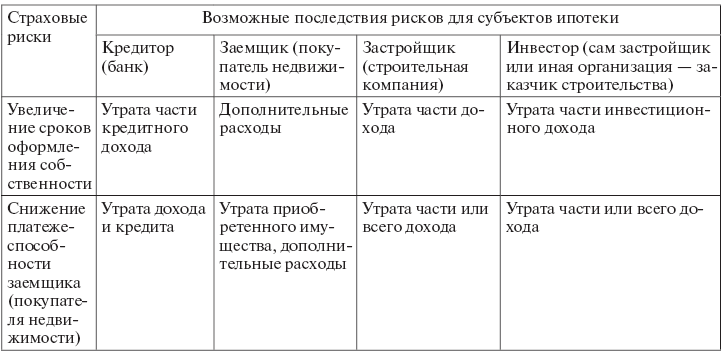

Преимущество данной книги в простой и доступной манере изложения информации, которая основана на изучении действующего законодательства и содержит множество жизненных примеров и случаев из судебной практики. Наиболее сложные вопросы отражены в виде кратких резюме и таблиц, благодаря чему понять тему становится немного проще. В приложении представлены примерные образцы документов, используемые в страховании.

Прочитав эту книгу до конца, вы сможете уверенно принимать решения по интересующим вас вопросам, связанным со страхованием, а также помогать друзьям и близким своими советами; будете четко представлять себе, какие «подводные камни» могут попасться при оформлении документов и на что стоит обратить внимание; узнаете порядок действий при наступлении страхового случая, в том числе о том, как правильно вести себя с представителями страховой компании и другими заинтересованными лицами.

Не зря говорят: предупрежден, значит, вооружен!

1. Что такое страхование

Определение страхования содержится в Законе об организации страхового дела.

Страхование – это отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов РФ и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств страховщиков.

При этом

страхователямипризнаются юридические лица и

дееспособные физические лица(т. е. граждане), заключившие со страховщиками договоры страхования либо являющиеся страхователями в силу закона.

Страховщики –это юридические лица (организации), созданные в соответствии с законодательством Российской Федерации для осуществления страхования.

Страховщики и страхователи – это основные действующие лица рынка страховых услуг.

Страхование может осуществляться в

добровольнойи

обязательнойформах. Условия обязательного страхования определяются

федеральными законами.Добровольное страхование исполняется на основании

договорови

правил страхования –эти нормы страховщики принимают и утверждают самостоятельно в соответствии с ГК РФ и Законом об организации страхового дела.

Страховщики предлагают свои услуги в виде

страховых программ.Называться они могут как угодно: «Комфорт Плюс», «Престиж» и т. п. В рамках каждой из этих программ конкретный вид имущества страхуется на тех или иных базисных условиях.

Страховать можно практически все: не только конкретные

материальные вещи,но и

имущественные праваили даже

ответственность.Основными видами страхования являются страхование жизни и здоровья (личное страхование), ипотечное страхование, страхование имущества, накопительное, страхование туристов, автомобиля и проч.

Конечно, у каждого страховщика свои требования, но в любом случае, когда вы обратитесь к страховщику, он первым делом спросит вас о

предмете страхованияи

предполагаемых рисках,после чего предложит перечень страховых программ, которые могут подойти вам с учетом высказанных пожеланий. Также в первую очередь вам придется ознакомиться с

правилами страхования –они у каждого страховщика свои.

Чтобы рассчитать

страховой тариф,страховщик попросит вас заполнить анкету, содержащую общие сведения о вас как о страхователе и о том, что вы желаете застраховать. Также, вполне возможно, вам придется показать страховщику оригиналы или копии имеющихся у вас документов. Например, если вы страхуете свой дом вместе с пристройками, то придется показать свидетельство о праве собственности на указанное недвижимое имущество или иной документ, подтверждающий ваше право на него, а также техническую документацию – для наглядности расположения помещений и пристроек.

На основании предоставленной ему информации и своих страховых тарифов страховщик сделает расчет

страховой премии.Если сумма вас устроит – берете

форму договора,проверяете, если все устраивает, заполняете и подписываете.

Любой договор страхования должен содержать такие сведения и реквизиты, как:

1) номер договора;

2) заглавную и вводную части;

3) общие и индивидуальные условия;

4) условия выплаты страховой суммы;

5) условия досрочного расторжения договора;

6) срок действия договора;

7) подписи сторон.

Текст договора страхования имущества составляет страховщик. При этом должны быть использованы четкие и понятные страхователю формулировки. Как показывает практика, любые неясности и двусмысленность трактуются в пользу страхователя.

Общие условия договораопределяются исходя из правил страхования имущества конкретного типа. Таким образом, общие условия устанавливают:

– перечень страхуемых дисков;

– тип предоставляемых

гарантий;

– взаимные

обязательства сторон.

После внесения страховой премии (первого взноса) вы получаете на руки

страховой полис –основной документ, который обычно печатается на цветной бумаге. В нем в краткой форме изложена самая суть договора страхования: кто и что страхует, на какой срок и какую сумму?

Такова основная схема заключения договора страхования. А теперь поговорим о том, каким образом вы сможете получить у страховщика возмещение при наступлении страхового случая. Обо всем этом подробно сказано в

условиях договора.Вот для примера перечень ваших

обязанностей при наступлении страхового случая по договору страхования имущества:

1) принять необходимые меры для предотвращения или уменьшения ущерба в отношении застрахованного имущества;

2) незамедлительно заявить об этом событии в соответствующие компетентные органы. Не позднее определенного правилами и договором срока известить о происшедшем страховую организацию, а именно: представить в письменном виде информацию об обстоятельствах возникновения и размере понесенного ущерба;

3) предоставить страховой организации право участия в спасении застрахованного имущества, а также выполнить рекомендации страховщика по уменьшению ущерба;

4) до осмотра страховой организацией сохранить пострадавшее имущество в том виде, в котором оно оказалось после страхового случая. Разрешается изменять картину убытка, только если это диктуется требованием безопасности, уменьшением размеров ущерба или по истечении определенного в правилах или в договоре срока после уведомления страховщика об убытке;

5) представить эксперту страховой организации документы, подтверждающие наличие имущества и его действительную стоимость на момент страхового события, если имущество страхуется по балансовой стоимости.

В свою очередь, после получения от страхователя сообщения об убытке страховая организация (страховщик) обязана:

1) принять заявление страхователя к рассмотрению;

2) совместно со страхователем произвести осмотр места события и составить акт о нанесении ущерба застрахованному имуществу;

3) при признании случая страховым выплатить страховое возмещение;

4) при отказе в выплате страхового возмещения сообщить страхователю об этом в письменной форме с мотивированным обоснованием причин отказа.

Если в договоре конкретная сумма страховой выплаты не оговорена и зависит от оценки ущерба, то размер этого ущерба определяет страховая организация, после чего она же производит подсчет размера страховой выплаты. На примере имущественного страхования формула подсчета может выглядеть следующим образом:

Страховая выплата = Сумма ущерба х Страховая сумма: Стоимость имущества на момент наступления страхового случая

Из суммы ущерба, подлежащего возмещению страховой организацией, вычитается

франшиза –невозмещаемая часть ущерба, определенная в договоре.

Страховое возмещение не выплачивается, в частности, если имели место следующие события или действия:

– события, не являющиеся страховым случаем в соответствии с договором страхования (например, если риск не был застрахован);

– нарушение страхователем правил и условий договора страхования;

– сообщение страхователем заведомо ложных сведений об объекте страхования, что повлекло за собой неправильную оценку степени риска;

– полное возмещение ущерба ответственным за него лицом. Если ущерб был возмещен частично, то страховая организация оплачивает разницу между суммой, подлежащей оплате по условиям страхования, и суммой, полученной от третьих лиц.

2. Личное страхование

2.1. От каких случаев можно застраховать себя и своих близких

Согласно Закону об организации страхового дела

объектами личного страхованиямогут быть имущественные интересы, связанные:

1) с дожитием граждан до определенного возраста или срока, со смертью, с наступлением иных событий в жизни граждан (страхование жизни);

2) с причинением вреда жизни, здоровью граждан, оказанием им медицинских услуг (страхование от несчастных случаев и болезней, медицинское страхование).

По мнению экспертов,

страхование жизниполучает в России все большее распространение, и это понятно, ведь страхование для граждан – реальная и эффективная защита для себя и своей семьи от различных коллизий, которые может преподнести жизнь. По итогам 2006 г. взносы по договорам страхования жизни по всей стране составили 16 млрд руб., т. е. в среднем каждый россиянин потратил на страхование жизни около 120 руб.!

Существуют различные

варианты страхования жизни.Самые распространенные из них – накопительное страхование; страхование от несчастного случая; смешанное страхование.

Страхование жизни на определенный срок –наименее дорогая форма такого рода страхования; она обеспечивает защиту, но не имеет характера сбережений. По полису страхования жизни на определенный срок страховая компания обязана уплатить выгодоприобретателю оговоренную в полисе сумму в случае смерти застрахованного лица в период действия полиса. После окончания периода страхования страховой взнос клиенту не возвращается. Страхование жизни на определенный срок возможно на различных условиях. Наибольшее распространение имеет

стандартный полис на срок без особых условий,который оформляется на фиксированное количество лет (1 год, 5 лет, 10 лет или до 65 лет). Хотя такой стандартный полис наименее дорогой из всех видов страхования жизни, его стоимость возрастает в зависимости от возраста застрахованного, и поэтому для лиц 60 лет и старше он может быть очень дорогим.

В развитых странах доля страховых компаний в инвестировании экономики составляет около 30 %. На страхование жизни там приходится более половины всех страховых взносов, причем страховые взносы на душу населения колеблются от 1 тыс. до 4 тыс. долл., а соответствующие поступления страховых взносов в ВВП составляют от 4 (США) до 10 % (Япония). Что касается России, то по данным Росстрахнадзора, лицензию на ведение предпринимательской деятельности в сфере страхования жизни на начало 2005 г. имели 453 компании, или около половины страховщиков России. Нововведение, вступившее в силу с 1 июля 2007 г., обособило компании, занимающиеся страхованием жизни, от прочих страховщиков. Создание специализации резко уменьшило число компаний, занятых в этой сфере. По нашему мнению, введение такого новшества явилось преждевременным, ведь развитие предпринимательской деятельности в сфере страхования жизни во многом зависит от уровня жизни населения, а в нашей стране уровень жизни далеко не так высок, как нам хотелось бы!

Личное страхование имеет довольно длительную историю и восходит к началу нашей эры. Так, в древней Индии формировались денежные фонды для благотворительных целей, а у древних иудеев существовали коммунальные учреждения, которые собирали средства с целью взаимопомощи. Такие же фонды создавались и в Римской империи, где они существовали в виде коллегий. Из этих фондов оказывалась финансовая помощь членам коллегии в различных затруднительных ситуациях, в том числе и для поддержания родственников умершего.

В России страхованием жизни впервые стало заниматься учрежденное в 1846 г. СО «Саламандра». Появившееся в 1881 г. СО «Россия» проводило уже все три вида страхования жизни: страхование на случай смерти, на дожитие и смешанное страхование, которое объединяло первые два. Со временем стало возможным получить защиту от рисков инвалидности, гибели в трудоспособном возрасте. Затем появилось и страхование пенсионного обеспечения. По некоторым данным, к 1918 г. российские страховые общества вышли на ведущие позиции в мире в области страхования жизни.

В настоящее время страхование жизни является одним из наиболее представительных и динамично развивающихся направлений страхования. О различных видах страхования жизни речь пойдет в отдельной главе.

2.2. Отличие добровольного и обязательного медицинского страхования

В некоторых случаях государство обязывает работодателей страховать жизнь и здоровье своих работников.

Обязательное медицинское страхование (ОМС)является составной частью государственного социального страхования. Оно обеспечивает всем гражданам Российской Федерации равные возможности в получении медицинской и лекарственной помощи, но только в объемах и на условиях, определенных специальными государственными программами.

Обязательное медицинское страхование осуществляется в рамках

программ государственных гарантий оказания гражданам Российской Федерации бесплатной медицинской помощи.Первая такая программа была утверждена постановлением Правительства РФ от 11 сентября 1998 г. № 1096. В настоящее время постановлением Правительства РФ от 15 мая 2007 г. № 286 утверждена программа на 2008 г. Она включает в себя виды, нормативы объема медицинской помощи, подушевые нормативы финансирования программы и порядок формирования тарифов на медицинскую помощь, предоставляемую гражданам бесплатно, и др.

Добровольное медицинское страхование(ДМС) осуществляется на основе программ ДМС и обеспечивает гражданам дополнительные медицинские и иные услуги сверх установленных программами обязательного медицинского страхования.

В Концепции развития страхования в Российской Федерации, одобренной распоряжением Правительства РФ от 25 сентября 2002 г. № 1361-р, подчеркивается, что приоритетными направлениями в развитии добровольного личного страхования должны стать страхование жизни и пенсионное страхование. В Законе о медицинском страховании дается общее определение договора медицинского страхования.

Договор медицинского страхованияявляется соглашением между страхователем и страховой медицинской организацией, в соответствии с которым последняя обязуется организовывать и финансировать предоставление застрахованному контингенту медицинской помощи определенного объема и качества или иных услуг по программам обязательного медицинского страхования и добровольного медицинского страхования.

Общим для ОМС и ДМС является

договорная основа взаимоотношений участников –страховщика, страхователя и медицинской организации. Понять отличия этих двух видов страхования поможет сравнительная таблица:

Пример

Гражданка М. обратилась с иском к СК «Страховщик Плюс» о возмещении расходов по оплате медицинской помощи, полученной в родильном доме, не участвующем в реализации территориальной программы ОМС, с которым у страховщика нет договора на предоставление лечебно-профилактической помощи. Свои требования истица мотивировала тем. что в рамках базовой программы ОМС гражданам бесплатно предоставляется амбулаторно-поликлиническая и стационарная помощь в учреждениях здравоохранения любой организационно-правовой формы при беременности, родах и в послеродовой период. Суд отказал М. в иске, поскольку решение о получении платной медицинской услуги было принято истицей самостоятельно, в расчете на более высокую квалификацию врачей. Оказание медицинской помощи на платной основе не противоречит действующему законодательству. В соответствии со ст. 20 Основ законодательства об охране здоровья граждане имеют право на дополнительные и иные услуги на основе программ ДМС, за счет средств предприятий, учреждений и организаций, своих личных средств и иных источников, не запрещенных законодательством Российской Федерации.

Хотя закон подробно регулирует процедуру назначения лекарственных средств, в медицинской практике встречаются случаи давления на пациента или его родственников с целью убедить в необходимости лечения платными и, как правило, дорогостоящими препаратами.

Пример

Гражданкам, предъявила иск больнице о возмещении расходов по приобретению лекарства неотон на сумму 7600 р. Поводом послужило то, что по настоянию врачей истица была вынуждена приобрести вышеуказанный препарат якобы для спасения жизни отца. Страховая компания, проведя экспертизу медицинской помощи, отказалась возместить М. затраты по приобретению неотона, который не входит в перечень жизненно необходимых лекарственных средств, утвержденный в рамках программы государственных гарантий.

В ходе судебного разбирательства представителям больницы удалось доказать правомерность своих действий. Отец истицы на самом деле находился в критическом состоянии и нуждался в эффективной лекарственной помощи. Порядок назначения лекарственного средства был также соблюден: лечащий врач согласовал назначение неотона с заведующим отделением, а уже на следующий день после госпитализации отца М. применение препарата неотон было одобрено клинико-экспертной комиссией, о чем свидетельствовала запись в истории болезни. Отдельным предметом спора стал вопрос о том, действительно ли врач предупредил истицу о платном характере лекарственной помощи. Представитель больницы пояснил, что информирование пациентов (их близких) осуществляется посредством стендов и брошюр в приемном помещении. Суду это показалось достаточным: М. было отказано в иске со ссылкой на ее добровольное решение приобрести неотон и соблюдение лечащим врачом процедуры назначения препарата. В том же процессе представитель истицы заметил, что во избежание претензий каждому лечащему врачу следует брать расписку от пациента о разъяснении ему порядка получения платной лекарственной помощи.

Подобные случаи на практике встречаются довольно часто, поэтому на территории некоторых областей действует порядок обязательного письменного информирования заказчика платной медицинской услуги об имеющейся альтернативе в виде бесплатной медицинской помощи.

В отличие от классических видов страхования при добровольном медицинском страховании страховая выплата производится не в денежной, а в

натуральной форме: ввиде пакета медицинских и иных услуг, оплаченных страховщиком. Таким образом, ДМС является особым видом страхования, так как выгодоприобретатель (застрахованный) является потребителем страховой и одновременно медицинской услуги.

Эта особенность медицинского страхования играет важную роль в решении вопроса о пределах ответственности страховщика перед застрахованными гражданами. Предусмотренное законом сотрудничество страховой организации с лечебным учреждением при оказании гражданам медицинской помощи делает страховщика ответственным за качество организации данного процесса и в какой-то степени за качество его результатов.

2.3. Добровольное страхование жизни

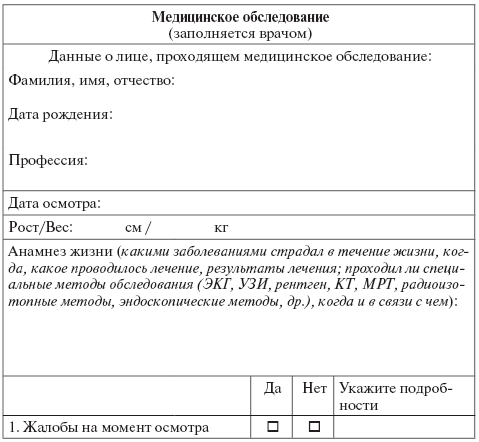

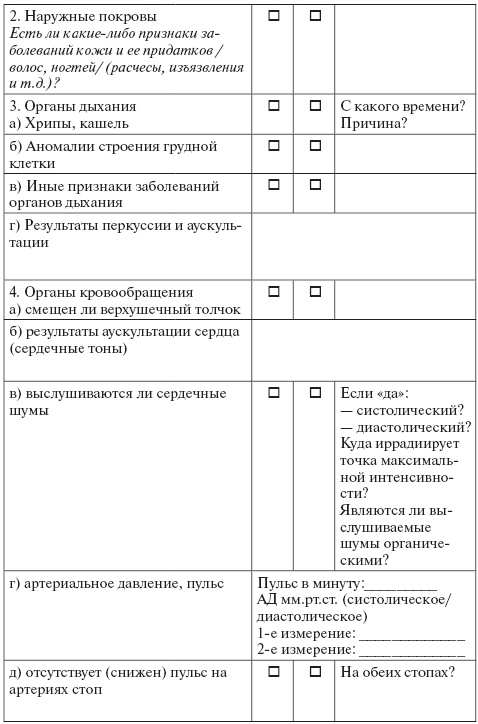

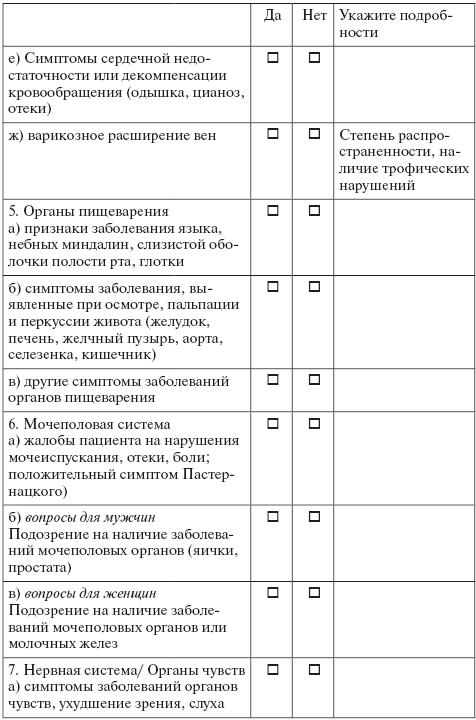

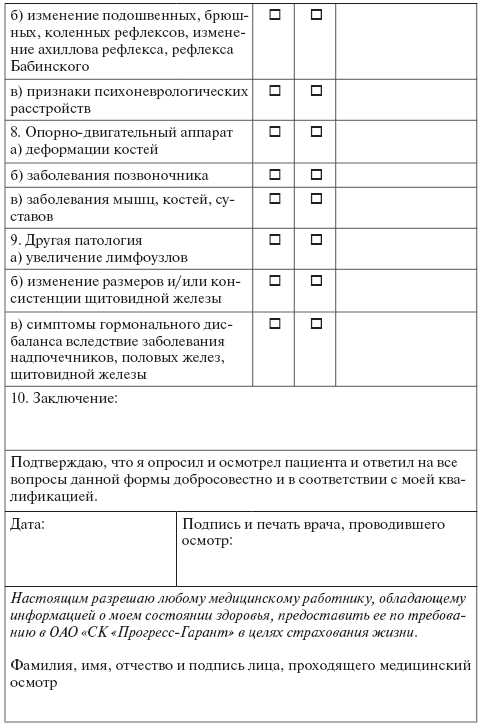

Страховать свою жизнь – это нормальное явление во всех без исключения развитых странах. Это проявление заботы о близких людях. Среди множества видов страхования жизни можно выбрать: – страхование на определенный срок (без накопления); – накопительное страхование; – смешанное страхование; – пожизненное страхование. Застраховать на определенный срок можно собственную жизнь или жизнь другого лица при его письменном согласии. Если в течение срока действия договора смерть застрахованного не наступает, то никаких выплат не производится. Тарифы по данному виду страхования меньше, чем по договорам пожизненного страхования, где частота наступления страховых случаев выше. Застрахованными по договору пожизненного страхования могут быть лица в возрасте до 60–70 лет – у каждого страховщика верхний предел максимального возраста установлен свой. И это правильно: с точки зрения страховщика вероятность наступления смерти человека в возрасте, скажем, 90 лет составляет практически 99,9 %; идти на заведомо высокий риск компании не имеет смысла. Лиц, которые получат страховую выплату после смерти застрахованного лица (выгодоприобретателей), может быть одно, два и больше. Договоры заключаются на срок от одного года до 20 лет, но не более чем на период, по истечении которого застрахованный достигнет возраста 60 или 70 лет. Итак, на предварительном этапе работы с вами страховщик оценивает риск и принимает решение по следующим вопросам: – следует ли принимать риск на страхование? – нет ли причин подозревать вас в нечестности? – к какой рисковой группе следует отнести предлагаемый к страхованию риск? – на каких условиях принимать риск на страхование? Решение о принятии на страхование рисков в личном страховании (риски наступления смерти по различным причинам, риски наступления нетрудоспособности, возникновения заболеваний и т. д.) страховщик не примет без объективного анализа медицинских и финансовых рисков. Это означает, что медицинского обследования и предоставления документов о материальном положении страхуемого не избежать. Оно и понятно: на жизнь, здоровье и трудоспособность человека оказывают влияние факторы, которые сложно оценить и спрогнозировать по тем ответам, которые вы проставите в анкете. Примерная форма карты медицинского обследования, которая подлежит заполнению до момента принятия страховщиком окончательного решения о готовности страхования заявленных рисков, приведена в приложении 1.

Условия добровольного страхования жизни.В договоре страхования жизни рекомендуется соблюдать следующие условия: 1) страховая сумма «привязывается» к реальным потребностям страхователя или выгодоприобретателя. Например, при страховании в пользу членов семьи страховая сумма должна быть достаточной для поддержания их обычного образа жизни; 2) страховая премия не должна быть чересчур обременительной. Лучше, когда она составляет разумную долю от дохода страхователя. На размер страховой премии, которую определяет для клиента страховая компания, влияют следующие обстоятельства.

1. Возраст.Принимая во внимание возраст застрахованного лица, страховщик рассчитывает предполагаемое число лет, на протяжении которых застрахованный еще будет продолжать активную работу. Это необходимо для определения общей суммы утраченного дохода семьи застрахованного по причине смерти кормильца.

Пример

В страховую компанию с просьбой застраховать его жизнь обратился гражданин К., которому на днях исполнилось 55 лет. Он является единственным кормильцем в семье. Страховщикрассуждаетследующим образом. Предположительно гражданин К. уйдет на пенсию в возрасте 60 лет, т. е. через пять лет. Это значит, что максимальная сумма дохода, которую недополучит его семья в результате его смерти, составит размер его заработка за пять лет. По документам страховщик определил, что предположительный размер дохода страхователя за эти пять лет составит 350 тыс. руб. Если страхователь на случай своей смерти желает, чтобы его семья получила страховку в размере 380 тыс. руб., то ему, скорее всего, будет отказано в страховании, так как страховая сумма превышает расчетную сумму его будущего заработка. А вот на страховую сумму в размере 150 тыс. руб. компания спокойно согласится.

2. Профессия.В тех или иных отраслях сложились определенные уровни заработной платы (естественно, с учетом условий каждого отдельно взятого региона), которые влияют на расчет величины страховой суммы. Если на момент заключения договора страхования лицо не имеет постоянной работы, приносящей доход (например, студенты или лица, временно занимающие определенную должность, сезонные работники), то застраховаться по разумной «цене» будет гораздо сложнее. Здесь в расчет принимаются уже семейное положение, наличие финансово зависимых лиц и т. п. Так, покрытие по полису страхования жизни домохозяйки обычно не превышает 50 % дохода работающего супруга.

3. Доход.При оценке дохода страхователя учитываются заработная плата, наличие машины, полиса медицинского страхования, социальный пакет, предоставляемый работодателем. Если доход от профессии страхователя существенно колеблется из года в год, то в расчет принимается доход за несколько последних лет. Это актуально для лиц, занятых в частном бизнесе.

4. Наличие иждивенцев.Если застрахованному лицу на момент заключения договора страхования жизни исполнилось 55 лет и он предположительно уйдет на пенсию в возрасте 60 лет, то в результате максимальная сумма дохода, которую недополучат иждивенцы в результате его смерти, будет не более размера его заработка за пять лет (см. пример выше). Прежде чем принять окончательное решение о целесообразности заключения договора страхования жизни, страховщик при общении с клиентом выясняет для себя следующие вопросы: – может ли в будущем финансовое положение страхователя повлиять на состояние его здоровья? Если да, то будет ли состояние здоровья ухудшаться? – есть ли причины предполагать, что застрахованное лицо склонно к самоубийству? – существуют ли финансовые мотивы, которые могут заставить кого-либо убить застрахованное лицо? – будет ли страхователь в состоянии уплачивать премии не только сейчас, но и в будущем? Вам же как предполагаемому застрахованному лицу в свою очередь лучше помнить следующее. 1. Выгоднее, если страховые взносы фиксируются при заключении договора и не изменяются в течение срока действия договора. 2. Удобнее производить оплату страховых взносов в рассрочку, например раз в полугодие, ежеквартально. 3. Оптимально, когда договор предусматривает страховую защиту по риску смерти с момента внесения первого взноса.

Совместное страхование жизни.Если для вас расценки страховой компании покажутся чересчур высокими, то поинтересуйтесь возможностью заключить

договор совместного страхования жизни.Этот вид страхования также называют совместным страхованием жизни с выплатой по второй смерти.

Совместное страхование жизни–это вид пожизненного страхования, где в качестве застрахованных лиц выступают два человека, а выплата страховой суммы производится только после смерти последнего из застрахованных.

На практике совместное страхование может использоваться

супружескими парами.Главное преимущество такого рода договоров состоит в том, что стоимость совместного страхования жизни ниже, чем при прочих видах страхования жизни. Размер премии зависит от степени риска, который принимает на себя страховщик. Риск оценивается на основании данных статистики. Например, застрахованное лицо, имеющее проблемы со здоровьем (например, повышенное давление), согласно данным статистики умрет раньше, чем страхователь, имеющий хорошее состояние здоровья. Следовательно, для первого лица премия будет выше. Преимуществами совместного страхования жизни являются, во-первых, низкий размер страховой премии (стоимость полиса), во-вторых, на страхование принимаются застрахованные даже в том случае, когда один из них имеет заболевания, обычно затрудняющие возможность страхования жизни. Если один застрахованный имеет хорошее состояние здоровья, то заболевания другого могут не учитываться. Это мотивировано тем, что риск наступления смерти распространяется на двух человек.

2.4. Коллективное и индивидуальное медицинское страхование

Добровольное медицинское страхование может быть

коллективными

индивидуальным.

Пользоваться добровольной медицинской страховкой вы можете в двух случаях: если такая страховка входит в социальный пакет, предоставленный вам работодателем, или же если вы застраховались таким образом сами.

Страхование клиентов-организаций

Медицинская страховка является одной из форм дополнительных компенсаций работникам, наряду с оплатой отдыха. Для некоторых организаций наличие договора коллективного страхования – это вопрос престижа. Что определяет качество оказываемой медицинской помощи – вполне понятно. Это профессионализм врачей, внимательное отношение к здоровью пациента, доступность медицинских услуг. А что является показателями качества медицинского обслуживания, когда вы заключаете договор на будущее? Это более сложный вопрос. Когда вас страхует работодатель, то он прежде всего интересуется стоимостью страховки и уже во вторую очередь – ее качеством. Все сотрудники обычно страхуются в одной страховой компании, т. е. работодатель приобретает коллективную страховку. Преимущество коллективного страхования – в более низкой стоимости.

Если вам как работнику организации поручили выбрать страховщика для страхования сотрудников, то воспользуйтесь следующими советами.

1. Убедитесь в профессионализме представителей страховщика и медицинских работников, которые потом будут обслуживать вашу организацию, особенно это касается курирующего врача. 2. Проверьте, насколько хороши предлагаемые вам программы страхования, особенно в части перечня страховых случаев ДМС. Сравните их с программами других страховщиков. Важно знать, насколько четко прописаны в рамках действия договора все детали взаимоотношений со страховщиком, как будут решаться конфликтные ситуации. 3. Узнайте, действительно ли отлажена работа так называемого

медицинского пульта –центра получения информации и оказания услуг по организации медицинской помощи. 4. Поинтересуйтесь, какое количество людей уже застраховано компанией. Такая информация дает представление о мощности работы комплекса медицинских услуг. Если, скажем, у вашей организации есть отделения в регионах, важно узнать о наличии у страховщика договоров с региональными медучреждениями. При этом сервис в них должен быть по качеству не хуже, чем в центральном отделении страховщика. 5. Важно понять, есть ли у страховой компании четко выстроенная система работы с клиентами и медучреждениями. По возможности нужно изучить отзывы о работе данной страховой компании, а также список ее постоянных клиентов. В ближайшие годы ДМС может стать еще более востребованным видом комплексного страхования. Сегодня медицинская страховка все чаще входит в стандартный социальный пакет, предлагаемый сотрудникам крупными организациями-работодателями. По мнению ряда специалистов в этой сфере, в ближайшие годы ожидается общий рост популярности ДМС. Так, по разным оценкам, к 2010 г. при благоприятном развитии ситуации объем рынка ДМС может увеличиться примерно в пять раз.

ДМС в первую очередь выгодно не отдельным гражданам, а организациям-работодателям, заботящимся о своем имидже.

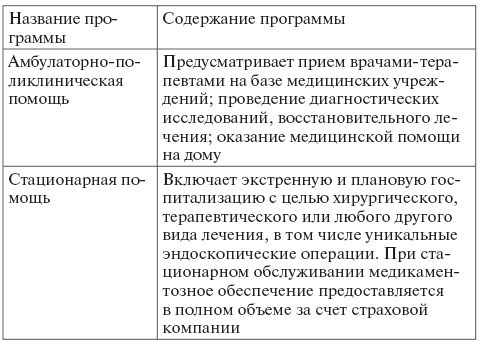

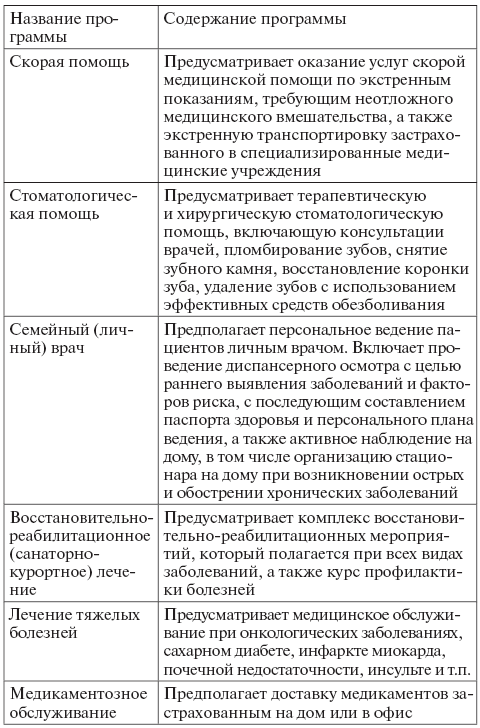

Это обусловлено двумя факторами. Во-первых, ДМС – это важнаячасть социального пакета. Во-вторых, затраты на ДМС в пределах 3 % от фонда оплаты труда относятся на себестоимость продукции, что уменьшает размер налогов. Наиболее распространенные программы ДМС представлены ниже:

Согласно опросам, самыми популярными услугами в рамках корпоративных программ ДМС обычно являются: – поликлиническое обслуживание (96,8 % респондентов); – услуги скорой медицинской помощи (85,5 %); – вызов врача на дом (83,2 %); – стоматологические услуги (81,8 %); – экстренная госпитализация (75,9 %). Также достаточно популярными для корпоративных страховок считаются вакцинация сотрудников, плановая госпитализация и диспансеризация. В рамках стандартных страховых программ ДМС каждая компания оплачивает разный объем медицинских услуг.

Условия заключения договора коллективного медицинского страхования.В настоящее время на рынке медицинских услуг может работать любая страховая организация (страховщик). Большое количество страховщиков наряду с остальными видами страхования практикуют и деятельность в сфере ДМС. При таком обилии предложения встает вопрос: по каким параметрам организации-работодателю нужно выбирать страховщика? Нам представляется, что такими параметрами в первую очередь должны быть: – компетентность менеджеров страховой компании; – скорость и удобство работы страховой компании; – подходящий набор предлагаемых услуг; – высокое качество медицинского обслуживания; – уровень тарифов на услуги медицинского страхования. Наибольшую распространенность получило заключение договора страхования сроком на

один год.При взаимном согласии сторон договор заключается заново, но чаще всего просто пролонгируется автоматически при отсутствии на то возражений клиента. Все страховщики предлагают принципиально одинаковую

схему медицинского страхования:гарантированное обслуживание в тех или иных лечебных учреждениях в течение срока действия страхового полиса. Различия касаются в основном стоимости страховки, перечня лечебных учреждений, осуществляющих лечение клиента, набора оказываемых услуг, а также качества их оказания.

Выбор медучреждения зависит от страховой компании, в которую вы обращаетесь. По медицинскому полису вы сможете обратиться не к любому врачу, а только туда, куда направит страховщик.

Страхование клиентов – физических лиц

Если вы как физическое лицо захотели застраховать себя сами, то подумайте, насколько вам это необходимо, ведь платные медицинские услуги общедоступны.

Индивидуальное ДМС в целом невыгодно для физических лиц. Проще и дешевле обратиться в лечебное учреждение и оплатить фактически полученные услуги, чем обременять себя договором страхования и регулярными страховыми платежами. Закон о медицинском страховании вступил в силу в 1991 г., однако система добровольного медицинского страхования до сих пор до конца не сложилась. Покупая полис ДМС, мы рассчитываем прежде всего на высокий уровень сервиса и хорошее качество медицинской помощи. Естественно, что основная ответственность в данном случае ложится на медучреждение: именно от него будет зависеть, останется ли пациент доволен результатом лечения. Но по вполне понятным причинам довольными пациенты остаются далеко не всегда. Кроме того, страховые компании зачастую не заинтересованы в доведении услуг, предусмотренных договором ДМС, до потребителя, особенно при наступлении страхового случая. Ведь платить за ваше лечение как раз и должен страховщик! Между тем для ряда недобросовестных страховых компаний задача страхования считается выполненной уже на этапе заключения с вами договора. Почему? Для недобросовестных страховщиков важно вовремя получать страховые взносы, а в случае низкой осведомленности пациенты реже используют возможности, предусмотренные договором ДМС, и вся страховая сумма может оставаться в распоряжении страховщика. В результате лечебно-профилактические учреждения не получают средств, а пациенты – надлежащей помощи. Понятно, что страховщику с отдельными гражданами работать сложнее, чем с корпоративными клиентами – организациями. Да и психология и материальное положение россиян таковы, что совершенно здоровые люди редко покупают годовую страховку «на всякий случай». Поэтому гражданину в обязательном порядке предложат заполнить подробнейшую анкету, содержащую вопросы типа «чем раньше болел» или «как нынешняя работа влияет на состояние здоровья» и т. п. На основании ответов и выводов врача-эксперта страховщик рассчитает стоимость полиса. Клиентам старше 55 лет и тем, кто страхуется на крупную сумму, придется пройти медицинское обследование. И если, не дай Бог, оно выявит повышенную предрасположенность человека к заболеванию, то в выдаче страхового полиса может быть отказано.

Стоимость полисазависит от выбранной программы, а также от расценок лечебного учреждения, с которым у страховой компании заключен договор на обслуживание. Это могут быть как дорогие клиники с самым современным оборудованием и высококлассными специалистами, так и более доступные медицинские центры.

Важные факторы, влияющие на цену страховки, – возраст и состояние здоровья покупателя полиса.

ДМС пожилых людей (старше 60 лет) и детей до трех лет стоит в 1,5–2 раза дороже, чем страхование всех остальных клиентов. В 2–3 раза дороже может стоить страховка в том случае, если человек перенес инсульт, инфаркт или имеет различные хронические заболевания.

Ответственность страховщика.Очень важный вопрос, о котором вы должны помнить, решив заключить договор ДМС себя или своего близкого человека, – вопрос об ответственности страховщика. Ведь оказывает медицинские услуги третье лицо – медучреждение! Недобросовестные страховые компании, заключая договор с медицинским учреждением, целенаправленно не доводят до сведения застрахованных лиц содержание договора и условия его реализации, ограничиваясь формальной выдачей полиса. На самом деле функции страховой организации не должны ограничиваться заключением договора с вами и с медицинским учреждением. По закону страховщик обязан также

контролировать объем, сроки и качество медицинских услугв соответствии с условиями договора. Порядок осуществления такого контроля должен быть отражен в договоре.

Условие о том, что страховая организация несет материальную (имущественную) ответственность перед вами за невыполнение условий договора медицинского страхования, в том числе за ненадлежащий контроль качества медицинской помощи, должно быть включено в договор ДМС.

Чтобы в полном объеме реализовать свои права, нужно иметь о них четкое представление, основанное на законе.

Обязанностью страховой организации по договору ДМСявляется: 1) надлежащий контроль качества медицинской помощи; 2) контроль за полнотой объема и своевременностью предоставления медицинских услуг; 3) расследование случаев отказа застрахованным пациентам в оказании им медицинской помощи во избежание аналогичных ситуаций. Возникающая в итоге неопределенность в том, кто отвечает перед застрахованными гражданами за недостатки медицинской помощи, усугубляется неудачной формулировкой ст. 6 Закона о медицинском страховании. Согласно правилам данной статьи граждане, в частности, имеют право на предъявление иска страхователю, страховой медицинской организации, медицинскому учреждению, в том числе на материальное возмещение причиненного по их вине ущерба, независимо от того, предусмотрено это или нет договором медицинского страхования. После прочтения такой формулировки возникает закономерный вопрос: так кто же должен отвечать за качество медицинских услуг по договорам ДМС? С помощью нескольких примеров из судебной практики попытаемся понять, кто же все-таки является надлежащим ответчиком по иску застрахованного.

Пример

Гражданин К. потребовал от СМО «Страховщик Плюс» и ЛПУ «Грант» возместить расходы, понесенные в результате оплаты медицинских услуг, включенных в Программу государственных гарантий обеспечения населения Костромской области бесплатной медицинской помощью. По словам К., в соответствии с имеющимся у него полисом СМО «Страховщик Плюс» он был вправе бесплатно пройти ультразвуковое обследование органов брюшной полости в ЛПУ «Грант», но вместо этого был направлен в другое лечебное учреждение и получил необходимую медицинскую помощь за плату.

Представители ЛПУ «Грант», ссылаясь на ст. 27 Закона о медицинском страховании, попытались переложить ответственность на страховую компанию, доказывая, что именно она отвечает перед застрахованным. Причем даже за отсутствие у ЛПУ «Грант» исправного аппарата для ультразвуковых исследований, вследствие чего и возникла необходимость направить истца в другое лечебное учреждение. Суд взыскал расходы застрахованного с ЛПУ «Грант», мотивируя решение следующим образом. По условиям договора на предоставление лечебно-профилактической помощи между СМО «Страховщик Плюс» и ЛПУ «Грант», при невозможности оказать медицинскую помощь определенного вида лечебное учреждение должно немедленно известить об этом страховщика. Ответчик «Грант» с подобным извещением к СМО «Страховщик Плюс» не обращался. Кроме того, согласно представленной лицензии на медицинскую деятельность ЛПУ «Грант» осуществляет ультразвуковые исследования органов брюшной полости и пр. Следовательно, СМО «Страховщик Плюс» не несет ответственности перед застрахованным гражданином К., поскольку выполнила все от нее зависящее для обеспечения К. бесплатной медицинской помощью в ЛПУ «Грант».

Прямой обязанностью страховщика является организация оказания медицинской помощи застрахованным, в частности ее своевременное и полное финансирование. Убытки, связанные с неисполнением страховщиком данного обязательства, могут понести как лечебное учреждение, так и непосредственно застрахованный гражданин.

Пример

Гражданин К. обратился в суд с иском к ЛПУ «Грант» о возмещении затрат на покупку лекарств в период стационарного лечения. Приобретенный К. препарат входил в перечень жизненно необходимых и важнейших лекарственных средств и в соответствии с программой государственных гарантий должен был предоставляться бесплатно, о чем К. информирован не был. В ходе судебного разбирательства выяснилось, что страховщик имел перед лечебным учреждением задолженность по оплате ранее оказанной медицинской помощи. Как следствие, у лечебного учреждения отсутствовали средства даже на приобретение жизненно-необходимых медикаментов для обеспечения пациентов, находившихся в тот период на лечении (в том числе К.). Суд отказал в удовлетворении иска, сославшись на отсутствие вины лечебного учреждения в том, что К. пришлось приобрести гарантированное лекарственное средство за свой счет.

Тот же иск, предъявленный к страховщику, мог бы быть удовлетворен судом.

К числу наиболее дискуссионных относится вопрос, несет ли страховая медицинская организация ответственность за причинение вреда жизни и здоровью застрахованного вследствие некачественного лечения.

Пример

Гражданка М. предъявила иск к СМО «Страховщик Плюс» о возмещении вреда здоровью, причиненного некачественно проведенной лапароскопической операцией; утраченного в связи с наступившей инвалидностью заработка; расходов по приобретению лекарств; компенсации морального вреда.

К участию в деле было привлечено и ЛПУ «Грант», в котором была проведена неудачная операция. Представитель страховщика согласился с иском М. лишь в части возмещения расходов по приобретению лекарств. В остальной части ответчик иск не признал, полагая, что за последствия операции ответственность перед М. должен нести непосредственный причинитель вреда – ЛПУ «Грант». Суд удовлетворил требования истицы, поскольку законодательством о медицинском страховании предусмотрено право застрахованного предъявить иск о возмещении ущерба страховщику. Страховщик, по мнению суда, не обеспечил надлежащую организацию лечебного дела в ЛПУ «Грант» и не проявил должного контроля за качеством оказания медицинской помощи. Суд также отметил, что уровень профессиональной подготовки хирурга и техническая оснащенность ЛПУ «Грант» не позволяли качественно провести реконструкционную операцию и своевременно устранить осложнения после лапароскопической операции.

Таким образом, из текста Закона о медицинском страховании действительно неясно, к кому и с какими исками можно обращаться. Недостаточная проработанность в законодательстве вопроса об ответственности страховой компании позволяет недобросовестным страховщикам уходить от ответственности. Для клиентов эта информация – лишний повод задуматься.

Судебная практика показывает, что с иском о возмещении вреда здоровью застрахованный должен обращаться к непосредственному причинителю вреда –

медицинской организации.Каким бы неудачным ни был выбор страховщиком лечебного учреждения и каким бы небрежным ни был контроль за качеством медицинской помощи, к сожалению, страховщик за это реальной ответственности не понесет. Ведь лечебное учреждение обязано оказывать пациенту квалифицированную медицинскую помощь– своевременную, безопасную и эффективную.

При выборе страховой организации обращайте внимание на то, что в договоре ДМС на случай проведения сложных и опасных медицинских манипуляций в качестве

самостоятельных страховых рисковмогут быть указаны некоторые послеоперационные осложнения и даже смерть пациента в результате медицинского вмешательства. Например, в условиях договора индивидуального ДМС по программе «Благополучные роды» можно предусмотреть условие о том, что в случае возникновения серьезных осложнений, повлекших удаление детородных органов, смерть матери или новорожденного, производится страховая выплата на определенную сумму, в зависимости от категории страхового случая. Но даже при наступлении подобных последствий по причине непрофессиональных врачебных действий обязанность страховщика ограничивается выплатой предусмотренного договором

страхового возмещения,и конечно, в пределах страховой суммы.

Вред, причиненный здоровью застрахованного,возмещается лечебным учреждением самостоятельно. Страховая компания может быть привлечена к ответственности по возмещению вреда здоровью застрахованного только тогда, когда, например, она заключила договора на оказание медицинских услуг с лечебно-профилактическим учреждением, не имеющим лицензии, или необоснованно отказала гражданину в выдаче страхового полиса. Но такие случаи не являются частыми. Обычно задержка с получением полиса вынуждает больного обратиться за платной медицинской помощью. Вот тогда и появляется основание для предъявления иска к страховой компании о возмещении расходов на лечение! У застрахованного есть все шансы взыскать такую сумму расходов со страховой компании. Главное – побеспокоиться о документальном подтверждении понесенных расходов.

2.5. Заключаем договор личного страхования

Для договора страхования жизни или договора добровольного медицинского страхования законом предусмотрена

обязательная письменная формаего заключения! Стандартная форма договора, как правило, своя у каждого страховщика. Вам же остается только внимательно изучить, насколько выгодны для вас предлагаемые страховщиком условия.

В любом договоре страхования должны содержаться следующие сведения.

1. Наименование сторон.Реквизиты должны быть полными. Не ленитесь перепроверить!

2. Сроки действия договора.Если срок действия договора не указан, он будет признан бессрочным, а значит, недействительным.

3. Численность застрахованных.Если речь идет о медицинском страховании, то, как мы уже знаем, оно может быть не только индивидуальным, но и коллективным. В этом случае к договору должен быть приложен поименный список лиц, которые подлежат добровольному медицинскому страхованию. В договоре должно быть указание на то, что приложенный список является

«неотъемлемой частью договора».Список должен быть утвержден страховой компанией, т. е. на приложении должны стоять печать и подпись уполномоченного сотрудника страховщика.

4. Размер, сроки и порядок внесения страховых взносов.Эти условия должны быть четкими по смыслу и не допускающими неоднозначного толкования. В каждом конкретном случае цена зависит от условий страхования. Здесь нужно не полениться и сравнить цены у конкурентов – других страховщиков, ведь высокая цена не всегда означает достойное качество.

5. Перечень медицинских услуг, предоставляемых в рамках программы ДМС.Подробный перечень таких услуг также может быть приложением к договору.

6. Права, обязанность и ответственность сторон.

Все эти условия признаются

существенными условиями договора,т. е. они обязательно должны быть согласованы сторонами договора. Если хотя бы одно из существенных условий договора в нем не указано, договор через суд может быть признан незаключенным.

В договоре коллективного медицинского страхования, который заключается организацией-работодателем, могут быть предусмотрены и дополнительные условия, не противоречащие законодательству. В частности, мы рекомендуем работодателям указать в договоре на возможность

уточнять в будущем список застрахованных работников(по причине увольнения или в случае принятия на работу других работников), а также на возможность

изменять сумму страховых взносов.

При заключении договора нужно учитывать, что у страховой компании должна быть

лицензия на право заниматься медицинским страхованием.

3. Страхование имущества

3.1. Общие правила страхования имущества. Виды договоров

Легитимное определение договора имущественного страхования содержится в ст. 929 ГК РФ.

По договору имущественного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

Таким образом, по договору страхования имущества страхуются возможные

убытки,которые могут быть причинены застрахованному имуществу в результате его гибели или повреждения, а также

имущественные интересы.

Стороны – участницы договора страхования имущества должны прийти к соглашению относительно того:

– что страхуется;

– от чего страхуется;

– на какую страховую сумму и какой срок;

– а также о размере страховой премии (взноса).

Объектом страхованияможет быть как движимое, так и недвижимое имущество. Страховаться по договору имущественного страхования могут также имущественные интересы, связанные, в частности:

– с владением, пользованием и распоряжением имуществом

(страхование имущества);

– обязанностью возместить причиненный другим лицам вред

(страхование гражданской ответственности);

– осуществлением предпринимательской деятельности

(страхование предпринимательских рисков).

Целью имущественного страхования является возмещение возможного ущерба в будущем. При заключении договора страхователю выдается на руки страховой полис.

Страховыми случаямипри имущественном страховании могут быть:

1) воздействие огня (пожара, взрыва, удара молнии);

2) противоправные действия третьих лиц (вандализм, грабеж, поджог);

3) повреждение водой из водопроводных, канализационных, отопительных систем, систем автоматического пожаротушения, проникновение воды из соседних помещений;

4) стихийные бедствия (землетрясения, цунами, вихри, ураганы, наводнения, затопления, оползни, просадка грунта);

5) падение (на имущество) пилотируемых летающих объектов или их обломков;

6) случайные внешние механические воздействия (наезд транспортных средств, падение деревьев);

7) другие действия и события.

Чуть позже мы более подробно остановимся на каждом из перечисленных рисков. Теперь же заметим, что в каждом конкретном случае их перечень определяется в договоре по согласованию сторон – страхователя и страховщика.

Виды договоров.По договорам страхования, связанным с риском утраты (гибели), недостачи или повреждения имущества, может быть застраховано: 1) имущество юридических лиц; 2) имущество физических лиц.

Объектами страхования имущества юридических лицмогут быть:

– добровольное страхование средств наземного транспорта;

– добровольное страхование средств воздушного транспорта;

– добровольное страхование средств водного транспорта;

– добровольное страхование грузов;

– добровольное страхование других видов имущества.

Объектами страхования имущества физических лицмогут быть:

– добровольное страхование квартир;

– добровольное страхование загородных домов, дач, садовых домиков;

– добровольное страхование транспортных средств;

– добровольное страхование домашнего имущества;

– добровольное страхование других видов имущества.

Договор страхования имущества оформляется

в произвольной форме.Это значит, что согласно правилам п. 3 ст. 940 ГК РФ страховщик при заключении договора страхования вправе применять разработанные им или объединением страховщиков стандартные формы договора (страхового полиса) по отдельным видам страхования.

3.2. Как страхуется недвижимость

Недвижимость для нас является залогом благополучия, стабильности и уверенности в завтрашнем дне, поэтому так важны гарантии ее сохранности.

Что можно застраховать в отдельно стоящих строениях?

1. Несущие конструкции:фундамент с цоколем, наружные и внутренние стены, перекрытия, крышу, включая кровлю, внешнюю отделку.

2. Отделку и инженерное оборудование:

1) внутреннюю отделку–покрытие пола, стен, потолка, дверное и оконное заполнение, встроенные кухни, встроенные шкафы, антресоли;

2) оборудование –санитарно-техническое оборудование, канализацию, обеспечение холодной и горячей водой, отопление, электро и газоснабжение, камины, печи, сауны, бассейн, системы очистки и умягчения воды, телекоммуникации, охранную, пожарную сигнализацию, системы видеонаблюдения, автономные источники энергообеспечения, системы вентиляции и кондиционирования, посудомоечные машины, встроенную кухонную электротехнику и фильтры, электроустановочные изделия и т. п. 3.

Движимое имущество:

1) мебель –комнатную, кухонную, дачную и другую мебель и т. п.;

2) аппаратуру–аудио-, видео-, электронную технику, электронные музыкальные инструменты, электробытовые приборы и т. п.;

3) предметы потребления –акустические музыкальные инструменты, оптические приборы и фото-, киноаппаратуру, часы, ковры, посуду, книги, одежду и обувь, сумки, предметы для отдыха и занятий спортом, предметы для обеспечения безопасности, столярный, слесарный и иной хозяйственный инвентарь и т. п.;

4) особо ценные предметы –антиквариат, произведения искусства и т. п. У владельцев дач и коттеджей особенно востребовано страхование хозяйственных построек – теплиц, бань, гаражей, сараев. Их можно страховать одновременно со страхованием дома, т. е. в комплексе, как одно целое. Солидные страховщики также предлагают клиентам бонусы в виде дополнительного сервиса при наступлении страхового случая, такие как комплексная уборка помещений и экстренный ремонт окон, дверей в случае проникновения на застрахованный объект третьих лиц; или оплата расходов на временное проживание.

Что можно застраховать в квартире?

1. Несущие конструкции:«коробку», т. е. стены и перекрытия.

2. Отделку и инженерное оборудование:

1) внутреннюю отделку–покрытие пола, стен, потолка, дверное и оконное заполнение, встроенные кухни, встроенные шкафы, антресоли;

2) оборудование –санитарно-техническое оборудование, канализацию, обеспечение холодной и горячей водой, отопление, электро и газоснабжение, камины, печи, сауны, бассейн, системы очистки и умягчения воды, телекоммуникации, охранную, пожарную сигнализацию, системы видеонаблюдения, автономные источники энергообеспечения, системы вентиляции и кондиционирования, посудомоечные машины, встроенную кухонную электротехнику и фильтры, электроустановочные изделия и т. п. 3.

Движимое имущество:

1) мебель –комнатную, кухонную и другую мебель и т. п.;

2) аппаратуру–аудио-, видео-, электронную технику, электронные музыкальные инструменты, электробытовые приборы и т. п.;

3) предметы потребления –акустические музыкальные инструменты, оптические приборы и фото-, киноаппаратуру, часы, ковры, посуду, книги, одежду и обувь, сумки, предметы для отдыха и занятий спортом, предметы для обеспечения безопасности, столярный, слесарный и иной хозяйственный инвентарь и т. п.; 4)

особо ценные предметы –антиквариат, произведения искусства и т. п.

Определение объекта страхования.Допустим, вы не хотите страховать всю недвижимость сразу от всех рисков, которые предлагает страховщик по стандартной программе, а желаете выбрать определенные, наиболее вероятные, с вашей точки зрения, случаи. При этом неважно, чем вы руководствуетесь – предыдущим горьким опытом или своей практичностью. Чтобы понять,

что страховать,нужно хотя бы немного разбираться в терминологии. Тогда вас правильно поймут в страховой компании и вы правильно поймете, что действительно входит в вашу страховку. Страховать можно не только

квартиру,или

дом,или

помещениекак таковое: недвижимость – понятие многогранное и комплексное, тут нужен особый подход. Скажем, страхование несущих конструкций и страхование внутренней отделки – это разные вещи.

Несущие конструкции –это стены и перекрытия.

Внутренняя отделка –это то, чем вы оснастили дом внутри, за исключением имущества: двери, окна, встраиваемая мебель.

Инженерные конструкции–это системы отопления, канализации, телекоммуникации, газопровод.

Чтобы не попасть впросак, надо проявлять внимательность при заключении договора.

Пример

Семья К., купив летом новую квартиру на первом этаже нового двухэтажного загородного дома, устроила грандиозный евроремонт с переделкой несущих конструкций. В целях экономии денег и времени свою перепланировку в БТИ они решили не согласовывать. В результате сноса несущей стены осенью фундамент, который ко всему прочему еще немного размыло дождями, дал осадку, и вскоре в стене образовалась трещина, которая «доползла» до соседей сверху.

Разобравшись, в чем дело, соседи сверху вспомнили про то, что их квартира застрахована. Но страховку в страховой компании им получить так и не удалось: в перечне страховых случаев повреждение несущих конструкций в результате противоправных действий третьих лиц предусмотрено не было. А стоило бы не экономить на страховке и проявлять внимательность, заключая договор!

3.3. От каких рисков можно застраховать недвижимость

Застраховать можно от многого: – от

пожара,т. е. от возникновения огня, а также воздействия на имущество возникших в результате такого огня продуктов горения, высокой температуры либо проведения правомерных действий по тушению пожара, в том числе использования автоматических систем пожаротушения;

– взрыва,в частности от взрывов газопроводов, котлов и иных емкостей для хранения, транспортировки и переработки бытового и промышленного газа, либо взрывчатых веществ;

– повреждения водой,т. е. от воздействия на имущество воды или иной жидкости из водопроводных, канализационных, отопительных, охлаждающих систем или систем кондиционирования либо проникновения воды из соседних помещений, не принадлежащих страхователю;

– механического повреждения,такого как наезд на имущество транспортных средств, навал судов, падение летательных аппаратов, деревьев, строительных кранов, проведение капитального ремонта или переустройства помещений, не принадлежащих страхователю, и т. п.;

– противоправных действий третьих лиц,таких как хищение, вандализм либо умышленное уничтожение или повреждение имущества, в том числе путем поджога, взрыва или иным общеопасным способом;

– стихийных бедствий,таких как землетрясение, буря, вихрь, ураган, удар молнии, наводнение и т. п., если эти явления признаны опасными природными явлениями органом Федеральной метеорологической службы или МЧС России;

– террористического акта;

– ущерба от капитального ремонта или перепланировки в соседних квартирахи др.

Этот перечень далеко не полный, поэтому если боитесь забыть про что-то важное – пользуйтесь комплексным страхованием!

Большинство страховых компаний предлагают клиентам застраховать свою недвижимость

комплексно.Действительно, комплексное страхование получается выгоднее, чем набор отдельных полисов. При комплексном страховании легче определиться со страховыми случаями и не надо бояться того, что «что-то забыли» включить в страховку. Да и стоимость комплексной страховки обычно не намного выше, чем стоимость страхования нескольких рисков за одним или двумя исключениями.

Пример

Клиент застраховал свой загородный коттедж по полному пакету рисков. Однажды в его отсутствие в дом проникли воры. Так как была ранняя зима и соседей поблизости не было, то вынесли все что можно. И не только движимое имущество. Сорвали и увезли сантехнику – унитазы и раковины. Из-за этого прорвалась вода, и к приезду хозяина дома все, что осталось после воров, оказалось затоплено. Если бы дом был застрахован только от противоправных действий третьих лиц, то клиенту компенсировали бы только сломанные двери и украденное имущество. А вздутый паркет и другие убытки от залива – нет, так как они относятся к риску повреждения водой.

Дом был застрахован по полному пакету, и поэтому страховая компания компенсировала все убытки.

Совсем не обязательно вписывать в страховку объекта недвижимости такие случаи, как повреждение в результате падения летательных аппаратов. Но вот о страховании несущих и инженерных конструкций, а также внутренней (а при необходимости – еще и наружной) отделки позаботиться стоит.

Повреждения конструкций могут произойти по причине ветхости зданий, или непрочного материала конструкций, или неправильного проектирования вроде бы совсем нового и внешне привлекательного здания. Если дом ветхий, то с ним вообще может произойти что угодно. Немалый риск повреждения несущих конструкций несут для своих хозяев дома и квартиры, расположенные на набережных и в водоохранных зонах около рек и озер.

Свою ответственность перед соседями, например, за неудачный ремонт тоже можно застраховать.

Для этого приобретается

полис гражданской ответственности владельца недвижимости, –аналог ОСАГО. В этом случае страховщики берут на себя гарантию возместить вашим соседям ущерб жизни, здоровью и имуществу в результате пожара, залива или неудавшегося ремонта.

Особо следует остановиться на титульном страховании. Оно защищает не конкретную вещь, а право собственности законного владельца, в случае если судом право собственности на объект недвижимости признано незаконным.

Причины этого могут быть разные. Чаще всего они состоят не в злом умысле продавца или дарителя квартиры, а в ошибках, допущенных при оформлении документов. Причем такого рода ошибки могут выявиться совершенно внезапно, особенно если история недвижимости насыщена многократной сменой ее собственников. Скажем, операции по обмену недвижимости – вещь в этом отношении весьма опасная. В результате вступления в силу судебного решения квартира, которую вы приобрели, в одночасье может оказаться уже не вашей. Поможет полис страхования титула. Подробнее о титульном страховании можно прочесть в главе «Ипотечное страхование».

3.4. Оформляем договор страхования недвижимости

При выборе надежной фирмы-партнера для страхования имущества рекомендуем обратить особое внимание на следующие моменты.

Нужно ли приезжать в офис страховой компании для оформления договора?

Предположим, офис компании находится не так близко от места вашей работы или жительства. Ехать к страховщику? Вовсе не обязательно. Достаточно позвонить по телефону солидной страховой компании, и ее агент приедет в удобное для вас время.

Насколько широк перечень пакета рисков?

Перечень страховых рисков должен быть максимален и по возможности включать в себя пожар, удар молнии, взрыв газа, стихийные бедствия, повреждение водой из различных систем, противоправные действия третьих лиц, а также террористический акт.

Какие документы необходимо представить страховщику?

Удобнее всего, когда от вас требуется лишь заполнить заявление на страхование или же сразу страховой полис. Полный список необходимых документов вам, скорее всего, огласят после осмотра помещения экспертом страховой компании.

Обязательна ли точная оценка стоимости имущества?

Если такая оценка обязательна, то вам нужно будет или организовать осмотр квартиры представителем страховой компании, или договариваться с независимым оценщиком об определении рыночной стоимости квартиры. Последнее является роскошью, за которую придется заплатить. Осмотр имущества представителем страховщика обычно сопровождается его фото или видеосъемкой. Многие компании предлагают комплексную страховку без осмотра помещения. Спору нет – очень удобно. Однако такое «виртуальное» страхование недвижимости обойдется намного дороже, или в условиях договора обнаружится много «подводных» камней. Это могут быть ограничения в использовании имущества тем или иным образом (не открывать окна на ночь и проч.), несоблюдение которых лишит вас права на страховку или урежет ее до минимума. Предметы антиквариата или особо ценные вещи без осмотра застраховать не получится. А если и получится, то страховая сумма окажется ниже реальной стоимости страхуемого имущества.

Возмещается ли ущерб исходя из реальной стоимости поврежденного объекта?

Разумеется, в пределах страховой суммы: таково обязательное требование и закона, и принципа целесообразности.

Пример 9

Гражданин К. застраховал свою квартиру стоимостью 3,6 млн руб. на сумму 1,2 млн руб. При обычном страховании, например, при повреждении двери стоимостью 12 тыс. руб., гражданин К. получил бы одну треть от ущерба, т. е. 4 тыс. руб.

Иначе говоря, во сколько раз страховая сумма меньше реальной стоимости квартиры, во столько же раз сумма возмещения ущерба меньше стоимости поврежденного объекта. Гражданин К. получил от страховой компании полную сумму ущерба, исчисленную исходя из ее реальной стоимости пропорционально степени повреждения.

Каковы условия страхования движимого имущества, находящегося в жилом или нежилом помещении?

Удобно, когда не требуется составлять перечень предметов, находящихся внутри помещения. Ведь составление списка может отнять уйму времени! Все делается проще: дается общая оценка стоимости вещей, находящихся внутри помещения. В такой перечень лучше включить особо ценные предметы мебели и аппаратуры.

Предусмотрено ли по договору страховое возмещение за любое количество страховых случаев в течение срока действия договора страхования?

Максимальный размер страхового возмещения должен быть ограничен только размером страховой суммы, подлежащей оплате. Некоторые страховые компании отказывают в оформлении полиса, если в квартире не установлена сигнализация, а дверь «держится на честном слове и одном гвозде». Для обитателей первого этажа иногда требуется установить решетки. Также страхователям необходимо хотя бы изредка посещать свое застрахованное имущество. Все эти условия страховщик обязательно отразит в договоре. А вот согласны вы на них или нет – это уже другой вопрос. Но помните: единого подхода у всех страховщиков нет, поэтому если в одном месте страховать отказались по каким-то надуманным причинам или выдвинули нелепые требования – смело идите к другому страховщику. Только не упоминайте, что уже имели дело с их конкурентом! Итак, устно со страховщиком уже договорились. Перед вами непосредственно лежит договор страхования. На что теперь нужно обратить внимание? Какие условия самые важные?

Обратите внимание на наличие франшизы!

Франшиза –это сумма, не подлежащая возмещению при наступлении страхового случая. Размер такой суммы можно выбрать самостоятельно, тогда и стоимость страховки должна быть ниже.

Пример

Гражданка Е. заключила договор комплексного страхования квартиры. В результате затопления ванной комнаты соседями сверху квартире был нанесен ущерб в размере 10 050 руб. После составления соответствующего акта страховая компания выплатила гражданке Е. возмещение в размере 5050 руб.

На вопрос «Почему выплата не была произведена в полном размере?» страховщик обоснованно сослался на пункт договора страхования, устанавливающий безусловную франшизу в размере 5 тыс. руб., и пояснил, что безусловная франшиза как раз и предполагает, что страхователь самостоятельно несет убытки в установленном франшизой размере.

В этой ситуации страховщик действительно оказался прав. Франшиза со страховой компании снимает часть денежной ответственности.

3.5. От чего зависит стоимость страховки

1. Стоимость комплексной страховки недвижимости определяется в виде

процента от рыночной стоимости дома или квартиры.Чем дороже жилье, тем дороже полис. Дополнительно учитываются и другие факторы, влияющие на страховые тарифы. Заявление, которое, скорее всего, вам придется заполнить для того, чтобы получить расчет страховки, как раз и содержит вопросы, ответы на которые страховщик учтет при расчете. 2. Отразятся на стоимости страховки и проведенные

перепланировки.В данном случае не имеет значения, производили их вы сами или предыдущие собственники недвижимости. Однако только самовольные перепланировки могут увеличить стоимость страховки! Узаконенные – страховой риск не увеличивают. 3. При отдельном страховании

внутренней отделкицена договора будет зависеть от того, что хотел бы защитить страхователь. Страховая сумма в этом случае определяется на основании стоимости не квартиры, а

застрахованных элементов.По такому же принципу страхуется и имущество.

Пример

Гражданин В. пригласил для осмотра двухкомнатной квартиры представителя страховщика. По словам В., он хотел бы застраховать несущие конструкции во всей квартире и внутреннюю отделку только в одной комнате. Представитель страховщика при осмотре убедился, что одна комната находится в идеальном состоянии, а все остальные помещения квартиры требуют ремонта. Страховщик посоветовал В. отдельно оценить стоимость внутренней отделки именно этой комнаты, счел ее разумной и включил в договор вместе с другими страховыми рисками.

4. Как мы уже говорили, намного выгоднее страховать квартиру

комплексно.Иногда это может обойтись раза в два-три дешевле, чем при покупке отдельных полисов. 5. На цену влияет и

срок договора.Долговременные соглашения в итоге получаются выгоднее, чем годовые или сезонные. Минимальный срок страхования имущества составляет от 15 дней до двух месяцев – в разных компаниях по-разному. На неделю страховать никто не будет, а если и будет – то по установленным минимальным расценкам. 6. Дополнительными факторами определения стоимости полиса могут также послужить

техническое состояние жильяи

планы страхователя в отношении недвижимости.Так, предстоящий ремонт в некоторых случаях является поводом для страховщика увеличить стоимость страховки. Когда с примерной стоимостью страхования вроде бы уже определились, страховщик может предложить осмотр объекта недвижимости в натуре, т. е. на месте. Представитель страховщика будет тщательнейшим образом осматривать стены, перекрытия и инженерное оборудование. Если жилье находится в скверном состоянии, то цена полиса значительно подрастет. Причем год постройки тут особой роли не играет, ведь и старый дом может оказаться лучше нового. Состояние недвижимости будет заснято на видео или фотокамеру.

Таким образом, лучше выбирать комплексную страховку, т. е. страхование от всех рисков сразу, в комплексе. Это и надежнее, и дешевле. Если в страховую компанию обращаетесь впервые, то рекомендуем договор сроком на

один год.

3.6. Основные правила поведения при наступлении страхового случая

В соответствии с правилами ст. 9 Закона об организации страхового дела

страховым случаемявляется совершившееся событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам.

Иными словами, это наступление того самого события, от которого и было застраховано имущество. Как же вести себя при наступлении страхового случая? Что делать в первую очередь? А от чего воздержаться? Вот несколько простых правил поведения в подобной ситуации.

1. По возможности сократить ущерб, нанесенный имуществу.Например, в случае пожара нужно вызывать пожарную службу, а не утешать себя мыслью о том, что имущество все равно застраховано. Поведение должно быть адекватным сложившейся ситуации, иначе у страховой компании будет повод усомниться в вашей непричастности к происшедшему.

2. Ничего не трогать на месте происшествия!После пожара, наводнения и т. п. передвигать предметы, наводить порядок, да и просто трогать вещи не рекомендуется. Подождите приезда представителя страховой компании.

3. Немедленно поставить в известность страховщика!В договоре указывается точный срок, который дается для

уведомления страховщикао произошедшем. Обычно это

одни сутки.В течение этого времени от вас требуется сделать телефонный звонок, отослать факс, письмо по электронной почте – что угодно, чтобы информация действительно дошла до страховщика.

На

подачу письменного заявлениястраховщиком дается

от трех до пяти дней.Лучше всего, если к письменному заявлению вы приложите фотографии происшедшего. Или просто сделаете их для себя. На всякий случай.

4. Предоставить страховщику документы по списку, указанному в договоре или правилах страхования.Документы лучше предоставлять оперативно, по свежим следам, тогда и выплаты не заставят себя ждать. Срок, отпущенный страховым компаниям на выплату компенсации, составляет примерно от 5 до 15 дней после предоставления всех необходимых документов.

Документы, которые могут вам потребоваться:

1) письменное заявление;

2) оригинал полиса;

3) документы, удостоверяющие личность;

4) документы, подтверждающие право собственности на застрахованный объект недвижимости;

5) результаты экспертизы поврежденного или утраченного имущества;

6) перечень поврежденного или утраченного имущества;

7) акт, составленный в милиции (или других экстренных службах), подтверждающий, что ущерб действительно нанесен;

8) дополнительные свидетельства произошедшего – показания соседей, фотографии, видеозаписи.

Если произошло что-то действительно серьезное, то лучше по возможности зафиксировать последствия ЧП самостоятельно до приезда эксперта. В спорных ситуациях видео и фотоматериалы имеют решающее значение.

3.7. Определение размера ущерба

Как отмечалось ранее, страховать недвижимость можно с осмотром или без смотра, т. е. по упрощенной технологии или по классической. По упрощенной технологии страховаться менее выгодно: или страховой тариф (стоимость услуги страхования) выше обычного, или страховое возмещение (компенсация) ниже. Но вот после того как произошел страховой случай, вряд ли представитель страховщика обойдет ваше имущество своим вниманием. Страховщик обязательно осмотрит поврежденное имущество или место, где оно было уничтожено, и составит по результатам осмотра

акт.Осмотр сопровождается созданием видео и фотоматериалов. 1. Размер ущерба должен рассчитываться

исходя из суммы реального ущерба.

Пример

Гражданка Л. застраховала внутреннюю отделку нежилого помещения (гаража). В период действия договора страхования в соседнем гараже произошел пожар. Продуктами горения отделка части помещения (примерно одна треть) была повреждена. Страховая компания возместила расходы на ремонт не только конкретного места повреждения, где образовались пятна и трещины, но и той части поверхностей, без ремонта которых невозможно приведение нежилого помещения в доаварийное состояние.

2. Иногда страховщики устанавливают

ограничения выплат по элементам несущих конструкций или отделки.Например, 25 % на покрытие пола, 25 % – на покрытие потолка, 35 % – на покрытие стен, 15 % – на оборудование. Нужно очень внимательно относится к установлению подобных «лимитов» при заключении договора: потом доказывать что-либо будет уже поздно. Необходимо, чтобы страховая компания компенсировала убытки полностью, без искусственных ограничений, в пределах всей страховой суммы. 3. Если в договоре определена

франшиза,компенсацию мелких убытков вам получить или не удастся, или удастся только в малой части. Все до последней копейки в пределах страховой суммы платят только те страховые компании, которые работают без франшизы.

Когда вам необоснованно отказали в выплате или сумма компенсации расходится с той, на которую вы имеете полное право по полису, попробуйте направить в страховую компанию или же сразу в Росстрахнадзор

досудебную претензию.

Примерная форма претензии может быть такой, как указано в приложении 5. К претензии можно приложить копии письменных и иных материалов. Оригиналы лучше оставить у себя. И не забудьте указать контактный телефон – самый быстрый способ связи.

4. Страхование автомобиля

4.1. В чем разница между ОСАГО и добровольным автострахованием

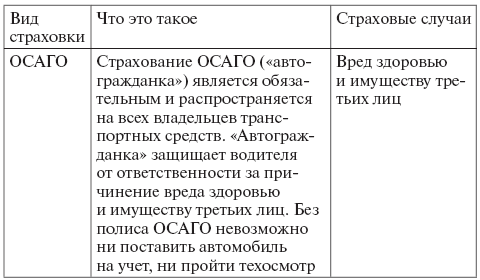

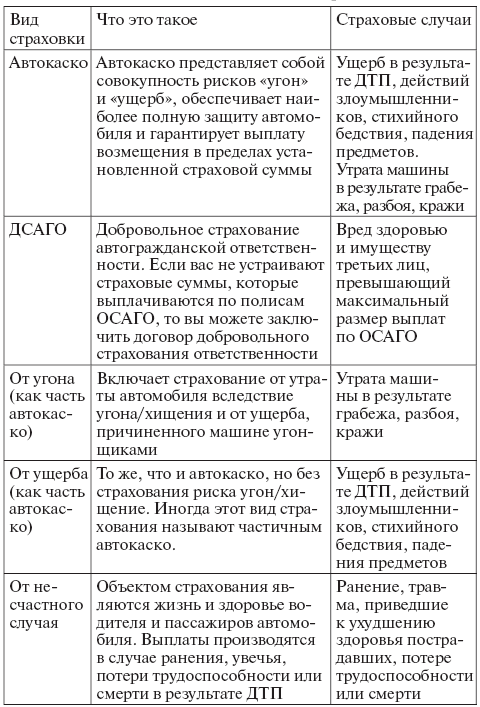

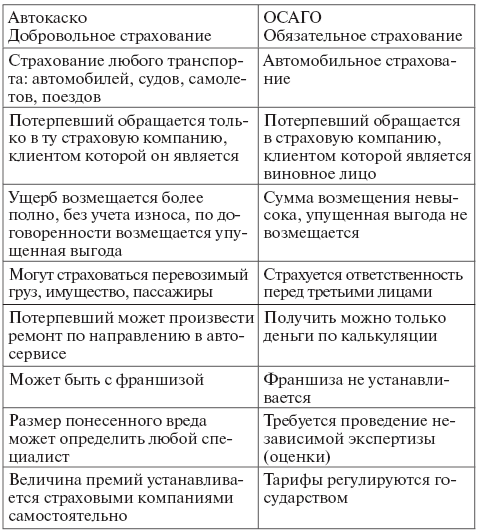

Понятие «страхование автомобиля» в первую очередь вызывает у нас ассоциацию с «автогражданкой». Но «автогражданка», или

ОСАГО, –это страхование автогражданской

ответственностиводителя транспортного средства. Тем самым страхование автомобиля как

имуществаотличается от ОСАГО. Попробуем разобраться в этом вопросе подробнее. Автомобиль является транспортным средством.

Транспортное средство –это устройство, предназначенное для перевозки по дорогам людей, грузов или оборудования, установленного на нем.

Такое определение дают Правила дорожного движения, утвержденные постановлением Совета Министров – Правительства РФ от 23 октября 1993 г. № 1090, действующие в редакции от 28 февраля 2006 г. Транспортные средства, в частности автомобили, относятся к

движимому имуществу,но имуществу особого рода –