Расходы фирмы. Бухгалтерский и налоговый учет. Полное практическое руководство

ModernLib.Net / Феоктистов Иван / Расходы фирмы. Бухгалтерский и налоговый учет. Полное практическое руководство - Чтение

(стр. 27)

|

Автор:

|

Феоктистов Иван |

|

Жанр:

|

|

|

-

Читать книгу полностью

(2,00 Мб)

- Скачать в формате fb2

(3,00 Мб)

- Скачать в формате doc

(359 Кб)

- Скачать в формате txt

(340 Кб)

- Скачать в формате html

(3,00 Мб)

- Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46

|

|

13.4. Норматив представительских расходов

Представительские расходы являются нормируемыми расходами. Это значит, что при расчете налога на прибыль за отчетный (налоговый) период организация может учесть эти расходы в размере, который не превышает 4 процента от расходов на оплату труда предприятия за этот период. Расходы и доходы при расчете налога на прибыль учитываются нарастающим итогом в течение года. Поэтому бухгалтеру необходимо пересчитывать сумму расходов, которая укладывается в установленный норматив. Делать это можно ежемесячно тем организациям, которые уплачивают ежемесячные авансовые платежи, или ежеквартально – тем предприятиям, которые перечисляют ежеквартальные авансовые платежи по налогу на прибыль. Так как в налоговом учете нормируемые расходы учитываются не в полной сумме, то в бухгалтерском учете затраты оказываются выше, чем в налоговом. В то же время расходы, не учтенные в одном отчетном периоде, могут быть признаны в другом отчетном периоде. Сумма сверхнормативных представительских расходов представляет собой постоянную разницу (п. 4 ПБУ 18/02). Возникшую постоянную разницу можно учитывать как на отдельном субсчете к счету учета затрат, или же отражать обособленно в регистрах аналитического учета. В первом случае к счету учета затрат открывается два субсчета. Например: – Субсчет 1 «Расходы, учитываемые в целях налогообложения»; – Субсчет 2 «Расходы, не учитываемые в целях налогообложения». Во втором случае сумма представительских расходов полностью отражается на синтетическом счете без применения субсчетов. На основании постоянной разницы организация обязана формировать постоянные налоговые обязательства. Такое требование установлено пунктом 7 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), которое утверждено приказом Минфина России от 19 ноября 2002 г. № 114н. Если постоянная разница возникает в течение отчетного года, то в последующие периоды указанная сумма расходов может уложиться в установленный лимит. В этом случае начисленное постоянное налоговое обязательство необходимо уменьшить или вовсе списать. Представительские расходы в пределах установленных лимитов могут учитываться при расчете налога на прибыль на основании тех же первичных документов, на основании которых они были приняты к бухгалтерскому учету. В том случае, если сумма представительских расходов в бухгалтерском учете превышает лимит, установленный для целей налогообложения, бухгалтеру необходимо составить еще один документ – бухгалтерскую справку. В ней нужно рассчитать сумму представительских расходов, которая может быть учтена при расчете налога на прибыль.

ПРИМЕР

Организация перечисляет авансовые платежи по налогу на прибыль ежемесячно, исходя из фактической прибыли.

За 11 месяцев 2006 года расходы организации по оплате труда составили 200 000 руб. Сумма представительских расходов, отраженная в бухгалтерском учете за этот период, равна 11 300 руб. (без учета НДС). Помимо расходов на организацию деловой встречи, транспортного и буфетного обслуживания, в них включены расходы на посещение театра и концертного зала в размере 2300 руб. Как мы уже говорили выше, в целях налогообложения указанные затраты не относятся к представительским расходам. Более того, они вовсе не учитываются в целях налогообложения. Поэтому включить в состав представительских расходов организация сможет 9000 руб. (11 300 – 2300).

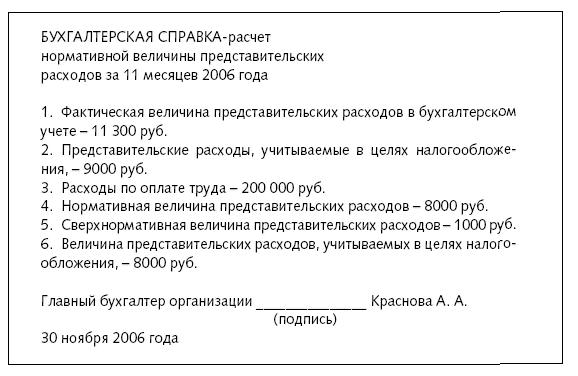

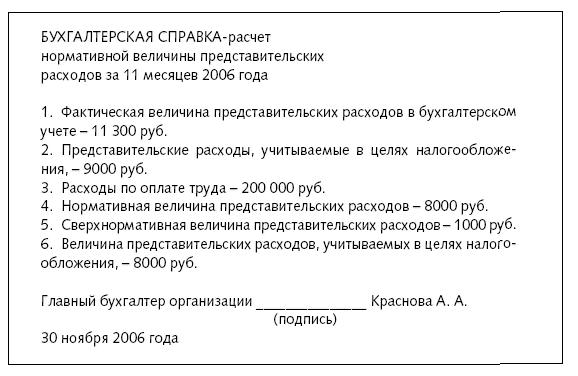

При расчете налога на прибыль за этот период организация может учесть в составе затрат текущего отчетного периода представительские расходы в размере 8000 руб. (200 000 руб. х 4 %). Чтобы скорректировать данные бухгалтерского учета для целей налогообложения, в конце ноября бухгалтер организации составил следующий расчет:

В бухгалтерском учете организации были сделаны такие записи:

ДЕБЕТ 26-1 КРЕДИТ 60, 71, 76 …

– 8000 руб. – отражена сумма представительских расходов, которую можно учесть в целях налогообложения;

ДЕБЕТ 26-2 КРЕДИТ 60, 71, 76 ….

– 3300 руб. (1 000 + 2300) – отражена сумма представительских расходов, которая не учитывается при расчете налога на прибыль.

Сумма сверхнормативных представительских расходов в размере 1000 руб. (9000 руб. – 8000 руб.), а также величина расходов, связанных с проведением культурно-развлекательных мероприятий, в размере 2300 руб. является постоянной разницей, на основании которой бухгалтер сформировал постоянное налоговое обязательство:

ДЕБЕТ 99 субсчет «ПНО»

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 792 руб. (3300 руб.х

24 %) – отражена сумма постоянных налоговых обязательств.

В декабре 2006 года расходы на оплату труда составили 30 000 руб. Следовательно, в целом за год расходы на оплату труда равны 230 000 руб. Величина представительских расходов, осуществленных организацией за отчетный период, не изменилась.

Предельная величина представительских расходов, которую можно учесть в целях налогообложения за 2006 год, составляет 9200 руб. (230 000 руб. х 4 %). Однако расходы на посещение театра и концертного зала не включаются в состав представительских расходов при расчете налога на прибыль.

При расчете налога на прибыль в целом за 2006 год организация может учесть представительские расходы в размере 9000 руб.

В бухгалтерском учете были сделаны такие записи:

ДЕБЕТ 26-1 КРЕДИТ 26-2

– 1000 руб. – сумма представительских расходов может быть полностью учтена в целях налогообложения;

ДЕБЕТ 99 субсчет «ПНО»

КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 240 руб. – сторнирована часть суммы ранее начисленного постоянного налогового обязательства.

13.5. Документальное оформление

В соответствии с пунктом 1 статьи 252 Налогового кодекса РФ расходами признаются экономически обоснованные и документально подтвержденные затраты, которые были осуществлены организацией. Под документально подтвержденными расходами понимаются затраты, заверенные документами, которые оформлены в соответствии с законодательством РФ.

Поэтому оформлению документов на представительские расходы бухгалтер должен уделить особое внимание. Речь идет как о внутренних распорядительных документах, так и о внешних первичных документах (счета-фактуры, накладные, акты, товарные чеки и т. д.).

Действующие нормативно-правовые акты не содержат конкретного перечня документов, которые необходимо оформить для включения представительских расходов в общие затраты. Поэтому организации вправе самостоятельно определить порядок расходования средств по данной статье, их документального оформления и контроля.

13.5.1. Внутренняя документация

Представительские расходы оформляются следующими внутренними организационно-распорядительными документами.

1. Приказ руководителя организации об осуществлении расходов на указанные цели.

2. Программа мероприятий, состав делегации с указанием должностей с приглашенной стороны.

3. Список представителей организации, которые принимают участие в переговорах или в заседаниях руководящего органа.

4. Перечень должностных лиц организации, которые имеют право получать под отчет средства на проведение представительских мероприятий.

5. Порядок выдачи под отчет средств на представительские мероприятия.

6. Смета представительских расходов. В ней следует указать предполагаемую величину расходов с разбивкой по конкретным статьям расходов. Кроме того, необходимо определить лицо, которое будет отвечать за прием делегации и за все произведенные расходы.

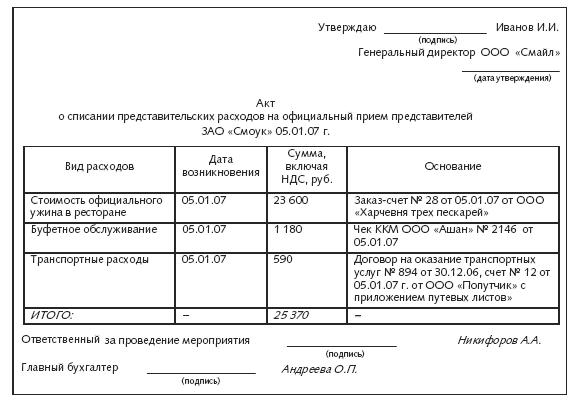

7. Акт (отчетом) об осуществлении представительских расходов. Этот документ должен быть подписан руководителем организации. В нем должны быть указаны суммы фактически произведенных представительских расходов, а также даны ссылки на документы, подтверждающие произведенные расходы.

8. Отчет об израсходованных сувенирах или образцах готовой продукции с указанием – что, кому и сколько вручено.

9. Меню, утвержденное директором столовой, если обед предоставлялся столовой предприятия. Калькуляция должна составляться без наценки.

10. Авансовый отчет с приложением подлинников соответствующих первичных документов: чеки ККМ и товарные чеки с подробной расшифровкой вида и количества товарно-материальных ценностей, счета из ресторана, накладные, счета-фактуры, торгово-закупочные акты и т. д.

Перечисленные выше документы составляются под конкретное мероприятие. Все они, за исключением авансового отчета, не имеют унифицированных форм. Поэтому эти документы организация должна разработать самостоятельно. При этом ей следует учитывать, что бухгалтерские документы должны содержать обязательные реквизиты, о которых идет речь в статье 9 Закона о бухгалтерском учете. Напомним эти реквизиты:

– название документа;

– дату составления;

– наименование организации, от которой составлен документ;

– содержание хозяйственной операции;

– измерители хозяйственной операции в натуральном и денежном выражении;

– наименование должностных лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

– личные подписи указанных лиц.

Кроме того, в этих документах необходимо отразить следующую информацию:

– дату деловой встречи или приема;

– место проведения этого мероприятия;

– программу мероприятий;

– состав участников со стороны организации и представителей другой организации;

– цель проведения мероприятия;

– сумму предполагаемых расходов.

По мнению налоговых органов, если организация имеет в наличии все перечисленные выше подтверждающие документы, то расходы на проведение встречи с организацией-партнером по бизнесу могут быть признаны представительскими расходами для целей налогового учета. Даже если в акте не указаны фамилии, имена и отчества присутствующих представителей организации-партнера.

Обратите внимание! Цель официальных приемов должна быть приведена в соответствии с теми формулировками, которые приведены в пункте 2 статьи 264 Налогового кодекса РФ. Например, цели проведения официального приема могут быть следующие.

1. Обсуждение вопросов об исправлении недочетов в работах по существующим контрактам.

2. Обсуждение вопросов о финансировании работ по существующим контрактам или об увеличении объемов финансирования по этим контрактам.

3. Обсуждение вопроса о заключении новых контрактов.

4. Обсуждение технических аспектов существующих и предполагаемых контрактов (технические термины и т. д.).

Эти формулировки в качестве типовых, а также другие технические аспекты встречи рекомендуется отражать во всех внутренних документах организации: в приказе на организацию официального приема, в программе проведения встречи, в отчете о проведенных переговорах.

Желательно, чтобы формулировка «проведение переговоров» фигурировала и в первичных документах по представительским расходам, которые организация получит от контрагентов.

Для включения представительских расходов в состав затрат по обычным видам деятельности, необходимо, чтобы прослеживалась взаимосвязь между официальным приемом и деятельностью предприятия. Это может быть подтверждено:

– заключенными договорами;

– подписанными контрактами, протоколами о намерениях;

– деловой перепиской.

Итогом заседания совета, общего собрания акционеров, правления должно быть принятие решения или протокола.

Нередко у бухгалтеров возникает вопрос: в каком размере можно учесть представительские расходы, если фактические затраты отличаются от запланированных?

Мнение налоговиков по этому вопросу следующее.

Если фактические затраты будут меньше, чем те, которые предусмотрены программой, то в расходах можно учесть фактические затраты. Но если фактические расходы превысят запланированные, то прибыль можно уменьшить только на сумму запланированных расходов.

На наш взгляд, такая позиция не является верной.

В соответствии с пунктом 42 статьи 270 Налогового кодекса РФ на представительские расходы может быть потрачено не более 4 процентов от расходов на оплату труда за тот налоговый (отчетный) период, в котором произведены представительские расходы. Поэтому отнесение затрат к представительским расходам зависит от соблюдения этого лимита. Никаких других ограничений Налоговым кодексом не установлено.

Однако чтобы избежать споров с налоговыми органами, мы советуем предприятиям закладывать в сметы по представительским расходам большую величину, чем организация хотела бы израсходовать на проведение деловых встреч. В этом случае предприятие обязательно уложится в сумму заранее запланированных представительских расходов.

13.5.2. Первичные документы

После проведения представительских мероприятий организация должна собрать все документы, которые подтверждают расходы, понесенные организацией на организацию официального приема.

Затраты, связанные с проведением официального приема (завтрака, обеда или другого аналогичного мероприятия) представителей (участников)

Приобретение продуктов подотчетными лицами при проведении официального приема приходуется по данным авансового отчета на счет 10 «Материалы» субсчет «Продукты для представительских целей». Эти продукты списываются на счета учета затрат (26 или 44) на основании: – товарных накладных типовой унифицированной формы № ТОРГ-12; – накладных на внутреннее перемещение, передачу товаров, тары типовой унифицированной формы № ТОРГ-13. Указанные формы утверждены постановлением Госкомстата России от 25 декабря 1998 г. № 132. Списание других материальных ценностей, например, сувениров оформляется требованием-накладной типовой унифицированной формы № М-11, утвержденной постановлением Госкомстата РФ от 30 октября 1997 г. № 71а.

Транспортное обеспечение участников приема

Одним из видов представительских расходов является транспортировка гостей в период проведения переговоров (из аэропорта в гостиницу, из гостиницы к месту переговоров и обратно) (п. 2 ст. 264 Налогового кодекса РФ). Транспортировку делегации может осуществлять специализированная организация, с которой принимающая сторона должна заключить соответствующий договор. После оказания транспортных услуг принимающая сторона должна получить: – двусторонний Акт об оказании транспортных услуг, подписанный заказчиком и подрядчиком; – счет на оплату транспортных услуг; – счет-фактуру на сумму оказанных транспортных услуг; – путевые листы автомобилей, оказывавших транспортные услуги. Для транспортного обслуживания принимающая сторона может задействовать свой собственный транспорт. В этом случае документами, которые подтверждают факт осуществления представительских расходов, будут: – путевые листы автомобилей, задействованных в этом мероприятии; – авансовые отчеты водителей на приобретение ГСМ с приложением чеков АЗС.

Буфетное обслуживание во время переговоров и мероприятий культурной программы

В буфетное обслуживание включается, как правило, предложение участникам во время кратковременных перерывов на переговорах чая, кофе, минеральной воды, соков и т. д. Расходы на буфетное обслуживание оформляются: – счетами; – договорами на оказание услуг; – заказ-счетами типовой унифицированной формы № ОП-20, актами на отпуск питания по безналичному расчету типовой унифицированной формы № ОП-22, которые утверждены постановлением Госкомстата РФ от 15 декабря 1998 г. № 132.

Оплата услуг переводчиков, не состоящих в штате организации.Указанные расходы подтверждаются договором и актом приемки-передачи услуг.

Посещение культурно-зрелищных мероприятий.Посещение культурно-зрелищных мероприятий может быть подтверждено накладной на приобретение входных билетов.

13.5.3. Как учесть чаевые

Ни для кого не секрет, что помимо обеда или ужина в ресторане принимающей стороне в соответствии с общепринятыми нормами этикета приходится давать чаевые официанту. Конечно, никаких оправдательных документов в этом случае сотрудник представить не может, ведь сумма чаевых не включается в счет и не является оплатой услуг ресторана.

Организация может компенсировать расходы сотрудника, которые он заплатил в виде чаевых официанту, на основании его заявления и распоряжения руководителя организации. Возникает вопрос: как учитывать подобные расходы?

Сумма чаевых, которую организация возместила работнику, может быть учтена в составе внереализационных расходов на счете 91 «Прочие доходы и расходы». Так как сумма возмещения включается в доход сотрудника, который облагается налогом на доходы физических лиц, то целесообразно сумму чаевых увеличить на величину НДФЛ, которая будет удержана с работника. Для этого сумму чаевых необходимо разделить на 87 процентов. В этом случае работник ничего не потеряет.

Поскольку сумма чаевых не подтверждается документально, то учесть в составе представительских расходов эти затраты нельзя. Указанные выплаты не являются объектом обложения ни ЕСН, ни страховыми взносами на обязательное пенсионное страхование, ни взносами на социальное страхование от несчастных случаев.

ГЛАВА14

Подготовка и переподготовка кадров

14.1. Расходы на подготовку и переподготовку кадров

К расходам налогоплательщика на подготовку и переподготовку кадров на договорной основе с образовательными учреждениями относятся расходы, связанные с подготовкой и переподготовкой (в том числе с повышением квалификации), в соответствии с договорами с такими учреждениями (подп. 23 п. 1 ст. 264 Налогового кодекса РФ).

Условия, при соблюдении которых расходы на подготовку кадров учитываются при исчислении налога на прибыль, приведены в пункте 3 статьи 264 Налогового кодекса РФ:

1) образовательное учреждение имеет государственную аккредитацию (соответствующую лицензию);

2) обучаются сотрудники, состоящие в штате организации-налогоплательщика;

3) программа подготовки (переподготовки) способствует повышению квалификации и более эффективному использованию специалиста в рамках деятельности организации-налогоплательщика. Помимо этого между организацией и образовательным учреждением должен быть заключен договор на обучение специалиста. Обращаем внимание, что договор заключается от имени организации, а не самого обучаемого.

14.1.1. Наличие лицензии обязательно

Первое условие, которое нужно выполнить, чтобы признать в составе расходов затраты на подготовку и переподготовку кадров состоит в том, что указанные услуги должно оказывать образовательное учреждение, у которого есть лицензия и государственная аккредитация.

Обратите внимание: индивидуальная педагогическая деятельность лицензированию не подлежит (п. 2 ст. 48 Закона РФ от 10 июля 1992 г. № 3266-1 «Об образовании»). Поэтому если работодатель заключил договор с индивидуальным предпринимателем на обучение работников, то расходы по данному договору не уменьшают налогооблагаемую прибыль как не соответствующие требованиям подпункта 1 пункта 3 статьи 264 Налогового кодекса РФ. На это указал Минфин в письме от 27 марта 2006 г. № 03-03-05/4.

Теперь поговорим о государственной аккредитации. Если организация имеет лицензию на осуществление образовательной деятельности, а государственной аккредитации у нее нет, можно ли плату за обучение включить в расходы при расчете налога на прибыль? Да, можно. Минфин России в письме от 12 марта 2003 г. № 04-02-03/29 разъяснял следующее.

Для включения расходов, связанных с подготовкой и переподготовкой (в том числе с повышением квалификации) кадров по договорам с образовательными учреждениями, в состав прочих расходов важен статус организации как образовательного учреждения, имеющего соответствующую лицензию, а не его государственная аккредитация.

Получается, что для включения в состав расходов стоимости обучения необходимо, чтобы у образовательного учреждения была лицензия, а вот наличие государственной аккредитации является для этого необязательным условием. Дело в том, что право на ведение образовательной деятельности и льготы, установленные законодательством Российской Федерации, возникают у образовательного учреждения с момента выдачи ему лицензии (разрешения). На этом настаивает пункт 6 статьи 33 Закона РФ от 10 июля 1992 г. № 3266-1 «Об образовании». Государственной аккредитацией образовательного учреждения устанавливается государственный статус образовательного учреждения (тип, вид и категория образовательного учреждения, определяемые в соответствии с уровнем и направленностью реализуемых им образовательных программ) (п. 6 ст. 12 Закона об образовании).

Поэтому если у организации такой лицензии нет, то она не может заниматься образовательной деятельностью и, соответственно, рассматриваться в качестве образовательного учреждения.

Добавим, что налоговики не могут требовать у организации копии лицензий образовательных учреждений. Как совершенно справедливо указал ФАС Северо-Западного округа от 10 октября 2005 г. № А42-7611/04-15, налоговая инспекция неправомерно привлекла общество к ответственности за непредставление лицензий образовательных учреждений, осуществляющих обучение работников общества, на ведение такой деятельности и документов об их государственной аккредитации, необходимых для подтверждения соблюдения условий отнесения обществом на расходы, уменьшающие базу по налогу на прибыль, затрат на переподготовку кадров. Ведь такие документы выдаются образовательным учреждениям, а не обществу.

14.1.2. Обучаться могут только штатные работники

Пункт 3 статьи 264 Налогового кодекса РФ настаивает, что включить в расходы плату за обучение можно лишь в том случае, если учились штатные сотрудники организации. То есть те, с которыми заключен трудовой договор. Значит, оплатив обучение сотрудников, с которыми заключен гражданско-правовой договор, организация не вправе включить стоимость обучения в состав расходов на подготовку или переподготовку кадров.

14.1.3. Программа подготовки кадров

Чтобы отнести стоимость обучения в расходы, программа подготовки должна быть направлена на повышение квалификации специалиста.

Профессиональная подготовка преследует цель ускорить приобретение обучающимся навыков, необходимых для выполнения определенной работы, группы работ (ст. 21 Закона об образовании), а не повышение образовательного уровня обучающегося.

Профессиональная подготовка может быть получена в образовательных учреждениях, а также в образовательных подразделениях организаций, имеющих соответствующие лицензии, и в порядке индивидуальной подготовки у специалистов, обладающих соответствующей квалификацией.

Повышение квалификации включает в себя, в том числе, краткосрочное (не менее 72 часов) тематическое обучение вопросам конкретного производства, которое проводится по месту основной работы специалистов и заканчивается сдачей соответствующего экзамена, зачета или защитой реферата (п. 7 постановления Правительства РФ от 26 июня 1995 г. № 610).

Если продолжительность подготовки (переподготовки) специалиста составляет менее 72 часов, ее нельзя рассматривать как форму повышения квалификации работника и разновидность программы дополнительного образования. Такая деятельность лицензированию не подлежит (подп. «а» п. 2 Положения о лицензировании образовательной деятельности, утвержденного постановлением Правительства РФ от 18 октября 2000 г. № 796).

Добавим, что формулировка подпункта 23 пункта 1 статьи 264 Налогового кодекса РФ подразумевает, что понятие «подготовка и переподготовка» кадров шире понятия «повышение квалификации». Формы профессиональной подготовки (переподготовки) кадров определяются работодателем (ст. 196 Трудового кодекса РФ). Получается, они могут быть любыми.

Значит, если организация понесла расходы на оплату услуг по подготовке (переподготовке) кадров, даже если они не связаны с получением сотрудниками организации дополнительного образования или повышением их квалификации (продолжительность подготовки менее 72 часов), эти расходы также можно учесть в целях налогообложения.

Здесь важно отметить, что профессиональная подготовка должна проводиться в интересах организации-налогоплательщика для более эффективного использования специалиста в рамках деятельности организации-налогоплательщика. То есть обучение работников должно удовлетворять потребности организации.

14.1.4. Необходимые документы

Перечислим документы, которые, с учетом указанных требований, должен иметь налогоплательщик для подтверждения расходов на обучение работников:

– приказ руководителя организации о направлении работников на обучение с обоснованием его производственной необходимости (указание целей и причин);

– договор с образовательным учреждением;

– копия лицензии и свидетельства о государственной аккредитации образовательного учреждения;

– акт выполненных работ;

– копии документов об образовании, выданных учреждением работникам по окончании обучения.

Добавим, что трудовое законодательство рекомендует также заключать с работниками, направляющимися на переобучение без отрыва от работы за счет работодателя, специальный ученический договор или дополнительное соглашение с соответствующими условиями к трудовому договору (ст. 198 Трудового кодекса РФ). Для организации это способ обезопасить себя от потерь: в ученическом договоре можно предусмотреть, что работник, обучение которого оплатил работодатель, должен проработать установленный срок. Если работник без уважительных причин уволится раньше оговоренного срока, то он обязан возместить расходы на обучение (ст. 249 ТК РФ). При уклонении работника от возмещения работодатель будет вынужден обратиться в суд. Отметим, что взыскать стоимость обучения работодатель может только при наличии ученического договора (или дополнительного соглашения с работником).

14.2. Семинары

Направляя работников на семинары, надо учитывать следующее. Если организатор семинара имеет лицензию на осуществление образовательной деятельности и по окончании семинара выдается свидетельство о повышении квалификации специалиста – затраты организации-работодателя включаются в состав прочих расходов, связанных с производством и реализацией, на основании подпункта 23 пункта 1 статьи 264 Налогового кодекса РФ как расходы на подготовку и переподготовку кадров. Если у организатора семинара нет лицензии на осуществление образовательной деятельности, то расходы по данной статье списать нельзя. Однако если в договоре указано, что организатор обязуется не провести подготовку (переподготовку) специалистов с целью повышения квалификации, а оказывает консультационные услуги, затраты на такое обучение можно включить в прочие расходы, связанные с производством и реализацией. Только основание тут другое – подпункт 15 пункта 1 статьи 264 Налогового кодекса РФ как расходы на консультационные услуги.

ПРИМЕР

Организация направила начальника отдела кадров на семинар по ведению кадрового учета. С учебным центром заключен договор на проведение консультаций по кадровому учету. Учебный центр лицензии на оказание образовательных услуг не имеет.

После завершения семинара организации представлен акт об оказанных услугах.

В данной ситуации организация включает расходы на оплату семинара в состав прочих расходов на производство и реализацию (подп. 15 п. 1 ст. 264 Налогового кодекса РФ).

Если обучение производит иностранная образовательная организация, необходимо, чтобы она имела соответствующий статус, т. е. являлась образовательной организацией согласно законодательству своего государства.

Налоговики нередко придираются к организации, когда речь идет о расходах на подготовку и переподготовку кадров. Так, при проверке организации инспекция сочла, что тематика семинара не связана с предпринимательской деятельностью фирмы, а потому понесенные расходы не могут уменьшать налоговую базу по прибыли. Однако судьи ФАС Московского округа в постановлении от 23 марта 2006 г. № КА-А40/2102-06 по делу № А40-45023/05-141-354 пришли к выводу, что претензии инспекторов необоснованны. К расходам налогоплательщика на подготовку кадров на договорной основе с образовательными учреждениями относятся расходы, связанные с подготовкой (в том числе с повышением квалификации кадров), в соответствии с договорами с такими учреждениями. Указанные расходы включаются в состав прочих расходов, если программа подготовки способствует повышению квалификации и более эффективному использованию подготавливаемого специалиста в этой организации в рамках деятельности налогоплательщика – таков был вердикт суда. То есть затраты, осуществленные с целью повышения квалификации штатных сотрудников Общества, способствовали улучшению показателей его деятельности, а потому были экономически обоснованными и целесообразными. Добавим, что достаточно часто организаторы семинаров помимо лекций устраивают еще кофе-брейки, обеды и т. п. Учтите, что если расходы на питание оплачиваются отдельно, то есть не включены в стоимость семинара, они не могут быть учтены при налогообложении прибыли. Кроме того, оплата организацией питания работника будет признаваться доходом работника.

Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24, 25, 26, 27, 28, 29, 30, 31, 32, 33, 34, 35, 36, 37, 38, 39, 40, 41, 42, 43, 44, 45, 46

|

|