Тупики Глобализации: Торжество Прогресса или Игры Сатанистов?

ModernLib.Net / Научно-образовательная / Егишянц Сергей / Тупики Глобализации: Торжество Прогресса или Игры Сатанистов? - Чтение

(стр. 3)

|

Автор:

|

Егишянц Сергей |

|

Жанр:

|

Научно-образовательная |

|

-

Читать книгу полностью

(717 Кб)

- Скачать в формате fb2

(3,00 Мб)

- Скачать в формате doc

(293 Кб)

- Скачать в формате txt

(284 Кб)

- Скачать в формате html

(3,00 Мб)

- Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24

|

|

Более того: когда и это не помогло, по инициативе президента Конгресс принял программы помощи фермерам, общественных (прежде всего строительных) работ, потребительских займов - то есть все то, что впоследствии принесло Рузвельту репутацию спасителя нации. Но все было бесполезно, ибо политика властей США в 1920-е годы сделала невозможным успешное вмешательство государства в ход развития кризиса. Причин тут несколько - и главные из них следующие.

Прежде всего, как уже говорилось выше, для преодоления кризиса нужно, чтобы масштабы спровоцированных государством дополнительных расходов были выше, чем величина естественного падения расходов частных. Но вот это-то как раз и было невозможно: политика всяческих неоконсерваторов и неолибералов означает минимизацию функций государства и одновременно стимулирует быстрый рост производства и общественного дохода. В результате к концу 1920-х годов частные расходы настолько превосходили государственные, что никакое увеличение последних не могло и близко сравниться с потерями от снижения первых.

И только в 1933 году, когда физические масштабы экономики США сжались до двух третей предкризисного уровня (а в текущих ценах даже до половины), массивные государственные вливания наконец-то стали заметны - и привели к изменению ситуации. Да и то случилось это далеко не сразу, несмотря на брутально социалистические мероприятия президента Рузвельта (принудительное замораживание цен, доходов и объемов производства). Но «слабое государство» было далеко не единственной причиной тяжелого развития событий. Усугубило снижение частных расходов социальное расслоение: более 40% населения США еще до великой депрессии жило ниже уровня бедности - а такое положение дел, как мы видели в главе про экономическую теорию, способствует снижению совокупного спроса.

Наконец, вот едва ли не главная причина, по которой в 1928-1929 годах не случилось разворота ситуации в сторону роста. Как уже отмечалось выше, основа выхода из кризиса после нескольких лет энергичного вмешательства государства - это реализация отложенного спроса, который накопился за время кризиса. А вот его-то и не было: бурный взлет потребительских затрат в 1924-1926 годах позволил всем, у кого были деньги, купить себе и дом, и автомобиль - в результате весь спрос на эти ценности был удовлетворен, и на будущее ничего не осталось. Отсюда видно, что экономический рост должен иметь разумные темпы - чрезмерно бурный «кутеж взаймы» крайне вреден, поскольку его следствием бывает весьма мрачное похмелье.

Именно поэтому даже беспрецедентная накачка экономики деньгами была бесполезна: ну купили американцы немного колбасы и много акций, а толку-то? Раздуванием неустойчивого спроса на повседневные товары экономику не вылечишь - и тем паче это не может сделать всеобщее сумасшествие на почве биржевой игры, которое к тому же происходит взаймы. Можно отметить еще и странную политику ФРС США, которая до 1933 года безучастно наблюдала за обвалом национальной экономики, не пытаясь даже вернуться к политике денежной накачки как раз тогда, когда для этого были хоть какие-то резоны - впрочем, это вряд ли бы помогло.

Итак, обычный циклический кризис разросся до масштабов национального бедствия потому, что механизмы стандартного воздействия на процесс со стороны государства не работали: расходы властей были слишком малы из-за «слабого государства», а отложенный спрос был уничтожен отчасти гипертрофированным экономическим ростом середины 1920-х годов, а отчасти бездумной кредитной эмиссией ФРС. Последствия хорошо известны: «спираль сжатия» закрутилась на славу - ВВП упал в полтора раза, цены - на столько же, большинство людей находилось на грани физического выживания. А чтобы стало понятно, что такое великая депрессия не на языке макроэкономики, а на простом человеческом, опишу некоторые характерные штрихи.

В великую депрессию производство в тяжелой промышленности - от сталелитейной до автомобильной отрасли - сократилось в 4-5 раз. Урожай основных зерновых культур (пшеницы и кукурузы) снизился в 1.5-2 раза. Разорилось около 5500 банков и примерно 1 млн. ферм. Около 25% трудоспособного населения были безработными, а ведь было еще несколько миллионов «почти безработных». Если учитывать членов их семей, то к 1933 году безработные составляли около половины населения США. Люди готовы были делать все, что угодно, и за любые деньги, лишь бы хватило на пропитание и кров.

Впрочем, с кровом было плохо: многих людей выселили из свежекупленных домов из-за того, что они не смогли выплатить кредит - кроме всего прочего, дефляция (снижение цен) наносит страшный удар по должникам, поскольку номинально они платят столь же, но в реальности каждый доллар стоит со временем все дороже и дороже. Катастрофическое снижение частных доходов привело к массовому голоду, от которого только в одном Нью-Йорке умерло от 5 до 10 тыс. человек. Акции протеста нарастали быстро и агрессивно: в 1933 году в забастовках участвовало более 1 млн. человек, обычным делом стали массовые «голодные марши на Вашингтон».

1938 год. Бездомные фермеры на дорогах Америки

Выход из депрессии потребовал колоссальных расходов - и это несмотря на изрядное сжатие масштабов экономики. В течение первых двух лет антидепрессивных мероприятий только сверхнормативные государственные затраты на специальные программы составляли около 8% ВВП. Были созданы особые молодежные трудовые лагеря, через которые всего за 2 года прошло около 3 млн. человек в возрасте от 18 до 25 лет - они получали спецодежду и 1 доллар в день на руки (между прочим, на наши нынешние деньги этот доллар по реальной покупательной способности эквивалентен сумме примерно в 200-250 рублей). Занимались отчасти дорожным строительством, но в большей степени освоением земель. А по программе общественных работ уже в начале 1934 года было занято около 5 млн. человек. Напомню, что к началу кризиса население США составляло примерно 120 млн. человек. Наконец, в результате великой депрессии власть крупных корпораций была несколько урезана: стали активно организовываться профсоюзы, появлялись социальные льготы и т. д.

Как видите, дело было весьма и весьма серьезное - а ведь в некоторых странах Старого света положение было еще хуже: если в Штатах максимум безработицы был 25% рабочей силы, то в Европе случалось и 35%. А выход из кризиса потребовал экстремальных шагов, для которых, в свою очередь, пришлось на время отправить в тень местных олигархов. И только вышеописанные меры администрации Рузвельта, сработавшие на крайне низком уровне состояния экономики, помогли стране хотя бы выжить - а реальный рост обеспечила Вторая мировая война. Напомню, что несмотря на самые разные времена, «кейнсианцы» за все примерно 40 лет своего нахождения у кормила экономической власти так и не довели ни один кризис до состояния великой депрессии - но в начале 1980-х годов из власти их изгнали. Осталось теперь проанализировать, что же из этого получилось.

История учит, что она ничему не учит

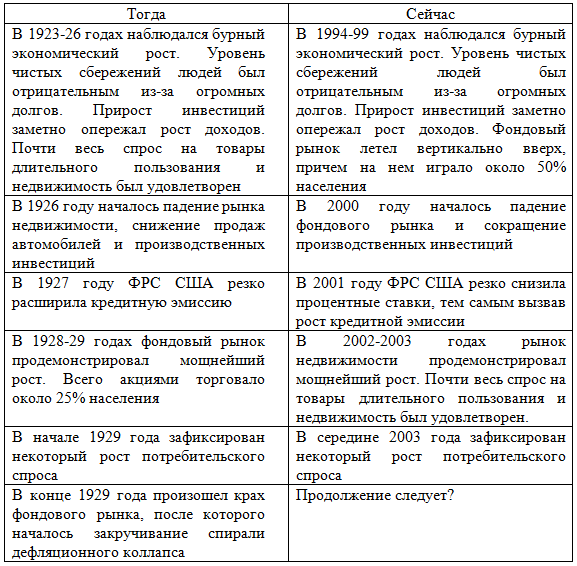

Полагаю, немалое число специалистов, прочитав только что приведенное описание процессов вокруг великой депрессии, испытали эффект «дежа-вю»: ну удивительно похоже на нынешние времена. Остановимся на этом подробнее. И прежде всего изобразим основные процессы, происходившие тогда и сейчас, в виде таблицы.

Небольшие пояснения к таблице. Под «чистыми сбережениями» понимается прирост сбережений минус прирост долга. Иначе говоря, отрицательные чистые сбережения означают то, что откладывали американцы меньше, чем занимали у банков. На заемные средства они покупали дома и автомобили, а также (отчасти) играли на бирже. В целом легко видеть разительное сходство - что и не удивительно: экономическая политика была примерно одной и той же, так что и последствия ее весьма похожи.

Из важных отличий можно выделить следующие. Прежде всего, в 1920-е годы психология американцев не могла вполне осознать свое экономическое лидерство во всемирном масштабе, поэтому власти регулярно применяли протекционистские меры, повышая пошлины на те или иные импортные товары - и, разумеется, получая в ответ то же самое. А сейчас в мире существует режим «почти свободной» торговли, из-за чего экономический рост был еще более несбалансированным. А значит, падать ведущим транснациональным корпорациям придется гораздо глубже.

Далее, видна асимметрия в порядке завала секторов экономики. В 1920-е первым упал рынок недвижимости, что и понятно: в те времена дом могли купить немногие, поэтому в условиях бешеного роста спрос на дома удовлетворился относительно быстро. А вот акциями торговали еще долго после этого, причем зачастую на заемные средства. Сейчас ситуация иная: философия жизни предписывает каждому стремиться купить себе дом, поэтому спрос на недвижимость заметно растянулся во времени. В то же время фондовый рынок рос очень быстро уже в 1980-е годы, а к весне 2000 года взлет акций высокотехнологичных компаний принял совершенно фантасмагорический характер: многие достаточно солидные компании этого сектора экономики умудрялись за год подорожать в десятки раз.

Но дальше сработал известный эффект: если все хотят купить акцию и у них есть деньги, то довольно быстро они все эту акцию и купят. Поскольку доходы людей растут гораздо медленнее цен на акции, деньги у людей быстро закончатся - после чего покупателей не станет вовсе. Продавцов, впрочем, тоже - ведь все уверены, что акция будет продолжать расти в цене. В этот самый момент и наступает перелом: когда кто-то пытается зафиксировать свою прибыль и продать часть своих акций, он неожиданно обнаруживает, что продать свои акции ему просто некому - все уже купили, никому больше акции не нужны. В результате приходится продавать гораздо дешевле, так что цена резко обваливается.

Известен даже анекдот о том, как в 1929 году спас свои деньги банкир Джон Морган: когда чистильщик обуви поинтересовался у него судьбой какой-то акции, Морган понял, что дело плохо - если даже чистильщики обуви купили акции, значит, жди скорого обвала. Сам Морган, впрочем, рассказывал эту историю на полном серьезе (он даже умудрился отбиться с ее помощью от расследования Конгресса), но, зная повадки этой братии, вряд ли кто-то поверит в такое простодушие крупнейшего банкира.

Что дают отмеченные различия в великой депрессии и нынешнем кризисе с точки зрения оценки ситуации? Ничего хорошего: рынок недвижимости и автомобильный рынок накапливают основную часть отложенного спроса, поэтому то, что они в 1920-е годы упали раньше фондового рынка, дало экономике некоторое время на формирование новой волны этого спроса. Другой вопрос, что эта возможность не была использована из-за чрезвычайно высокого расслоения людей по уровню доходов - но это именно другой вопрос.

Сейчас же первым упал рынок акций, единственным последствием чего для простых людей стало нежданное исчезновение их сбережений - по подсчетам экспертов, с марта 2000 по октябрь 2002 года американцы потеряли на биржевых спекуляциях около 8 триллионов долларов (это примерно 80% номинального ВВП США и около 100% реального ВВП). А рынок недвижимости продолжал расти, когда вся остальная экономика уже была в состоянии очевидного кризиса - тем самым уничтожая последние очаги отложенного спроса.

Почему же так произошло? Ответ прост: безумный взлет рынков акций и домов является прямым следствием политики Федеральной резервной системы США. Давайте остановимся на этом немного подробнее и прежде всего поймем, какие именно процентные ставки устанавливает это заведение. Для этого нам придется немного проникнуть в кухню Фед.

Вся страна поделена на 12 округов, так что ФРС в целом состоит из 12 Федеральных резервных банков (ФРБ), каждый из которых контролирует финансовую систему внутри своего округа. Главный орган, разрабатывающий кредитно-денежную политику США, называется Комитетом по операциям на открытом рынке ФРС, (Federal Open Market Committee - сокращенно FOMC) и состоит из 12 «голосующих» членов. По закону о ФРС США заседания FOMC должны проходить в Вашингтоне не менее четырех раз в год, но реально с 1980 г. ежегодно проводится по 8 заседаний с интервалами в 5-8 недель. На каждом регулярном заседании FOMC обсуждается и устанавливается так называемая «целевая процентная ставка по федеральным фондам».

Ее смысл в следующем: всякий банк, когда в нем любой человек открывает новый вклад, обязан некую часть (на данный момент 10%) внесенных денег в качестве резерва размещать на счетах своего окружного ФРБ. Эти деньги и составляют «федеральные фонды» - но иногда они оказываются излишними. Если, скажем, банк закрыл сегодня несколько депозитов, то он может в принципе отозвать избыточные резервы со счета в ФРБ, но на практике каждый день этого почти никто не делает: если завтра опять откроют новые депозиты, то придется снова довносить деньги, что утомительно. Вместо этого банки обычно дают свои избыточные резервы в кредит «овернайт» (то есть на 1 день) другим банкам - а именно тем, у которых, наоборот, наблюдается дефицит мгновенной ликвидности.

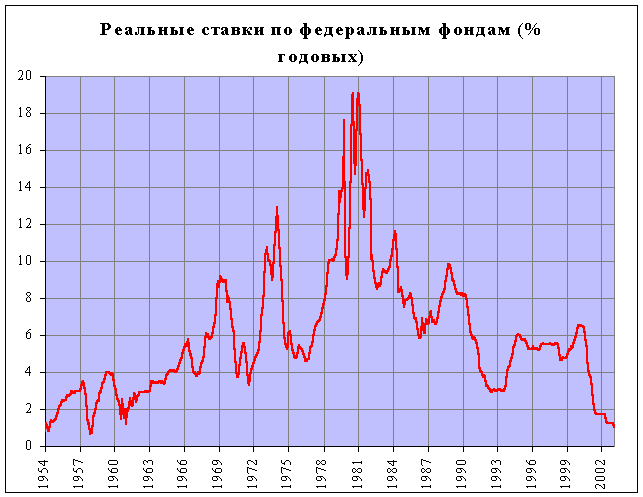

Так вот, ставка по этому самому кредиту овернайт и регулируется «целевой ставкой» FOMC. Впрочем, понятно, что через этот вид кредита Фед получает возможность влиять и на все остальные его виды, ведь если понизилась ставка по однодневным кредитам, то и ставки по более долгосрочным кредитам неизбежно уменьшатся. Таким образом, целевая процентная ставка по федеральным фондам представляет собой мощное средство регулирования всей кредитно-финансовой системы, что и определяет ее важность для экономики в целом. А теперь давайте рассмотрим график, отражающий динамику реальных процентных ставок по федеральным фондам за последние полвека (рис. 1.1)

Рис. 1.1. Реальные процентные ставки по федеральным фондам США, % годовых

.

Как видно, своего пика (почти 20%) ставки достигли в разгар нефтяного шока 1973-1982 годов. По мере приспособления экономики США к высоким ценам на энергоносители ставки снижались, так что в период большого бума 1990-х годов они колебались на уровнях около 5-6%. Во время развития последнего кризиса ставки резко пошли вниз: Фед снижал их 13 раз, в итоге к середине 2003 года уменьшив базовую ставку с 6.50% до 1.00%, то есть в 6.5 раза. Главное оправдание такой политики - необходимость поддержки экономики в условиях крайне низкой инфляции. Последняя же измеряется индексом потребительских цен (Consumer Price Index, CPI). На самом деле в этой логике содержится глубокое лукавство.

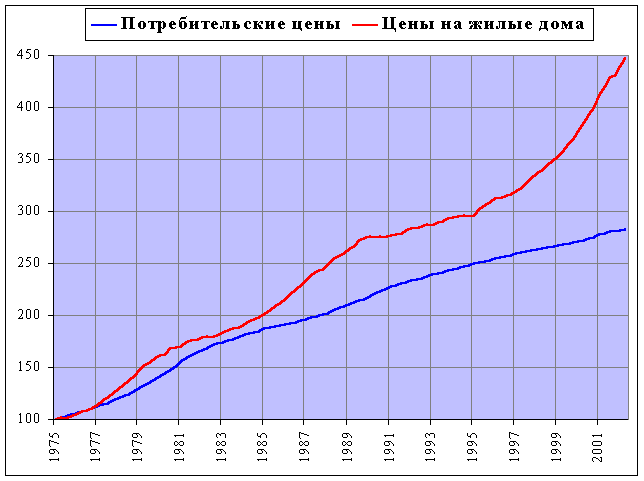

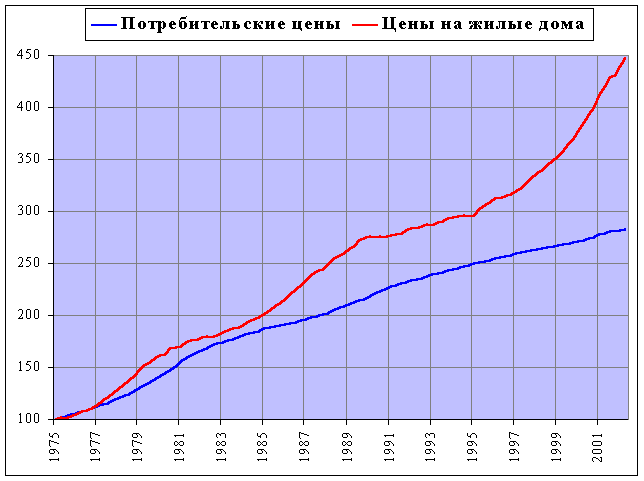

Дело в том, что в периоды экономического роста возникает ряд секторов, которые выказывают склонность к бурному спекулятивному росту. Всегда таким сектором был фондовый рынок, а после кардинальных реформ начала 1980-х годов к нему присоединился также и рынок недвижимости. В процессе расширения экономики приток спекулятивных денег в эти сектора заметно возрастает, что подталкивает цены на дома и акции вверх - причем со скоростью, гораздо большей, чем цены на потребительские товары. Разумные финансовые власти должны в таком случае поставить заслон раздуванию «мыльных пузырей» в означенных секторах - и для этой цели политика высоких процентных ставок вполне уместна. Чтобы понять, о чем речь, рассмотрим график, на котором изображены кривые роста индекса потребительских цен, который официально рассчитываются статистическими органами США (CPI), и роста стоимости жилых домов (House Prise Index) с 1975 года до наших дней (рис. 1.2)

.

Как видно, в период экономического бума цены на дома росли гораздо быстрее CPI - но властям на это было глубоко наплевать. А факт этот весьма важен, что легко видеть по следующим числам. Начиная с 1985 года, среднее значение годового прироста CPI составляет всего лишь 2.4%, зато цены на дома росли в среднем на 4.7% в год, а акции (по индексу S&P-500, даже игнорируя дурной рост индекса акций высокотехнологического сектора NASDAQ) - аж на 10.2% в год. В самый бурный период 1995-2000 годов картина еще более разительная - впрочем, цены на дома только ускорили свой рост в 2002 и первой половине 2003 года. Легко видеть, что если процентная ставка Фед была уверенно выше CPI, то вот о ценах на жилые дома и акции этого сказать никак нельзя.

Получается такая картина: пусть потребитель хочет взять кредит и купить на него какой-нибудь товар, чтобы через год продать его же с прибылью. Ставки потребительских кредитов обычных банков очень сильно зависят от базовой ставки Фед, поэтому когда последняя низка, то малы и ставки коммерческих банков. Потребитель думает: возьму кредит на год под 6% и куплю обычные потребительские товары, но в спекулятивных целях - так ведь проиграю: эти товары подорожают за год максимум на 3%, а за кредит платить все 6%. А если купить недвижимость? Уже интереснее - величина прибыли вполне сопоставима с размером платы за кредит. Наконец, может, купить акции? Да, конечно - ведь они дорожают гораздо сильнее, чем на 6% в год. Стало быть, политика ФРС была реально направлена на раздувание огромных «мыльных пузырей» - что и не замедлило случиться: рынок акций в максимуме 2000 года стоил 15 трлн. долларов, рынок жилья к лету 2003 года оценивался в 14 трлн. долларов. А теперь эти пузыри, конечно же, обречены лопнуть - фондовый рынок начал этот процесс, рынок недвижимости скоро продолжит.

Политика активного снижения ставок, проводившаяся Фед в 2001-2003 годах, только усугубила положение в американской экономике. Своих целей (нарастить упавшие инвестиции за счет подешевевших кредитов) она не достигла: предприятия обременены огромными долгами, поэтому не желают брать кредиты даже под 0% годовых - и инвестиции продолжают падать. В то же время негативный эффект политики ФРС огромен. Обманутые крайне дешевыми кредитами, американцы бросились покупать дома и автомобили, из-за чего их долги резко выросли и достигли чрезвычайно опасной черты.

Кроме того, такой вал спроса на эти активы всегда приводит к тому, что в какой-то момент все желающие оказываются счастливыми обладателями дома или машины (уж не знаю, какой по счету для одной семьи - второй или третьей). А как мы уже знаем, когда возникает такая ситуация, рынок этого актива резко валится, потому как покупателей на нем больше нет - у всех все есть. Именно эта история случилась весной 2000 года с акциями, и есть серьезные подозрения, что где-то в самом скором будущем подобная участь ждет рынок недвижимости - после чего удержать экономику США от резкого «сворачивания» по образцу великой депрессии не сможет ничто.

В таких условиях почти бессмысленными будут любые меры стимулирования спроса на дома: он уже и так удовлетворен, поэтому лишившийся приличной части сбережений и накопивший огромные долги народ не станет брать кредиты даже под 0% годовых. А так как на накопление отложенного спроса потребуется очень много времени, свободное падение экономики может быть даже более глубоким, чем во времена великой депрессии. Шансы государства помочь экономике минимальны - масштабы не те. Мало того, что стандартные действия неолибералов вызвали дисбаланс между слабым государством и мощнейшим частным спросом - так еще есть и отягчающие обстоятельства: масштабы корпоративной экспансии резко увеличились из-за глобализационных процессов.

По тем же самым причинам долги у американцев накопились колоссальные: совокупный долг домохозяйств, корпораций и государства составил к середине 2003 года астрономическую сумму в 33 триллиона долларов (более чем 300% номинального ВВП и 400% реального). Впрочем, на доходах, расходах и долгах американцев следует остановиться чуть подробнее. Долги домохозяйств в США велики - к весне 2003 года они составляли около 8.7 трлн. долларов

, то есть в среднем примерно по 100 тыс. долларов на семью. Сам по себе этот факт, впрочем, не говорит о чем-то определенном - важна не сумма долга, а тяжесть бремени его обслуживания.

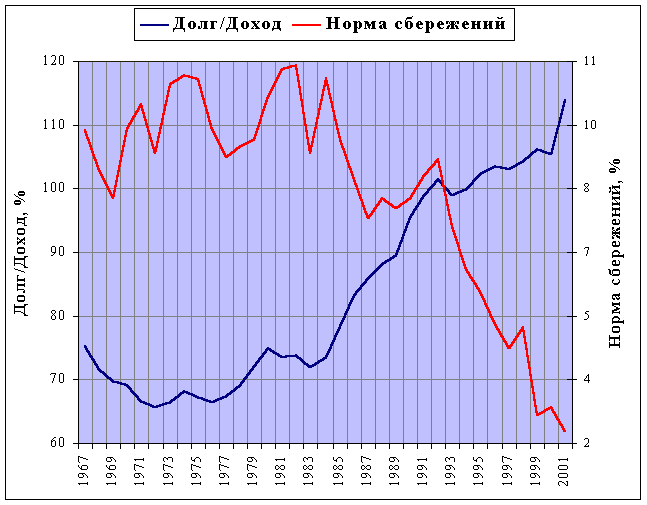

Простейший способ оценить эту тяжесть - соотнести сумму долга с текущими доходами американцев. Воспользовавшись данными американских статистических ведомств, нарисуем график, на котором изображены две кривые. Красная показывает динамику соотношения частных долгов американцев к их доходам. В качестве последних берутся так называемые реальные располагаемые доходы (Disposable Income), то есть те деньги, которые остаются на руках у американцев после уплаты налогов. Синяя кривая показывает динамику нормы сбережений, то есть величины, показывающей, какую часть своего дохода американцы направляют на сбережения. Обратимся к рис. 1.3

Рис. 1.3. Соотношение частных долгов американцев к их реальным располагаемым доходам и норма сбережений

.

Легко видеть, что с конца 1960-х до середины 1980-х годов оба эти показателя почти не менялись. Но рейганомика открыла ящик Пандоры: американцы с упоением принялись занимать деньги и тратить их, не оставляя про запас почти ничего. Если в первой половине представленного периода американцы сберегали примерно 10% своего дохода, а величина их долга держалась около уровня 70% от текущего дохода, то после 1984 года ситуация резко изменилась. Уже в начале 1990-х годов долг сравнялся с текущим доходом, а к началу 2002 года он достиг 120% от дохода. Напротив, норма сбережений круто ушла вниз, достигнув к октябрю 2001 году минимальной величины 0.3%. После этого, однако, наступило некоторое отрезвление, так что к концу 2002 - началу 2003 года жители США стали сберегать 3-4% от своего дохода.

Интересно, что сколько-нибудь драматического изменения стоимости обслуживания долга не произошло. К концу 2002 года на выплаты по долгам средний американец тратил около 14% от своего дохода

- что не страшно. Опасность таится совсем в другом месте - и сейчас мы это поймем. Согласно данным отставленного в конце 2002 года советника президента США по экономике Лоренса Линдси, чистые сбережения американцев в 2000 году составили -7% номинального ВВП - именно минус 7%, то есть жители США потратили примерно на 700 млрд. долларов больше, чем заработали, финансируя недостачу посредством новых долгов. А теперь посчитаем, что случится, если американцы вернутся к нормальной модели расходов-сбережений. Напомню, что в прежние времена норма сбережений составляла 10% от дохода. Если совокупный частный доход равен примерно 60-70% ВВП, то 10% дохода составляют 6-7% ВВП.

Имеем: с одной стороны, в 2000 году расходы американцев превысили доходы на 700 млрд. долларов, с другой - при нормализации положения расходы, напротив, будут меньше доходов на 600-700 млрд. долларов. Таким образом, только стабилизация уровня текущих расходов требует их снижения аж на 1.3-1.4 трлн. долларов. Так вот, «перебить» такое уменьшение частных расходов госбюджет не в состоянии: все доходы федерального бюджета составляют около 2.0 трлн. долларов, так что для исправления ситуации его расходы пришлось бы чуть ли не удвоить - что немедленно обрушило бы всякую финансовую стабильность. Такова расплата за многолетний кутеж взаймы - и расплата эта неизбежна: как уже отмечалось выше, норма сбережений американцев в 2002 году начала расти.

И хотя экстренное снижение налогов позволило увеличить реальные располагаемые доходы людей, эффект от этой меры может быть лишь временным - для перелома ситуации требуются гораздо большие суммы, а их нет. Я уж не говорю о том, что из-за этих мероприятий в бюджете образовалась огромная дыра, так что властвующие неолибералы во главе с Аланом Гринспеном немедленно потребовали вернуть бюджетные параметры к прежним уровням. Скорее всего, администрация вынуждена будет пойти на это - как только возникнет видимость улучшения ситуации с потребительскими расходами. Тем самым картина окончательно совпадет с тем, что было в 1929 году - ну и последствия, очевидно, будут теми же. В силу вышесказанного предугадать сценарий грядущих событий совсем не сложно.

Вперед, в прошлое

Быть может, администрация США отменит льготы по налогам, введенные в 2001-2003 годах, что подорвет и без того угнетенный потребительский спрос. Быть может, ФРС США повысит ставки - либо обманутая улучшением каких-то макроэкономических показателей, либо просто от бессилия перед инфляцией (например, ростом цен на нефть). Быть может, мировой финансовый рынок, отягощенный многочисленными рисками и американскими дефицитами, сам спровоцирует резкий взлет процентных ставок - этот процесс, кстати, уже наметился в середине лета 2003 года. А может, спусковым крючком станет какая-нибудь очередная локальная война или новые террористические акты - вспомним, что годы, заканчивающиеся на «3», в военном смысле в последнее время весьма неудачны для США (в 1973 - бегство из Вьетнама, в 1983 - из Ливана, в 1993 - из Сомали). Все это по большому счету не важно: важно то, что ситуация готова разрядиться резким ударом вниз по всем фронтам - так что для запуска сего процесса достаточно любой искры. Пожаров же в наше время предостаточно…

Вспомним, что летом 2003 года дома докупали уже последние из тех, кто хотел и мог - по завершении этого процесса рынок недвижимости имеет прекрасный шанс обвалиться. Что тут же поставит банки и особенно специализированные полугосударственные агентства недвижимости (Fannie Mae и Freddie Mac) в крайне сложное положение: дома ведь были залогами по выданным ими ипотечным кредитам. Поэтому хотя неплатежеспособные заемщики и будут выселяться из этих домов, вернуть всю сумму выданных денег кредиторам не удастся - слишком быстро дома подешевеют. Простые люди столкнутся с исключительно трудноразрешимыми проблемами: сбережений вдруг не стало, долги велики, а платить особо нечем. Безработица нынче уверенно растет и скорее всего расти будет впредь - с этим согласны даже власти США.

Кстати, надо понимать, что мрачные времена настанут отнюдь не только для самих безработных, но и для всех их знакомых. Если вы сами работаете, но видите, что вокруг сокращают персонал (в том числе и на вашей работе), что ваш дядя Джон не может найти работу уже год и еле сводит концы с концами, что вокруг «все валится» (цены на акции и дома, зарплаты, производство) - если вы видите все это, то чисто психологически «зажметесь» и станете тратить деньги только на самое необходимое. А для национальной экономики это катастрофа: частное потребление составляет больше двух третей ВВП США, поэтому его обвал означает и обвал производства.

Очень плохо и предприятиям. Представьте себе, что вы владеете компанией, которая лет 10 назад имела основных фондов примерно на 1 млрд. долларов и производила продукции на тот же миллиард. Но за эти 10 лет вы резко взвинтили масштабы производства: теперь вы выпускаете товара уже на 10 млрд. долларов, для чего вам пришлось строить новые заводы, так что и основных фондов у вас уже, скажем, на 10 млрд. долларов (реально скорее 15-20). Все было хорошо - но вот спрос на вашу продукцию упал. Вы перестаете расширяться, но этого недостаточно: новые заводы-то вы строили на взятые вами у банков кредиты - так теперь их надо возвращать. Платежи по кредитам как правило равномерные - но если раньше вы легко расплачивались по ним, то теперь резкое сокращение текущих доходов заставляет вас с огромным трудом находить деньги на оплату процентов по кредитам.

Собственно, это уже происходит начиная с 2001 года. Если внимательно посмотреть финансовые отчеты многих солидных американских компаний, то выявится одна и та же тенденция. Компания получила какие-то доходы от продаж своей продукции, потратилась на всякие свои обычные расходы - и вот теперь ей предстоит из оставшейся операционной прибыли платить проценты по кредитам и налоги. И что же? - величина платежей по кредитам систематически превосходит всю операционную прибыль! То есть после этих платежей компания вынуждена констатировать получение убытков - и это происходит из квартала в квартал. А ведь такое происходит далеко не только со всякими экзотическими виртуальными фирмами, а с весьма солидными компаниями - например, с Фордом, который еле расплачивается по старым долгам.

Дальше - больше: наступает момент пикового выбытия из строя производственного оборудования, которое вы купили в период бума - просто истекает срок его эффективной службы. Стало быть, вам нужно произвести огромные капиталовложения, чтобы только сохранить основные фонды на прежнем уровне - а денег на это нет. Вы срочно закрываете часть заводов, увольняете кучу народа, а остальным сокращаете зарплату - но это только ухудшает ситуацию. Ведь остальные фирмы делают то же самое, из-за чего доходы людей резко снижаются - а вместе с ними и спрос на товары, в том числе и на ваши.

Государство, конечно, попытается помочь - но безуспешно. Понять, почему это так, очень легко - допустим, например, что власти США решают увеличить свои расходы для стимулирования спроса. Для этого они выпускают кучу казначейских облигаций и размещают их на рынке, чтобы вырученные деньги потратить на вышеуказанные цели. Тут, однако, их ожидает неприятный сюрприз: спрос на облигации почти нулевой. Это и понятно: у банков, страховых компаний и инвестиционных фондов (основных покупателей облигаций) наступили тяжелые времена - денег едва хватает на текущие расходы. Более того, из-за быстрого нарастания вала невозвратных кредитов у банков (и резкого оттока денег людей из инвестиционных фондов) финансовые институты будут склонны скорее продать свои запасы облигаций, чтобы покрыть полученной выручкой огромные убытки.

И тут появляется государство, пытаясь сбыть с рук огромный пакет облигаций - что станет с этим рынком, легко предугадать: он просто рухнет, и доходности по облигациям взлетят до космических уровней (как это случилось с нашими ГКО в 1998 году).

Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, 12, 13, 14, 15, 16, 17, 18, 19, 20, 21, 22, 23, 24

|

|