Шпаргалка по курсу: «деньги, кредит, банки»

ModernLib.Net / Мягкова Е. / Шпаргалка по курсу: «деньги, кредит, банки» - Чтение

(стр. 2)

|

Автор:

|

Мягкова Е. |

|

Жанр:

|

|

|

-

Читать книгу полностью

(301 Кб)

- Скачать в формате fb2

(110 Кб)

- Скачать в формате doc

(97 Кб)

- Скачать в формате txt

(91 Кб)

- Скачать в формате html

(109 Кб)

- Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

|

|

В России эмиссия денег монопольно осуществляется Центральным банком РФ. Выпуск денег под влиянием различных факторов

означает распределение платежных средствчерез кредитные институты среди участников хозяйственного оборота, испытывающих потребность в деньгах. При активном выпуске платежных средств по сравнению с их возвратом наблюдается тенденция к увеличению денежной массы. Но выпуск денег в хозяйственный оборот происходит постоянно и может не сопровождаться ростом денежной массы. Формы денежной эмиссии бывают следующими.

Депозитная эмиссия денегпредставляет собой увеличение центральным банком своих кредитных вложений путем выдачи ссуд, повышающих остатки на счетах, т. е. на депозитах кредитных институтов.

Бюджетная эмиссия денегпредстает как выпуск денег на покрытие дефицита государственного бюджета, государственных расходов путем приобретения центральным банком государственных ценных бумаг при их первичном размещении или размещении на вторичном рынке.

Банкнотная эмиссия денег(эмиссия банкнот и монет) непосредственно осуществляется центральными банками,

казначейская эмиссия денег(эмиссия казначейских билетов и монет) – казначействами, обладающими эмиссионным правом. Большая часть денег создается посредством расширения кредитов коммерческих банков благодаря увеличению их депозитной основы. Этот процесс получил название

депозитной эмиссии,или

выпуска денег в хозяйственный оборот путем создания безналичных платежных средств.

Эмиссия безналичных денег первичнаи осуществляется посредством зачисления дополнительно выпускаемых денег на корреспондентские счета в кредитных институтах (банках) в виде кредитов центрального банка или бюджетных ассигнований. Выделяются

внешняя и внутренняя безналичная денежная эмиссия. Источниками

внешней безналичной денежной эмиссииявляются: – приобретение центральным банком иностранной валюты; – выручка от использования заграничной собственности; – получение кредитов от международных финансовых организаций; – иностранные инвестиции; – покупка-продажа наличной иностранной валюты населением, стимулированная неорганизованным импортом. Источниками

внутренней безналичной денежной эмиссиив границах страны являются предоставляемые банковской системой кредиты: экономике, государству; иностранному государству. Кредитный характер денежной эмиссии является одним из основополагающих принципов организации денежной системы государства. В условиях рыночной экономики эмиссионная функция концентрируется и разделяется между участниками хозяйственного оборота как разница между притоком и оттоком платежных средств в рамках двухуровневой банковской системы: эмиссия безналичных денег проводится банковской системой (полностью коммерческими банками и частично центральным банком); эмиссия наличных денег – центральным банком.

11. СУЩНОСТЬ И МЕХАНИЗМ БАНКОВСКОГО МУЛЬТИПЛИКАТОРА

При существовании двухуровневой банковской системы механизм эмиссии действует на основе

банковского (кредитного, депозитного) мультипликатора,который представляет собой

процесс увеличения денег на депозитных счетах коммерческих банков в период их движения от одного коммерческого банка к другому.Банковский, кредитный и депозитный мультипликаторы характеризуют механизм мультипликации с разных позиций.

Банковский мультипликаторхарактеризует процесс мультипликации с позиции субъектов мультипликации. Данный процесс осуществляется коммерческими банками (системой коммерческих банков).

Кредитный мультипликаторраскрывает двигатель процесса мультипликации, то, что мультипликация может осуществляться только в результате кредитования хозяйства.

Депозитный мультипликаторотражает объект мультипликации – деньги на депозитных счетах коммерческих банков.

Механизм банковского мультипликатораможет существовать только в условиях двухуровневых (и более) банковских систем, причем первый уровень –

центральный банк управляет этим механизмом,а второй уровень –

коммерческий банк заставляет его действовать,причем действовать автоматически независимо от желания специалистов отдельных банков. Механизм банковского мультипликатора непосредственно связан со свободным резервом.

Свободный резервпредставляет собой совокупность ресурсов коммерческих банков, которые в данный момент времени могут быть использованы для активных банковских операций.

Коммерческие банки могут осуществлять свои активные операции только в пределах имеющихся у них

ресурсов. Свободный резерв системы коммерческих банков складывается из свободных резервов отдельных коммерческих банков, поэтому от увеличения или уменьшения свободных резервов отдельных банков общая величина свободного резерва всей системы коммерческих банков не изменяется. Величина свободного резерва отдельного коммерческого банка

Ср = К + ПР + ЦК ± МБК – ОЦР – Ао,

где К – капитал коммерческого банка; ПР – привлеченные ресурсы коммерческого банка (средства на депозитных счетах); ЦК – централизованный кредит, предоставленный коммерческому банку центральным банком; МБК – межбанковский кредит; ОЦР – отчисления в централизованный резерв, находящийся в распоряжении центрального банка; Ао – ресурсы, которые на данный момент уже вложены в активные операции коммерческого банка.

Поскольку процесс мультипликации непрерывен, коэффициент мультипликации рассчитывается за определенный период времени (год) и характеризует, насколько за этот период времени увеличилась денежная масса в обороте.

Банковский мультипликатор действует независимо от того, предоставлены ли кредиты коммерческим банкам или они предоставлены федеральному правительству.

Управление механизмом банковского мультипликатора, следовательно, эмиссией безналичных денег осуществляется исключительно центральным банком, в то время как эмиссия производится системой коммерческих банков. Центральный банк, управляя механизмом банковского мультипликатора, расширяет или сужает эмиссионные возможности коммерческих банков, тем самым выполняя одну из основных своих функций – функцию денежно-кредитного регулирования.

12. ДЕНЕЖНЫЙ ОБОРОТ: ПОНЯТИЕ, СТРУКТУРА

Процесс непрерывного движения денежных знаков в наличной и безналичной формах называется

денежным оборотом.Он является частью платежного оборота страны, при этом деньги, находясь в обороте, выполняют функции платежа, обращения и накопления.

Денежный оборот складывается из отдельных каналов движения денег, по которым они движутся навстречу друг другу (причем количественно неравными по абсолютной величине потоками), например между Центральным банком и коммерческими банками; между предприятиями и организациями; между банками и предприятиями; между банками и населением; между физическими лицами и т. д.

Выпуск денег в оборотпроисходит постоянно.

Наличные деньгивыпускаются в оборот, когда банки выдают их своим клиентам при осуществлении кассовых операций.

Безналичные деньгив оборот выпускаются коммерческими банками, когда предоставляется ссуда клиенту. Одновременно клиенты погашают ссуды и сдают наличные деньги в кассу банка. В результате общее количество денег в обороте может не увеличиваться.

Под

эмиссией денегпонимается такой выпуск денег в оборот, который приводит к общему увеличению денежной массы, находящейся в обороте.

Структуру денежного оборотаможно охарактеризовать по разным критериям: по экономическому содержанию и по форме функционирующих в нем денег.

По экономическому содержанию отдельных частей денежного оборота, обслуживающему разные сферы денежных отношений, его можно подразделить: – на денежно-товарный оборот (денежно-расчетный), обслуживающий рынок средств производства, рынок продуктов потребления и услуг, рынок рабочей силы;

– на денежный оборот, связанный с платежами нетоварного характера (денежно-кредитный и денежно-финансовый обороты), обслуживающий рынок кредитных ресурсов, рынок ценных бумаг, валютный рынок.

При этом деньги свободно переходят из одной части денежного оборота в другую в соответствии со складывающейся конъюнктурой рынка в результате действия закона спроса и предложения.

Наиболее распространенной является классификация денежного оборота в зависимости от формы функционирующих в нем денег – на

налично-денеж-ныйи

безналичный.

Налично-денежный оборот –часть денежного оборота, равная сумме всех платежей, совершенных в наличной форме за определенный промежуток времени, это процесс непрерывного обращения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Налично-денежный оборот в Российской Федерации организуется государством в лице Центрального банка. Этот оборот обслуживает получение и расходование большей части денежных доходов населения. В российской действительности наличные деньги обслуживают также и большую часть хозяйственных связей юридических лиц, особенно частных предпринимателей.

Безналичный оборот– сумма платежей за определенный период времени, совершенных без использования наличных денег путем записи по счетам в кредитных организациях или путем взаимных расчетов хозорганов.

Все сделки, связанные с поставками материальных ценностей и оказанием услуг, завершаются

денежными расчетами,которые могут принимать как наличную, так и безналичную форму.

13. ЗАКОН ДЕНЕЖНОГО ОБРАЩЕНИЯ. ДЕНЕЖНАЯ МАССА И СКОРОСТЬ ОБРАЩЕНИЯ ДЕНЕГ

Закон денежного обращения выражает экономическую взаимозависимость между массой обращающихся товаров, уровнем цен и скоростью обращения денег. Эта взаимосвязь представляет собой совокупности двух видов зависимости: прямой зависимости между количеством денег, необходимых в качестве средства обращения, и суммой цен реализуемых товаров и услуг; обратной зависимости между количеством денег, необходимых в качестве средства обращения, и скоростью оборота денег. Все это можно выразить следующей формулой:

К – S / C где

К–количество денег, необходимых в качестве средства обращения; S– сумма цен реализуемых товаров и услуг; С– среднее число оборотов денег как средства обращения. С возникновением функции денег как средства платежа формула несколько усложняется и закон, определяющий количество денег в обращении, приобре тает следующий вид:

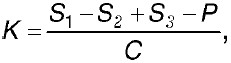

где

S1-сумма цен товаров и услуг; S2 – сумма цен товаров, проданных в кредит; S3 – сумма платежей по обязательствам; Р– взаимопогашающие платежи. В экономической науке есть и другая точка зрения, которую разделяют представители количественной теории денег и сторонники монетаристской концепции. Американский экономист И. Фишер сформулировал следующее уравнение обмена:

M х

V = Р х Q,где

М –масса денег в обращении;

V–скорость обращения денег;

Р– средняя цена товаров и услуг;

Q– количество проданных товаров и оказанных услуг. Количество денег в обращении, умноженное на число оборотов в актах купли-продажи за год, равняется объему валового национального продукта. Из уравнения обмена можно вывести количество денег, необходимое для обращения:

М = P x Q x V,где М– масса денег в обращении, денежное предложение;

V–скорость обращения денег;

P x Q = V –номинальный объем ВНП. Таким образом, денег для обращения необходимо столько, чтобы можно было реализовать по текущим ценам весь объем произведенных в рамках национальной экономики товаров и оказанных услуг.

Денежная масса– это сумма наличных и безналичных денежных средств, а также других средств платежа. С учетом опыта зарубежных стран ЦБ РФ ведет расчеты следующих денежных агрегатов: М0 – наличные деньги в обращении; М1 = М0 + средства на расчетных, текущих и специаль1ных с0четах юридических лиц, средства страховых компаний, депозиты населения до востребования в банках; М2 = М1 + срочные вклады населения в Сбербанке; М3 = М2 + сертификаты и облигации госзайма. Изменение объема денежной массы определяется не только увеличением количества денег в обращении, но и ускорением их оборота. В настоящее время для характеристики денежной массы используется показатель

денежная база,который по существу приравнивается к агрегату М2.

Скорость обращения денег –это быстрота их оборота при обслуживании сделок. Основными показателями, характеризующими скорость оборота денег, являются: показатель скорости обращения денег в кругообороте доходов – отношение валового национального продукта к денежной массе (агрегату М1 или М2); показатель оборачиваемости денег в платежном обороте, т. е. отношение суммы переведенных средств по банковским текущим счетам к средней величине денежной массы. Как следует из закона денежного обращения, увеличение скорости обращения денег равнозначно увеличению денежной массы.

14. БЕЗНАЛИЧНЫЙ ДЕНЕЖНЫЙ ОБОРОТ

Безналичный денежный оборотпредставляет собой часть денежного оборота, в которой движение денежных средств осуществляется в безналично-денежной форме в порядке перечисления (перевода) денежных средств со счета плательщика в банке на счет получателя, путем зачета взаимных требований, а также с использованием других банковских операций. Безналичный денежный оборот – это основной вид денежного оборота. Безналичный денежный оборот охватывает: движение общественного продукта; распределение и перераспределение национального дохода; платежи за товары, услуги и выполненные работы; платежи, связанные с формированием доходов бюджета и осуществлением бюджетных расходов; платежи, относящиеся к источникам капитальных вложений; расчеты, связанные с финансированием предприятий; бюджетные, внутриотраслевые, внутрихозяйственные перераспределения денежных средств; получение и погашение банковских ссуд; выплату и использование части денежных доходов населения; другие платежи и поступления. Участниками этих отношений являются организации, в том числе банки и небанковские финансово-кредитные институты, население.

Преимущественное развитие безналичного денежного оборота по сравнению с налично-денежным обращением объясняется как объективными причинами, так и сознательно проводимыми государством мероприятиями с целью создания рациональной системы денежных расчетов и экономии общественных издержек обращения, поскольку скорость движения денег в безналичном денежном обороте значительно выше скорости движения денег в налично-денежном обращении.

Замещение расчетов наличными деньгами безналичными платежами и их рациональная организация в условиях рыночной экономики имеют важное значение для регулирования денежного обращения, образования банковских ресурсов, организации кредитных отношений, контроля за работой предприятий и сокращения издержек обращения, связанных с денежными расчетами.

Безналичный денежный оборот связан с кредитными отношениями, возникающими в процессе замещения действительных денег кредитными операциями. При отсутствии средств на счете плательщика безналичный денежный оборот может осуществляться за счет банковского кредита.

Система безналичных расчетов, как любая система, состоит из ряда элементов. Основными элементами системы безналичных расчетов являются:

– виды расчетных (платежных) документов;

– порядок документооборота;

– принципы организации безналичных расчетов;

– способы платежа;

– формы безналичных расчетов.

Безналичные расчеты осуществляются, как правило, на основе расчетных документов, которые представляют собой распоряжение клиента банку о переводе средств с одного счета на другой или о зачете взаимных требований.

Расчетный документ оформляется на бумажном носителе, в установленных случаях – в электронном виде. Расчетными документами являются:

– распоряжение плательщика о списании денежных средств с его счета и их перечислении на счет получателя средств;

– распоряжение получателя средств на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств. Используются следующие расчетные документы: платежные поручения, аккредитивы, чеки, платежные требования, инкассовые поручения.

15. ПРИНЦИПЫ ОРГАНИЗАЦИИ БЕЗНАЛИЧНЫХ РАСЧЕТОВ

Безналичный платежный оборот в стране организуется на основе определенных принципов.

Принципы организации расчетов– основополагающие начала их проведения. Соблюдение принципов в совокупности позволяет обеспечить соответствие расчетов предъявляемым требованиям: своевременности, надежности, эффективности.

Основополагающий принципсовременной системы безналичных расчетов –

правовой режим осуществления расчетов и платежей.В соответствии с принятыми в РФ законодательными и нормативными актами организацию и бесперебойность расчетов обеспечивает соблюдение следующих принципов:

– безналичные расчеты осуществляются по банковским счетам, которые открываются клиентами (причем как юридическими, так и физическими лицами) в кредитных организациях для хранения и перевода средств;

– поддержание участниками расчетов ликвидности на уровне, обеспечивающем бесперебойное осуществление платежей;

– наличие акцепта (согласия) плательщика на платеж. Только в отдельных случаях, определенных законодательством, допускается безакцептное списание средств.

Другой важнейший принципорганизации безналичных расчетов –

срочность платежа– вытекает из самой сути рыночной экономики, неотъемлемым условием которой является своевременное и полное выполнение платежных обязательств. Выполнение этого принципа позволяет предприятиям организовать управление ликвидностью своего баланса, рационально спланировать денежный оборот, определить потребность в заемных средствах.

Третий принципорганизации безналичных расчетов –

принцип безусловного выполнения обязательств,или, иначе,

принцип обеспеченности.

Соблюдение этого принципа дает возможность обеспечить безусловное выполнение договорных обязательств и бесперебойность осуществления платежей в хозяйстве.

Следующий принцип–

осуществление контролявсех участников расчетов (поставщика, грузоотправителя, получателя средств, грузополучателя, плательщика, банка) за правильностью их совершения, соблюдением установленных положений о порядке их проведения. Контроль подразделяется на предварительный, текущий, последующий, внутренний и внешний.

С принципом взаимного контроля участников расчетов тесно связан

принцип гражданско-правовой или имущественной ответственности участников расчетов за нарушение договорных обязательств.

Он означает, что сторона, нарушившая условия договора, должна возместить неустойку другой стороне.

Одними из принципов организации безналичных расчетов являются

многообразие форм расчетов и свобода выбора контрагентами того инструмента, который наилучшим образом отвечает условиям сделки.

Все принципы организации безналичных расчетов взаимосвязаны и взаимообусловлены. Несоблюдение одного из них может привести к нарушению других.

В настоящее время основными документами, регулирующими безналичный оборот в РФ, являются Гражданский кодекс РФ, Федеральный закон «О банках и банковской деятельности в Российской Федерации», Федеральный закон «О Центральном банке Российской Федерации». Порядок проведения в нашей стране безналичных расчетов регламентируется Положением о безналичных расчетах.

16. ФОРМЫ БЕЗНАЛИЧНЫХ РАСЧЕТОВ

При безналичных расчетах в настоящее время могут быть использованы следующие формы расчетов между плательщиком и получателем средств: платежные поручения, платежные требования, инкассовые поручения, аккредитивы, чеки.

Платежное поручениепредставляет распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. С помощью платежных поручений совершаются расчеты в хозяйстве, причем как по товарным, так и по нетоварным операциям.

Расчеты платежными поручениями имеют ряд достоинств по сравнению с другими формами расчетов: относительно простой документооборот, ускорение движения денежных средств, возможность плательщика предварительно проверить качество оплачиваемых товаров и услуг, возможность использовать данную форму расчетов при нетоварных платежах.

Расчеты по инкассопредставляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет клиента на основании расчетных документов осуществляет действия по поручению от плательщика платежа.

Расчеты в порядке инкассо осуществляются на основании платежных требований, оплата которых может производиться

по распоряжению плательщика(с акцептом) или

без его распоряжения(в безакцептном порядке), и

инкассовых поручений,оплата которых производится без распоряжения плательщика (в бесспорном порядке).

Платежное требованиепредставляет собой расчетный документ, содержащий требование кредитора – получателя средств по основному договору к должнику (плательщику) об уплате определенной денежной суммы через банк.

Инкассовая форма расчетов также используется для бесспорного списания средств со счетов. В этом случае используется расчетный документ с названием «инкассовое поручение».

Аккредитивпредставляет собой условное денежное обязательство, принимаемое банком (банком-эмитентом) по поручению плательщика, произвести платежи в пользу получателя средств по предъявлении последним документов, соответствующих условиям аккредитива, или предоставить полномочия другому банку (исполняющему банку) произвести такие платежи. В отличие от других форм безналичных расчетов аккредитивная форма гарантирует платеж поставщику либо за счет собственных средств покупателя, либо за счет средств его банка.

Банками могут открываться покрытые (депонированные) и непокрытые (гарантированные) аккредитивы, а также отзывные и безотзывные.

Чек,как и платежное поручение, оформляется плательщиком, но в отличие от расчетов платежными поручениями чек передается плательщиком, минуя банк, в момент совершения хозяйственной операции непосредственно получателю платежа, который и предъявляет чек в банк для оплаты.

Чек оплачивается банком за счет средств, находящихся на счете чекодателя, или за счет средств, депонированных чекодателем на отдельном счете.

Положение о безналичных расчетах в РФ предусматривает возможность использования в безналичных расчетах чеков, выпускаемых кредитными организациями, которые могут использоваться лишь во взаимоотношениях банков и их клиентов, а также в межбанковских расчетах при наличии прямых корреспондентских отношений с другими банками.

17. НАЛИЧНО-ДЕНЕЖНЫЙ ОБОРОТ

Налично-денежный оборот– движение наличных денег в сфере обращения и выполнение ими функций средства платежа и средства обращения. Это часть денежного оборота, равная сумме всех платежей, совершенных в наличной форме за определенный промежуток времени, это процесс непрерывного обращения наличных денежных знаков (банкнот, казначейских билетов, разменной монеты). Этот оборот обслуживает получение и расходование большей части денежных доходов населения. В российской действительности наличные деньги обслуживают также и большую часть хозяйственных связей юридических лиц, особенно частных предпринимателей.

Наличные деньги используются:

– для осуществления кругооборота товаров и услуг;

– для расчетов по выплате заработной платы и приравненных к ней платежей;

– для оплаты ценных бумаг и выплат дохода по ним;

– для платежей населения за коммунальные услуги. Налично-денежный оборот в Российской Федерации организуется государством в лице Центрального банка.

Прием и выдачу наличных денег осуществляют

расчетно-кассовые центрыпри территориальных главных управлениях Банка России, которые формируют для этой цели оборотную кассу, а также резервные фонды.

Резервные фондыбанкнот и монет представляют собой запас не выпущенных в обращение денежных знаков для регулирования кассовых ресурсов.

Наличные деньги выпускаются в обращение Банком России на основе эмиссионного разрешения – документа, дающего право Банку России подкреплять оборотную кассу за счет резервных фондов банкнот и монет. Этот документ выдается Правлением Банка России в пределах эмиссионной директивы,т. е. предельного выпуска денег в обращение, установленного Правительством РФ.

Важную роль в стабилизации денежного обращения в России сыграло утвержденное Банком России Положение «О правилах организации наличного денежного оборота на территории Российской Федерации», которое обязательно для выполнения территориальными учреждениями Банка России, расчетно-кассовыми центрами, кредитными организациями и их филиалами, включая учреждения Сберегательного банка РФ, а также организациями, предприятиями и учреждениями на территории Российской Федерации.

Основные принципы организации налично-денежного оборотав РФ заключаются в следующем:

– все предприятия и организации должны хранить наличные деньги в коммерческих банках (за исключением суммы лимита, установленного обслуживающим банком);

– банки устанавливают лимиты остатка наличных денег для предприятий всех форм собственности;

– сверх лимита денежная наличность может храниться на предприятиях для выдачи средств на оплату труда, выплат социального характера не более трех дней;

– обращение наличных денег служит объектом прогнозного планирования;

– управление денежным обращением осуществляется в централизованном порядке;

– организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения. Территориальные учреждения Банка России контролируют работу учреждений банков по организации наличного денежного оборота, соблюдению предприятиями порядка ведения кассовых операций и работу с денежной наличностью в соответствии с указанным выше Положением.

18. СУЩНОСТЬ, ВИДЫ И ФОРМЫ ПРОЯВЛЕНИЯ ИНФЛЯЦИИ

Инфляция(от лат. inflatio – вздутие) представляет собой обесценивание денег, падение их покупательной способности, вызываемое повышением цен, товарным дефицитом и снижением качества товаров и услуг.

Инфляция свойственна любым моделям экономического развития, в которых не сбалансированы государственные доходы и расходы, ограничены возможности центрального банка в проведении самостоятельной денежно-кредитной политики. Сущность инфляции экономисты трактуют по-разному:

– как переполнение каналов денежного обращения избыточными бумажными деньгами, вызывающими их обесценивание по отношению к золоту, товарам, иностранной валюте, сохраняющей прежнюю реальную ценность или обесценившейся в меньшей степени;

– как любое обесценивание бумажных денег;

– как повышение общего уровня цен;

– как многофакторный процесс, не имеющий однозначного толкования.

Глубинные причины инфляции находятся как в сфере обращения, так и в сфере производства и очень часто обусловливаются экономическими и политическими отношениями в стране (нарушением воспроизводственных процессов, непропорциональным развитием народного хозяйства, особенностями политики государства, эмиссионных и коммерческих банков).

В современных условиях инфляция во всем мире носит хронический, повсеместный, всеохватывающий характер. Это вызвано не только

денежными,но и

неденежными факторами,часто политическими.

Различают следующие виды и формы проявления инфляции.

1.

По степени проявления:

–

ползучаяинфляция – инфляция, выражающаяся в постепенном длительном росте цен, когда среднегодовой темп прироста цен составляет 5-10 %;

–

галопирующаяинфляция – инфляция в виде скачкообразного роста цен, когда среднегодовой темп прироста цен составляет от 10 до 50 %;

–

гиперинфляция– инфляция с очень высоким темпом роста цен, когда рост цен превышает 100 % в год (МВФ за гиперинфляцию принимает 50 %-ный рост цен в месяц).

2.

По способам возникновения:

–

административнаяинфляция – инфляция, порождаемая «административно» управляемыми ценами;

–

инфляция издержек– инфляция, проявляющаяся в росте цен на факторы производства (в частности, ресурсы), вследствие чего растут издержки производства и обращения, а с ними и цены на производимую продукцию;

–

инфляция спроса– инфляция, проявляющаяся в превышении спроса над предложением, что, безусловно, ведет к росту цен;

–

инфляция предложения– инфляция, проявляющаяся в росте цен, обусловленном увеличением издержек производства в условиях недоиспользования производственных ресурсов;

–

импортируемая инфляция– инфляция, вызываемая воздействием внешних факторов, например чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

–

кредитная инфляция– инфляция, вызванная чрезмерной кредитной экспансией.

3.

По формам проявленийинфляция бывает:

–

открытой,т. е. инфляцией за счет свободного (открытого) роста цен потребительских товаров и производственных ресурсов;

–

скрытой (подавленной),когда инфляция возникает вследствие товарного дефицита, сопровождающегося стремлением государства удержать цены на прежнем уровне. В этом случае происходит «вымывание» товаров на открытых и переток их на теневые, «черные» рынки, где цены, безусловно, растут.

19. ОСНОВНЫЕ ФАКТОРЫ, ПОРОЖДАЮЩИЕ ИНФЛЯЦИЮ

Страницы:

1, 2, 3, 4, 5, 6, 7, 8, 9, 10, 11

|

|